流動性の追加と削除

この記事は個別の手数料体系を利用する際の、取引所手数料および流動性追加および削除手数料の理解を目的としています。

流動性の追加と削除は、株式および株式/指数オプションの両方に適用されるコンセプトです。ある注文が流動性を追加または削除するかは、その注文が約定の付くものであるかないかによります。

約定の付く注文は流動性を下げます。

約定の付く注文とは成行注文、もしくは指値が現在の市場価格かまたはそれ以上/以下になる、買い/売りの指値注文を指します。

1. 約定の付く買いの指値注文の場合、指値価格はアスク以上となります。

2. 約定の付く売りの指値注文の場合、指値価格はビッド以下となります。

例:

XYZ株の現在のアスク(オファー)サイズ/価格は、46.00で400株です。100 XYZ株 @ 46.01で、買いの指値注文を発注します。この注文はすぐに約定可能なため、約定が付くとみなされます。 流動性を下げるにあたって取引所手数料が発生する場合、これがお客様に請求されます。

約定の付かない注文とは、指値価格が現在の市場価格以下/以上の買い/売りの指値注文を指します。

1. 約定の付かない買いの指値注文の場合、指値価格はアスク以下となります。

2. 約定の付かない売りの指値注文の場合、指値価格はビッド以上となります。

例:

XYZ株の現在のアスク(オファー)サイズ/価格は、46.00で400株です。100 XYZ株 @ 45.99で、売りの指値注文を発注します。この注文はすぐに約定はせずに最良ビッドとして市場に出されるため、約定が付かないとみなされます。

お客様の指値注文を約定させる結果となる約定性のある売り注文を誰かが発注した場合、流動性追加手数料があればお客様にリベート(クレジット)が発生します。

留意点:

1. オプション取引をする口座はすべて、オプション取引所による流動性削除/追加手数料またはクレジットの対象となります。

2. 弊社のウェブサイトにおいては、流動性削除/追加体系内で負数のものだけが、リベート(クレジット)となります。

https://www.interactivebrokers.co.jp/jp/index.php?f=2763

T+2決済に関する概要

イントロダクション

- 財政システムへのリスクの軽減 – 有価証券の価格が変動する可能性は時間と共に増加するため、決済にかかる日数を減らすことにより、不払いや有価証券の不渡しによる信用リスク発生の軽減につながります。 決済進行中における有価証券の想定元本を減らすことにより、市場に深刻な混乱が起きた際に考えられるシステム的な問題から、金融セクターを防御することができます。

- 現金使用の効率 – 「キャッシュ」タイプの口座をお持ちのお客様は、決済済みでない資金による取引(「フリーライド」および支払をせずに有価証券の購入や売却をすること)に対する規制の対象となります。 T+2への変更後は、有価証券の売却による資金が1営業日早く利用可能になります。資金へのアクセスがすばやくできるようになる分、早く次の購入に資金を利用することができるようになります。

- グローバル決済の強化 - T+2決済サイクルへの変更により、すでにこれを導入しているヨーロッパおよびアジアの主要な国際市場と、米国およびカナダの市場の調和が強化されます。

オプションや先物、または先物オプションコントラクトの購入および売却の決済に変更はありますか?

いいえ。これらの商品は現在T+1で決済されており、 これに対する変更はありません。

U.S. Microcap Stock Restrictions

Introduction

To comply with regulations regarding the sale of unregistered securities and to minimize the manual processing associated with trading shares that are not publicly quoted, IBKR imposes certain restrictions on U.S. Microcap Stocks. A list of those restrictions, along with other FAQs relating to this topic are provided below.

Microcap Restrictions

- IBKR will only accept transfers of blocks of U.S. Microcap stocks from Eligible Clients. Eligible Clients include accounts that: (1) maintain equity (pre or post-transfer) of at least $5 million or, clients of financial advisors with aggregate assets under management of at least $20 million; and (2) have less than half of their equity in U.S. Microcap Stocks.

- IBKR will only accept transfers1 of blocks of U.S. Microcap Stocks where the Eligible Client can confirm the shares were purchased on the open market or registered with the SEC;

- IBKR will not accept transfers1 of or opening orders for U.S. Microcap Stocks designated by OTC as Caveat Emptor or Grey Market from any client. Clients with existing positions in these stocks may close the positions;

- IBKR will not accept transfers of U.S. Microcap Stocks to cover a short position established at IBKR;

- Execution-only clients (i.e., execute trades through IBKR, but clear those trades elsewhere) may not trade U.S. Microcap Stocks within their IBKR account. (IBKR may make exceptions for U.S.-registered brokers);

Microcap FAQs

What is a U.S. Microcap Stock?

The term “Microcap Stock” refers to shares (1) traded over the counter or (2) that are listed on Nasdaq and NYSE American that have a market capitalization of between $50 million to $300 million and are trading at or below $5. For purposes of this policy, the term Microcap Stock will include the shares of U.S. public companies which have a market capitalization at or below $50 million, which are sometimes referred to as nanocap stocks or trade on a market generally associated with Microcap Stocks.

To avoid situations where minor, short-term fluctuations in a stock price cause repeated reclassification, any stock classified as U.S. Microcap will remain in that classification until both its market capitalization and share price exceed $300 million and $5, respectively, for a 30 consecutive calendar day period.

As Microcap Stocks are often low-priced, they are commonly referred to as penny stocks. IBKR may make exceptions, including for stocks traded at low prices that recently had a greater market cap. In addition, IBKR will not consider ADRs on non-US companies to be Micro-Cap stocks.

Where do Microcap Stocks trade?

Microcap Stocks typically trade in the OTC market, rather than on a national securities exchange. They are often electronically quoted by market makers on OTC systems such as the OTC Bulletin Board (OTCBB) and the markets administered by the OTC Markets Group (e.g., OTCQX, OTCQB & Pink). Also included in this category are stocks which may not be publicly quoted and which are designated as Caveat Emptor, Other OTC or Grey Market.

In addition, U.S. regulators also consider stocks listed on Nasdaq or NYSE American trading at or below $5 with a market capitalization at or less than $300 million to be Microcap Stocks.

What happens if IBKR receives a transfer from an Eligible Client where one or more of the positions transferred is a Microcap Stock?

If IBKR receives a transfer containing a block of a Microcap stock, IBKR reserves the right to restrict the sale of any Microcap position(s) included in the transfer unless the Eligible Client provides appropriate documentation establishing that the shares were either purchased on the open market (i.e., on a public exchange through another broker) or were registered with the SEC pursuant to an S-1 or similar registration statement.

Eligible Clients can prove that shares were purchased on the open market by providing a brokerage statement or trade confirm from a reputable broker reflecting the purchase of the shares on a public exchange. Eligible Clients can establish that the shares are registered by providing the SEC (Edgar system) File number under which their shares were registered by the company (and any documents necessary to confirm the shares are the ones listed in the registration statement).

NOTE: All customers are free to transfer out any shares we have restricted at any time.

What restrictions will IBKR apply to Prime accounts?

Clients whose activities include Prime services are considered Eligible Clients solely for the purposes of those trades which IBKR has agreed to accept from its executing brokers. However, while Prime accounts may clear U.S. Microcap Stocks at IBKR, those shares will be restricted until such time IBKR confirms that the shares are eligible for re-sale under the procedures discussed above.

To remove the restriction for shares purchased on the open market, please have the executing broker provide a signed letter on company letterhead or an official Account Statement stating that the shares were purchased in the open market. The letter or statement must also include the below required criteria. Alternatively, if the shares were acquired through an offering the letter or statement must provide documents or links to the relevant registration statement and state that the shares were part of it.

Required Broker Letter Criteria:

1) IBKR Account Number

2) IBKR Account Title

3) Trade Date

4) Settlement Date

5) Symbol

6) Side

7) Price

8) Quantity

9) Time of Execution

10) Exchange

11) Must be signed

12) Must be on Firm's official letterhead

To summarize: Sell Long trades will be accepted if the long position is no longer restricted. Sell Short trades will be accepted. Buy Long trades will be accepted and the position will be restricted until Compliance is provided with sufficient information to remove the restriction. Buy Cover trades and intraday round trip trades will not be accepted.

What happens if a stock you purchase gets reclassified as Grey Market or Caveat Emptor?

If you purchase a stock in your IBKR account that at a later date becomes classified as a Caveat Emptor or Grey Market stock, you will be allowed to maintain, close or transfer the position but will not be able to increase your position.

What are some of the reasons why Microcap Stock trading may be restricted in my account?

There are two primary reasons why you might be restricted from trading in a Microcap Stock:

- Potential Affiliation to Issuer: U.S. Securities and Exchange Commission (“SEC”) Rule 144 places certain limitations on trading of stocks (including Microcap Stocks) by an “affiliate” of the issuer. If IBKR observes trading activity or holdings in a Microcap Stock that are close to the trading volume thresholds under Rule 144 (“Rule 144 Thresholds”), IBKR may restrict the customer from trading the Microcap Stock until a compliance review is completed.

- Transfer of Microcap Stock: If the customer has recently transferred a Microcap Stock into their IBKR account, IBKR may restrict the customer from trading in that security until a compliance review is completed.

If one of the above reasons apply, trading will be restricted in the security and a notification will be sent to the customer’s message center in Account Management. This notification will describe the reason for the restriction and the steps the customer must take before IBKR will consider lifting the restriction.

Why does IBKR consider me to be a potential affiliate of a Microcap Stock issuer?

An “affiliate” is a person, such as an executive officer, a director or large shareholder, in a relationship of control with the issuer.

Rule 144 applies to all securities, including Microcap Stocks. However, given the heightened risks associated with trading Microcap Stocks, if a customer’s trading and/or holdings in a Microcap Stock are close to the Rule 144 Thresholds, IBKR will restrict the customer’s trading in the Microcap Stock. This restriction will remain in effect pending a compliance review into the customer’s potential affiliate status.

For the Potential Affiliate review, why do I need to ask for a new review every two weeks?

A customer’s affiliate status may change soon after IBKR completes the above-referenced Potential Affiliate review. As such, IBKR believes it is appropriate to refresh a Potential Affiliate review every two weeks if a customer’s trading activity and/or holdings in the Microcap Stock remain close to the Rule 144 Thresholds.

Where can I find a list of stocks that IBKR has designated as U.S. Microcaps?

A list of stocks designated as U.S. Microcaps by IBKR is available via the following link: www.ibkr.com/download/us_microcaps.csv

Note that this list is updated daily.

Where can I find additional information on Microcap Stocks?

Additional information on Microcap Stocks, including risks associated with such stocks may be found on the SEC website: https://www.sec.gov/reportspubs/investor-publications/investorpubsmicrocapstockhtm.html

-----------------------------------------------------------

1This includes transfers by any method (e.g., ACATS, DWAC, FOP), conversion of Canadian listings to their U.S. equivalent via “Southbound” transfer, transfers to cover existing short positions, IB Prime customers executing with other brokers and clearing to IBKR, etc.

IEX Discretionary Peg Order

IEX offers a Discretionary Peg™ (D-Peg™) order type which is a non-displayed order that is priced at either the National Best Bid (NBB for buys) or National Best Offer (NBO for sells). D-Peg™ orders passively rest on the book while seeking to access liquidity at a more aggressive price up to Midpoint of the NBBO, except when IEX determines that the quote is transitioning to less aggressive price

How to Place a D-Peg Order

Please note, the IEX D-Peg order type is only available via the TWS version 961 and above. Instructions for entering this order type are outlined below:

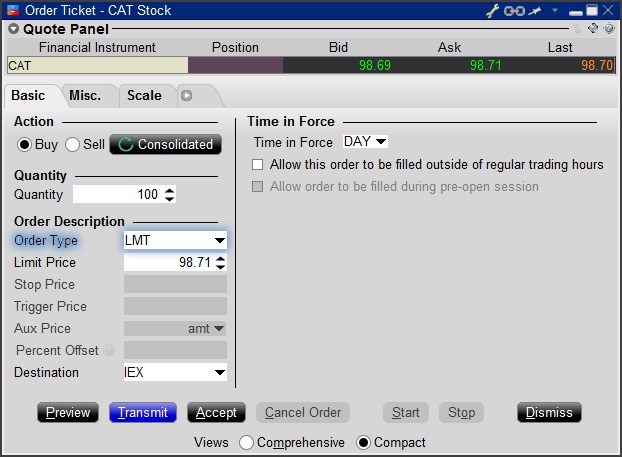

Step 1

Enter a symbol and choose a directed quote, selecting IEX as the destination. Right click on the data line and select Trade followed by Order Ticket to open the Order Ticket window.

Step 2

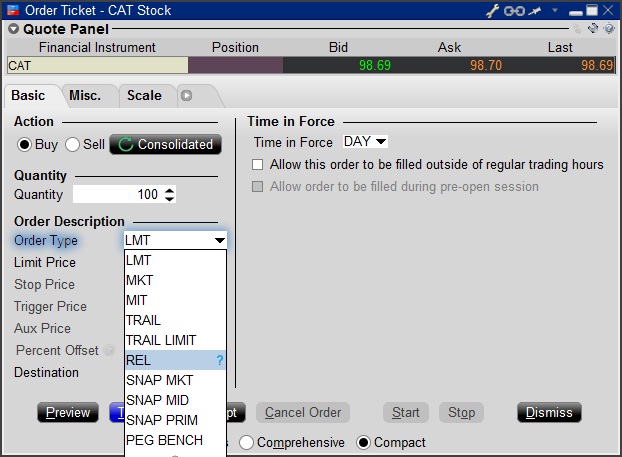

Select the REL order type from the Order Type drop down menu.

Step 3

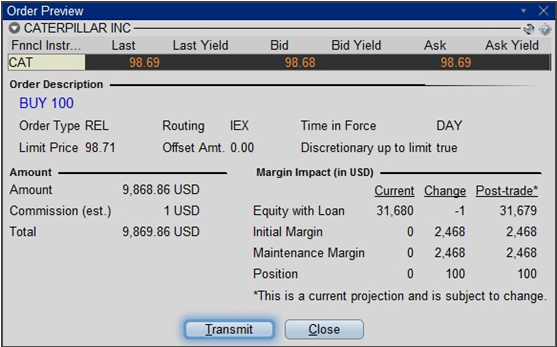

Click on the Miscellaneous tab (Misc.) and at the bottom there will be a checkbox for "Discretionary up to limit". Check this box. The price that you set in the Limit Price field will be used at the discretionary price on the order.

.jpg)

Step 4

Hit Preview to view the Order Preview window.

For additional information concerning this order type, please review the following exchange website link: https://www.iextrading.com/trading/dpeg/

IB発行株式CFDに関する概要

以下の記事はIB発行の株式ベースの差金決済取引(CFD)に関する概略をご提供することを目的としています。

IB株価指数CFDに関する情報はこちらをクリックしてください。Forex CFDに関する情報はこちらをクリックしてください。

ここでは以下のトピックを取り上げます:

I. CFDの定義

II. CFDと原資産株式の比較

III. 費用および証拠金に関する留意点

IV. 例

V. CFDのリソース

VI. よくあるご質問

リスク警告

CFDはレバレッジによる損失のリスクが高い複雑な商品です。

62%の個人投資家口座に、IBKR(UK)とのCFD取引による損失が発生しています。

お取引を開始される前に、CFDの機能の仕方および損失の際のリスクをご理解ください。

CFDに関わるESMAルール(リテールクライアントのみ)

欧州証券市場監督局(ESMA)は2018年8月1日より有効となるCFDルールを実施しました。

ルールには以下が含まれます: 1) CFDのポジションを建てるにあたってレバレッジの上限; 2) 口座ごとの証拠金解約; および 3) マイナス残高に対する口座ごとの保護。

ESMAによる決定はリテールクライアントのみに適用されます。特定投資家のお客様への影響はありません。

詳細はIBKRにおけるESMA CFDルールの実施をご参照ください。

I. 株式CFDの定義

IB CFDは配当およびコーポレートアクション(CFDコーポレートアクションに関する詳細)を含む、原資産株式のリターンを生むOTC取引です。

これは言い方を変えれば、株式の現在と将来の価値の差額を交換するという、購入者(お客様)と弊社間における合意になります。お客様がロングポジションを保有し差額がプラスの場合には、弊社がお客様にお支払します。差額がマイナスの場合にはお客様にお支払いただくことになります。

IB株式CFD取引は証拠金口座を通して行われるため、ロングおよびショートのレバレッジ・ポジションを建てることができます。CFD価格は原資産株式の取引所クオート価格になります。実際にIB CFDクオートは、トレーダー・ワークステーションで見ることのできる株式用のスマートルーティング・クオートと同じであり、IBではダイレクト・マーケット・アクセス(DMA)をご提供しております。株式同様に、成行とならない(指値の)注文の原資産ヘッジは、取引されている取引所の 板画面に直接表示されています。 これはまたCFDを原資産のビッド価格で購入しオファー価格で売る注文の発注ができるということになります。

弊社の透明性のあるCFDモデルをマーケット上にある他社のものと比較される場合にはCFDマーケットモデルの概要をご覧ください。

IBでは現在、米国、ヨーロッパおよびアジアの主なマーケットをカバーする約6500の株式CFDご提供しております。 下記にリストされている主要指数の構成銘柄は、現在IB株式CFDとしてご利用可能です。IBではまた多くの国で流動小型株の取引もご提供しております。これは最低5億米ドルの時価総額の浮動株を持ち、また平均最低60万米ドルに値する日次の取引を行う株式です。 詳細はCFD商品リストをご覧ください。ご利用可能国は近い将来、さらに追加される予定です。

| 米国 | S&P 500, DJA, Nasdaq 100, S&P 400(中型株), 流動小型株 |

| イギリス | FTSE 350 + 流動小型株 (IOBを含む) |

| ドイツ | Dax, MDax, TecDax + 流動小型株 |

| スイス | Swiss portion of STOXX Europe 600 (48 shares) + 流動小型株 |

| フランス | CAC Large Cap, CAC 中型株 + 流動小型株 |

| オランダ | AEX, AMS 中型株 + 流動小型株 |

| ベルギー | BEL 20, BEL 中型株 + 流動小型株 |

| スペイン | IBEX 35 + 流動小型株 |

| ポルトガル | PSI 20 |

| スウェーデン | OMX Stockholm 30 + 流動小型株 |

| フィンランド | OMX Helsinki 25 + 流動小型株 |

| デンマーク | OMX Copenhagen 30 + 流動小型株 |

| ノルウェー | OBX |

| チェコ | PX |

| 日本 | Nikkei 225 + 流動小型株 |

| 香港 | HSI + 流動小型株 |

| オーストラリア | ASX 200 + 流動小型株 |

| シンガポール* | STI + 流動小型株 |

| 南アフリカ | トップ40 + 流動小型株 |

*シンガポール居住者にはご利用いただけません

II. CFDと原資産株式の比較

| IB CFDのメリット | IB CFDのデメリット |

|---|---|

| 印紙税や金融取引税はありません(英国、フランス、ベルギー) | 所有権がありません |

| 株式に比べ手数料や証拠金が一般的に低めです | 複雑なコーポレトアクションがいつでも反映されるわけではありません |

| 配当金は租税条約レートの対象となり、請求の必要がありません | 収益に対する税金は株式への税金と異なる場合があります(専門の税理士にご相談ください) |

| デイ・トレーディング規制の対象外です |

III. 費用および証拠金に関する留意点

IB CFDは、IB提供のすでに競争性のある株式と比較しても効率的なヨーロッパ株式の取引方法です。

先ず、IB CFDにかかる手数料は株式と比べて低額ですがスプレッドは同じです:

| ヨーロッパ | CFD | 株式 | |

|---|---|---|---|

| 手数料 | GBP | 0.05% | GBP 6.00 + 0.05%* |

| EUR | 0.05% | 0.10% | |

| 金利** | ベンチマーク +/- | 1.50% | 1.50% |

*注文につき+ 50,000英ポンドを超える場合は0.05%の超過金

**ポジションの合計価値に対するCFD金利、借入額に対する株式金利

CFDの手数料は取引が増えるほど低額になり、0.02%まで下がります。借入金利はポジションが大きいほど減少し、0.5%まで下がります。 詳細はCFD手数料およびCFD借入金利をご覧ください。

次に、CFDの必要証拠金は株式と比べて低額です。リテールクライアントは欧州証券市場監督局ESMAによる追加の必要証拠金の対象となります。詳細はIBKRにおけるESMA CFDルールの実施をご参照ください。

| CFD | 株式 | ||

|---|---|---|---|

| すべて | 標準 | ポートフォリオ・マージン | |

| 維持証拠金率* |

10% |

25% - 50% | 15% |

*ブルーチップ用に一般的な証拠金です。リテールクライアントは最低20%の委託証拠金の対象となります。株式には標準的な25%の日中維持証拠金、オーバーナイトは50%。 表示されているポートフォリオ・マージンは維持証拠金です(オーバーナイトを含み)。ボラティリティの高い場合には必要証拠金額も上がります

詳細はCFD必要証拠金をご参照ください。

IV. 例(プロフェッショナル・クライアント)

例を見てみましょう。Unilever’s Amsterdamリストからの過去一ヶ月(2012年5月14日から20取引日)のリターンは3.2%となり、今後のパフォーマンスも良好に見えます。200,000ユーロのエクスポージャーを建て、5日保有したいとします。取引を10回行って蓄積した後、さらに10回行って相殺します。かかる直接の費用は以下のようになります:

株式

| CFD | 株式 | ||

|---|---|---|---|

| 200,000ユーロのポジション | 標準 | ポートフォリオ・マージン | |

| 必要証拠金 | 20,000 | 100,000 | 30,000 |

| 手数料(往復) | 200.00 | 400.00 | 400.00 |

| 金利(簡略化されたもの) | 1.50% | 1.50% | 1.50% |

| 提供される資金額 | 200,000 | 100,000 | 170,000 |

| 提供を受ける日数 | 5 | 5 | 5 |

| 支払利息(1.5% 簡略化されたもの) | 41.67 | 20.83 | 35.42 |

| 直接費用合計(手数料 + 金利) | 241.67 | 420.83 | 435.42 |

| 原価差異 | 74%上がる | 80%上がる | |

注意:CFD支払金利は取引ポジション全体に大して計算されますが、株式にかかる金利は借入量に対して計算されます。株式およびCFDに適用されるレートは同じです。

今度は証拠金資金として20,000ユーロのみ持ち合わせがあると考えてみます。 Unileverが前月と同じようなパフォーマンスを継続すると考えると、そこから期待される利益は以下のようになります:

| レバレッジ利益 | CFD | 株式 | |

|---|---|---|---|

| 利用可能な証拠金 | 20,000 | 20,000 | 20,000 |

| 合計投資額 | 200,000 | 40,000 | 133,333 |

| 総利益(5日) | 1,600 | 320 | 1,066.66 |

| 手数料 | 200.00 | 80.00 | 266.67 |

| 支払利息(1.5% 簡略化されたもの) | 41.67 | 4.17 | 23.61 |

| 直接費用合計(手数料 + 金利) | 241.67 | 84.17 | 290.28 |

| 純利益(総利益-直接費用) | 1,358.33 | 235.83 | 776.39 |

| 証拠金投資額に対するリターン | 0.07 | 0.01 | 0.04 |

| 差異 | 利益が83%下がる | 利益が43%下がる | |

| レバレッジリスク | CFD | 株式 | |

|---|---|---|---|

| 利用可能な証拠金 | 20,000 | 20,000 | 20,000 |

| 合計投資額 | 200,000 | 40,000 | 133,333 |

| 総利益(5日) | -1,600 | -320 | -1,066.66 |

| 手数料 | 200.00 | 80.00 | 266.67 |

| 支払利息(1.5% 簡略化されたもの) | 41.67 | 4.17 | 23.61 |

| 直接費用合計(手数料 + 金利) | 241.67 | 84.17 | 290.28 |

| 純利益(総利益-直接費用) | -1,841.67 | -404.17 | -1,356.94 |

| 差異 | 損失が78%下がる | 損失が26%下がる | |

V. CFDのリソース

以下はIB提供のCFDに関する詳細を記載したリンクです:

以下のビデオレッスンもご利用可能です:

VI. よくあるご質問

CFDとしてどのような株式が利用できますか?

米国、西ヨーロッパ、北欧および日本における大型および中型株です。 流動小型株の取り扱いのあるマーケットも多くあります。詳細はCFD商品リストをご覧ください。ご利用可能国は近い将来、さらに追加される予定です。

株式指数とFOREXにCFDは含まれていますか?

はい。詳細およびQ&AはIB株価指数CFD - 詳細およびQ&A and Forex CFD - 詳細およびQ&Aをご覧ください。

株式CFDクオートはどのように設定するのですか?

IB CFDのクオートは原資産株式に対するスマートルーティング・クオートと同じです。 IBではスプレッドを広げる、またはお客様に対抗するポジションを建てることはありません。 詳細はCFDマーケットモデルの概要をご覧ください。

取引所にての自分の指値注文は見ることができますか?

はい。IBではダイレクト・マーケット・アクセス(DMS)を提供しており、成行とならない(指値の)注文の原資産ヘッジは取引されている取引所の 板画面に直接表示されています。これはまたCFDを原資産のビッド価格で購入しオファー価格で売る注文の発注ができるということになります。また一般の市場よりも良い価格の注文が他のクライアントから出てきた場合、価格向上につながることもあります。

株式CFDの証拠金はどのように設定するのですか?

IBでは各原資産の過去のボラティリティに基づき、 リスク・ベースで証拠金を採用しています。最小証拠金は10%です。 IB CFDの証拠金はほとんどこのレートで設定されており、これによりCFDは多くの場合、原資産株式の取引に比べて効果的ですが、 リテールクライアントは欧州証券市場監督局ESMAによる追加の必要証拠金の

対象となります。 詳細はIBKRにおけるESMA CFDルールの実施をご参照ください。ポートフォリオ内の各CFDポジション間または個別のCFDポジションと原資産株式のエクスポージャー間のオフセットはありません。集中しているポジションや大型のポジションは追加の証拠金の対象の対象になる可能性があります。詳細はCFD必要証拠金をご参照ください。

売りの株式CFDは強制買い入れの対象になりますか?

はい。原資産株式の借入が困難または不可能になった場合、売りのCFDポジション保持者は買い入れの対象になります。

配当金やコーポレートアクションはどのように取り扱われますか?

一般的にIBでは、コーポレートアクションの経済的な影響を、原資産の有価証券の保持を同じようにCFDを保持しているお客様に対し反映させます。配当金は現金調整として反映され、その他のコーポレートアクションは現金またはポジションの調整、またはその両方として反映されます。例として、コーポレートアクションが株式数の変動につながった場合(株式分割や、株式の合併など)、CFD数も合わせて調整されます。アクションが上場株を持つ新法人の設立にいたり、IBがこれをCFDとして提供する場合には、これに適格な量で新規のロングおよびショート・ポジションが作成されます概要はCFDコーポレートアクションをご覧ください。

*合併などの複雑なコーポレートアクションに対しCFDが正確に調整されない場合もあることをご了承ください。このような場合、CFDは権利落ち日前に終了する可能性があります。

誰でもIB CFDの取引はできますか?

米国、カナダおよび香港以外の国の居住者はIB CFD取引が可能です。シンガポール居住者は、シンガポールに上場されている株式をベースとする以外のIB CFDをお取引いただけます。居住地に基づいて設定される例外で、特定の投資家タイプに適用されるものはありません。

IB CFDの取引はどのように始めればよいのでしょうか?

アカウント・マネジメントよりCFD用の取引許可を設定し、該当する取引開示に合意してください。 IB LLCの口座をお持ちの場合、この後、弊社が新規の口座セグメントを設定します(お客様のすでにお持ちの口座番号の末尾に「F」を追加します)。設定が承認され次第、お取引が可能になります。F口座に別途、資金をご入金いただく必要はありません。資金はCFDの必要証拠金に合わせてお客様のメイン口座より自動的に移動されます。

必要なマーケットデータはありますか?

IB株式CFD用のマーケットデータは、その原資産株式用のマーケットデータになります。 このため関連取引所に対するマーケットデータ許可が必要となります。株式取引に対し取引所のマーケットデータ許可をすでに設定されている場合には、それ以上必要なものはありません。現在マーケットデータ許可の持ち合わせがない取引所におけるCFD取引をご希望の場合には、原資産株式の取引に対する許可と同じ方法で許可を設定することができます。

CFD取引およびポジションはステートメントにどのように表示されますか?

B LLCの口座をお持ちの場合、 CFDポジションは主要口座番号の末尾に「F」を追加した形で別の口座セグメントに維持されます。アクティビティー・ステートメント上のFセグメントは、別途またはメイン口座と合わせて表示することができます。選択はアカウント・マネジメントのステートメント画面より可能です。その他の口座に関しては、通常の口座ステートメントと同じようにCFDもその他の取引商品と共に表示されます。

別のブローカーからのCFDポジションの移管はできますか?

別ブローカーとの合意の下、弊社にてCFDポジション移管作業を進めます。株式ポジションの移管に比べてCFDポジションの移管は複雑なため、通常、弊社では少なくとも100,000米ドル相当のポジションを条件としております。

株式CFDのチャートはありますか?

はい。

IBでのCFD取引にはどのような口座保護が適用しますか?

CFDはIB UKを取引先とする取引であり、取引所による取引や中央決済機関による決済はありません。IB UKをCFD取引の取引先とするため、クレジットリスクを含める、IB UKとの取引に関連する取引やビジネス上のリスクの対象となります。しかしながら、すべてのお客様の資金は法人クライアントも含め、完全に分離されています。IB UKは英国金融サービス補償計画(UK Financial Services Compensation Scheme「FSCS」)に参加しています。IB UKは、米国証券投資者保護公祉(「SIPC」)のメンバーではありません。CFD取引に関連するリスクの詳細はIB UK CFDリスク・ディスクロージャーをご参照ください。

個人、ファミリー、機関など、どのような種類のIB口座でCFD取引ができますか?

CFD取引はすべてマージン口座でご利用可能です。キャッシュまたはSIPPではご利用いただけません。

特定のCFDで保有可能の最大ポジションを教えてください。

事前に設定されている制限はありませんが、ポジションがかなり大型の場合、必要証拠金が増加する場合があることにお気をつけください。詳細はCFD必要証拠金をご参照ください。

電話によるCFDの取引はできますか?

いいえ。例外的にクロージング注文の処理をお電話にてお引き受けすることはありますが、オープニング注文はお受けしておりません。

CFDはレバレッジによる損失のリスクが高い複雑な商品です。

62%の個人投資家口座に、IBKR(UK)とのCFD取引による損失が発生しています。

お取引を開始される前に、CFDの機能の仕方および損失の際のリスクをご理解ください。

ESMAルール

欧州証券市場監督局(ESMA)は、2018年8月1日より有効となる一時的な介入策(ESMA Decision)をて発行しました。

これによる規制には以下が含まれます: 1) CFDのポジションを建てるにあたってレバレッジの上限; 2) 口座ごとの証拠金解約; 3) マイナス残高に対する口座ごとの保護; 4) CFD取引へのインセンティブに対する規制; および 5) 標準的なリスク警告。

ESMAによる決定はリテールクライアントのみに適用されます。 特定投資家のお客様への影響はありません。

CFDはレバレッジによる損失のリスクが高い複雑な商品です。

62%の個人投資家口座に、IBKR(UK)とのCFD取引による損失が発生しています。

お取引を開始される前に、CFDの機能の仕方および損失の際のリスクをご理解ください。

SEC Tick Size Pilot Program

Background

Effective October 3, 2016, securities exchanges registered with the SEC will operate a Tick Size Pilot Program ("Pilot") intended to determine what impact, if any, widening of the minimum price change (i.e., tick size) will have on the trading, liquidity, and market quality of small cap stocks. The Pilot will last for 2 years and it will include approximately 1,200 securities having a market capitalization of $3 billion or less, average daily trading volume of 1 million shares or less, and a volume weighted average price of at least $2.00.

For purposes of the Pilot, these securities will be organized into groups that will determine a minimum tick size for both quote display and trading purposes. For example, Test Group 1 will consist of securities to be quoted in $0.05 increments and traded in $0.01 increments and Test Group 2 will include securities both quoted and traded in $0.05 increments. Test Group 3 will include also include securities both quoted and traded in $0.05 increments, but subject to Trade-at rules (more fully explained in the Rule). In addition, there will be a Control Group of securities that will continue to be quoted and traded in increments of $0.01. Details as to the Pilot and securities groupings are available on the FINRA website.

Impact to IB Account Holders

In order to comply with the SEC Rules associated with this Pilot, IB will change the way that it accepts orders in stocks included in the Pilot. Specifically, starting October 3, 2016 and in accordance with the phase-in schedule, IB will reject the following orders associated with Pilot Securities assigned to Test Groups:

- Limit orders having an explicit limit that is not entered in an increment of $0.05;

- Stop or Stop Limit orders having an explicit limit that is not entered in an increment of $0.05; and

- Orders having a price offset that is not entered in an increment of $0.05. Note that this does not apply to offsets which are percentage based and which therefore allow IB to calculate the permissible nickel increment

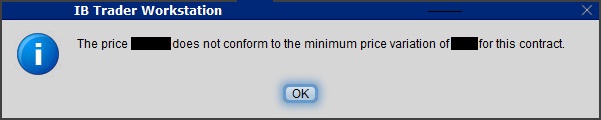

Clients submitting orders via the trading platform that are subject to rejection will receive the following pop-up message:

The following order types will continue to be accepted for Pilot Program Securities:

- Market orders;

- Benchmark orders having no impermissible offsets (e.g., VWAP, TVWAP);

- Pegged orders having no impermissible offsets ;

- Retail Price Improvement Orders routed to the NASDAQ-BX and NYSE as follows:

- Test Group 1 in .001

- Test Group 2 and 3 in .005

Other Items of Note

- GTC limit and stop orders entered prior to the start of the Pilot will be adjusted as allowed (e.g., a buy limit order at $5.01 will be adjusted to $5.00 and a sell limit at $5.01 adjusted to $5.05).

- Clients generating orders via third-party software (e.g., signal provider), order management system, computer to computer interfaces (CTCI) or through the API, should contact their vendor or review their systems to ensure that all systems recognize the Pilot restrictions.

- Incoming orders to IB that are marked with TSP exception codes from other Broker Dealers will not be acted upon by IB. For example, IB will not accept incoming orders marked with the Retail Investor Order or Trade-At ISO exception codes.

- The SEC order associated with this Pilot is available via the following link: https://www.sec.gov/rules/sro/nms/2015/34-74892-exa.pdf

- For a list of Pilot Program related FAQs, please see KB2750

Please note that the contents of this article are subject to revision as further regulatory guidance or changes to the Pilot Program are issued.

Allocation of Partial Fills

How are executions allocated when an order receives a partial fill because an insufficient quantity is available to complete the allocation of shares/contracts to sub-accounts?

Overview:

From time-to-time, one may experience an allocation order which is partially executed and is canceled prior to being completed (i.e. market closes, contract expires, halts due to news, prices move in an unfavorable direction, etc.). In such cases, IB determines which customers (who were originally included in the order group and/or profile) will receive the executed shares/contracts. The methodology used by IB to impartially determine who receives the shares/contacts in the event of a partial fill is described in this article.

Background:

Before placing an order CTAs and FAs are given the ability to predetermine the method by which an execution is to be allocated amongst client accounts. They can do so by first creating a group (i.e. ratio/percentage) or profile (i.e. specific amount) wherein a distinct number of shares/contracts are specified per client account (i.e. pre-trade allocation). These amounts can be prearranged based on certain account values including the clients’ Net Liquidation Total, Available Equity, etc., or indicated prior to the order execution using Ratios, Percentages, etc. Each group and/or profile is generally created with the assumption that the order will be executed in full. However, as we will see, this is not always the case. Therefore, we are providing examples that describe and demonstrate the process used to allocate partial executions with pre-defined groups and/or profiles and how the allocations are determined.

Here is the list of allocation methods with brief descriptions about how they work.

· AvailableEquity

Use sub account’ available equality value as ratio.

· NetLiq

Use subaccount’ net liquidation value as ratio

· EqualQuantity

Same ratio for each account

· PctChange1:Portion of the allocation logic is in Trader Workstation (the initial calculation of the desired quantities per account).

· Profile

The ratio is prescribed by the user

· Inline Profile

The ratio is prescribed by the user.

· Model1:

Roughly speaking, we use each account NLV in the model as the desired ratio. It is possible to dynamically add (invest) or remove (divest) accounts to/from a model, which can change allocation of the existing orders.

Basic Examples:

Details:

CTA/FA has 3-clients with a predefined profile titled “XYZ commodities” for orders of 50 contracts which (upon execution) are allocated as follows:

Account (A) = 25 contracts

Account (B) = 15 contracts

Account (C) = 10 contracts

Example #1:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 10 am (ET) the order begins to execute2but in very small portions and over a very long period of time. At 2 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 7 of the 50 contracts are filled or 14%). For each account the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 14% of 25 = 3.5 rounded down to 3

Account (B) = 14% of 15 = 2.1 rounded down to 2

Account (C) = 14% of 10 = 1.4 rounded down to 1

To Summarize:

A: initially receives 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: initially receives 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. Account C which currently has a ratio of 0.10).

A: final allocation of 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 2 contract, which is 2/10 of desired (fill ratio = 0.20)

The execution(s) received have now been allocated in full.

Example #2:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be filled3 but in very small portions and over a very long period of time. At 1 pm (ET) the order is canceled prior being executed in full. As a result, only a portion of the order is executed (i.e., 5 of the 50 contracts are filled or 10%).For each account, the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 10% of 25 = 2.5 rounded down to 2

Account (B) = 10% of 15 = 1.5 rounded down to 1

Account (C) = 10% of 10 = 1 (no rounding necessary)

To Summarize:

A: initially receives 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: initially receives 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. to Account B which currently has a ratio of 0.067).

A: final allocation of 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Example #3:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be executed2 but in very small portions and over a very long period of time. At 12 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 3 of the 50 contracts are filled or 6%). Normally the system initially allocates by rounding fractional amounts down to whole numbers, however for a fill size of less than 4 shares/contracts, IB first allocates based on the following random allocation methodology.

In this case, since the fill size is 3, we skip the rounding fractional amounts down.

For the first share/contract, all A, B and C have the same initial fill ratio and fill quantity, so we randomly pick an account and allocate this share/contract. The system randomly chose account A for allocation of the first share/contract.

To Summarize3:

A: initially receives 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: initially receives 0 contracts, which is 0/15 of desired (fill ratio = 0.00)

C: initially receives 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

Next, the system will perform a random allocation amongst the remaining accounts (in this case accounts B & C, each with an equal probability) to determine who will receive the next share/contract.

The system randomly chose account B for allocation of the second share/contract.

A: 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

The system then allocates the final [3] share/contract to an account(s) with the smallest ratio (i.e. Account C which currently has a ratio of 0.00).

A: final allocation of 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: final allocation of 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Available allocation Flags

Besides the allocation methods above, user can choose the following flags, which also influence the allocation:

· Strict per-account allocation.

For the initially submitted order if one or more subaccounts are rejected by the credit checking, we reject the whole order.

· “Close positions first”1.This is the default handling mode for all orders which close a position (whether or not they are also opening position on the other side or not). The calculation are slightly different and ensure that we do not start opening position for one account if another account still has a position to close, except in few more complex cases.

Other factor affects allocations:

1) Mutual Fund: the allocation has two steps. The first execution report is received before market open. We allocate based onMonetaryValue for buy order and MonetaryValueShares for sell order. Later, when second execution report which has the NetAssetValue comes, we do the final allocation based on first allocation report.

2) Allocate in Lot Size: if a user chooses (thru account config) to prefer whole-lot allocations for stocks, the calculations are more complex and will be described in the next version of this document.

3) Combo allocation1: we allocate combo trades as a unit, resulting in slightly different calculations.

4) Long/short split1: applied to orders for stocks, warrants or structured products. When allocating long sell orders, we only allocate to accounts which have long position: resulting in calculations being more complex.

5) For non-guaranteed smart combo: we do allocation by each leg instead of combo.

6) In case of trade bust or correction1: the allocations are adjusted using more complex logic.

7) Account exclusion1: Some subaccounts could be excluded from allocation for the following reasons, no trading permission, employee restriction, broker restriction, RejectIfOpening, prop account restrictions, dynamic size violation, MoneyMarketRules restriction for mutual fund. We do not allocate to excluded accountsand we cancel the order after other accounts are filled. In case of partial restriction (e.g. account is permitted to close but not to open, or account has enough excess liquidity only for a portion of the desired position).

Footnotes:

SEC Tick Size Pilot Program FAQs

Tick Size Pilot ("TSP" or "Pilot") Program:

Under the TSP Program, if IBKR receives any order in a Pilot Security that does not conform to the designated pricing increment (e.g., a limit price in a $0.01 increment for a security designated as trading $0.05 increments), IBKR will REJECT that order, subject to limited exceptions. IBKR strongly encourages a thorough review of your software or your vendor’s software to understand the criteria for what causes an order in a Pilot Security to be rejected to permit you or your vendor to make changes to correctly handle orders in Test Group Pilot Securities.

FREQUENTLY ASKED QUESTIONS:

Q: What is the Tick Size Pilot?

A: On May 6, 2015, the SEC approved an amended TSP NMS Plan. The Pilot will be two years in length. Data collection for the Pilot began on April 4, 2016, 6 months prior to the implementation of the trading and quoting rules for the Pilot. Implementation of the trading and quoting rules for the Pilot will begin on October 3, 2016.

The Pilot will be conducted using a Control Group and three Test Groups where variations in quoting and trading rules exist between each group. Please see the TSP NMS Plan for additional information.

Q: Will the Pilot quoting and trading rules apply during regular market hours, pre-market hours and post market hours?

A: The Pilot rules apply during all operational hours (pre-market, regular hours, and post market hours trading).

Q: Will the Pilot quoting and trading rules apply to odd-lot and mixed-lot sizes?

A: Yes, the Pilot rules to all order sizes.

Q: Will orders in Control Group Securities be accepted in price increments of less than $0.05?

A: Yes, orders submitted in price increments of less than $0.05 will continue to be accepted in Control Group securities.

Q: Will orders in a Test Group 1, 2 or 3 Pilot Securities be accepted in price increments of less than $0.05?

A: No, unless covered by an exception, orders submitted in price increments of less than $0.05 will be rejected.

Q: Which Pilot Security Orders in Test Groups will Interactive Brokers accept at other than $0.05 increments?

![]() Midpoint orders with no explicitly stated limit price or impermissible offsets will be accepted

Midpoint orders with no explicitly stated limit price or impermissible offsets will be accepted

![]() VWAP orders that do not have an explicitly stated limit price or impermissible offsets will be accepted.

VWAP orders that do not have an explicitly stated limit price or impermissible offsets will be accepted.

![]() Interactive Brokers will accept Exchange operated Retail Price Improvement orders as follows:

Interactive Brokers will accept Exchange operated Retail Price Improvement orders as follows:

![]() Test Group 1 in $0.001 price increments

Test Group 1 in $0.001 price increments

![]() Test Groups 2 and 3 in $0.005 price increments.

Test Groups 2 and 3 in $0.005 price increments.

Q: Will there be any changes to the Opening / Closing processes on Exchanges?

A: Please refer to each of the exchange rules for details but in general, there will be no changes to the Opening / Closing process. All orders entered and eligible to participate in Exchange Opening / Closing Cross will be accepted in increments of $0.05. The Exchanges will begin publishing all quotes in increments of $0.05; however, Net Order Imbalance Indicator prices may be published in increments of $0.025.

Q: What will happen to my GTC order that was placed prior to October 3rd in a Pilot Stock that was priced in impermissible tick increments?

A: Interactive Brokers will adjust outstanding limit and stop GTC orders in Pilot stocks in Test Groups that are not in permissible tick increments (e.g., a buy limit order at $5.01 will be adjusted to $5.00 and a sell limit at $5.01 adjusted to $5.05).

Q: What will happen to my GTC order placed after October 3rd that was placed and accepted in a nickel tick increment but the Pilot Stock moves from a Test Group to the Control Group that permits non-nickel increments?

A: The GTC order will automatically be able to be revised by the user in non-nickel increments on the date the Pilot stock moves from the Test Group to the Control Group. Similarly, if a stock is added to Test Group due to a corporate action, IBKR will cancel the GTC order if it is priced in impermissible increments.

Q: Where can I find out more information?

A: See KB2752 or the FINRA website for additional details regarding the Pilot Program: http://www.finra.org/industry/tick-size-pilot-program

Additional Information Regarding the Use of Stop Orders

U.S. equity markets occasionally experience periods of extraordinary volatility and price dislocation. Sometimes these occurrences are prolonged and at other times they are of very short duration. Stop orders may play a role in contributing to downward price pressure and market volatility and may result in executions at prices very far from the trigger price.

Delivery Settings for Shareholder Materials

IBKR’s default setting for distributing shareholder communications (e.g., proxy materials and annual reports) from U.S. and Canadian issuers is electronic delivery. Under this method the account holder will receive an email notice when information becomes available for a security they hold from our processing agent, Mediant Communications. This notification will provide the necessary links for accessing the information and voting through the Internet in lieu of receiving these documents via postal service. The technology which you will need to secure the information includes access to the Internet and a web browser supporting secure connections. In addition, you will need to be able to read the documents online and print a copy provided your system supports documents in a PDF format.

Other items of note:

- The information above applies solely to shareholder communications associated with U.S. and Canadian issuers. The delivery of communications for securities issued outside of these two countries is typically electronic, but managed directly by the issuer or its agent (i.e., not Mediant).

See also: Non-Objecting Beneficial Owner (NOBO)