IBSJ Multi Currency

Can I trade foreign products in supported currencies at Interactive Brokers Securities Japan (IBSJ)?

Yes, clients can trade in any currency that has a product listed in.

For example: Client with a cash account wants to buy a US stock. Our system will check if the client has sufficient available funds in USD or other supported currencies to cover 100% of the trade and, if so, the order will be sent to the exchange.

- If client has enough balance in USD, it will be used for execution of the order.

- If not, IBSJ will automatically convert an equivalent amount of USD from other supported currencies with a positive balance.

- If the same client wishes to sell his USD denominated security at a later date, IBSJ will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in USD for purchasing US stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in supported cashiering currencies (JPY, USD, EUR, GBP). If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

Please Note

- IBSJ does NOT charge a commission to clients for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

Can I trade Forex and convert currencies at Interactive Brokers Securities Japan (IBSJ)?

Currency conversion at IBSJ must be connected to an investment service transaction (purchasing a stock, for instance) and its resulting cash flows. To comply with this regulation, clients can make a currency conversion in a trading platform only to close the negative balance from borrowing. In other cases, IBSJ makes a conversion automatically.

- The client CANNOT open long positions that create cash debits (loans). Nevertheless, client can open long positions in any foreign product regardless of the currency in which it is denominated. IBSJ will auto convert the value of the transaction from the positive balance in supported currencies held in the account.

- Any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will NOT be auto-converted.

- The client can withdraw funds in JPY, EUR, USD, GBP. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

- The client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: supported currencies or base currency. IBSJ will automatically convert positive balances to the requested one without leaving residuals.

For further information please see the IBSJ Multi-Currency Account Foreign Exchange Restrictions Disclosure.

Please Note

- IBSJ does NOT charge clients commissions for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

- Base currency: JPY.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

What currencies are available for deposits and withdrawals at Interactive Brokers Securities Japan (IBSJ)?

IBSJ clients can make deposits in four Supported Cashiering Currencies.

Withdrawals are allowed in base currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

Client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: supported currencies or base currency. IBSJ will automatically convert positive balances to the requested one without leaving residuals.

For further information please see the IBSJ Multi-Currency Account Foreign Exchange Restrictions Disclosure.

Please Note

- IBSJ does NOT charge clients commissions for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

- Base currency: JPY.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

Как взимаются проценты при кредитовом балансе на счете

Со счета могут взиматься проценты несмотря на общий положительный или кредитовый остаток наличных средств в следующих случаях:

1. На счете есть отрицательный или дебетовый остаток в определенной валюте.

Например, если на счете есть кредитовый остаток, равный 5000 USD, который состоит из длинного баланса в 8000 USD и короткого остатка в евро, эквивалентного 3000 USD, то с такого счета будут взиматься проценты по короткому евровому остатку. Невозможно компенсировать кредитовую часть баланса за счет длинного баланса в USD, поскольку он меньше лимита I уровня, равного 10 000 USD, при превышении которого начинают начисляться проценты.

Обращаем внимание, что если вы покупаете ценную бумагу, номинированную в валюте, которой нет на вашем счете, IBKR оформит кредит в этой валюте, чтобы провести расчет по этой сделке с клиринговой палатой. Если вы хотите избежать оформления такого кредита и удержания процентов, то перед исполнением сделки вам необходимо либо внести на счет средства в данной валюте, либо сконвертировать существующий денежный баланс через Ideal Pro (для балансов от 25 000 USD) или площадку, исполняющую сделки с неполными лотами (для балансов меньше 25 000 USD).

2. Кредитовый баланс состоит главным образом из выручки от короткой продажи ценных бумаг.

Например, если на счете есть чистый кредитовый остаток в 12 000 USD, который состоит из дебета в 6000 USD на субсчете ценных бумаг (минус рыночная стоимость всех коротких позиций по акциям) и кредита из коротких акций на 18 000 USD, то с него будут взиматься проценты по дебету в 6000 USD I-го уровня, и не будут начисляться проценты по кредиту с короткими акциями, поскольку он не превышает порог лимита I-го уровня в 100 000 USD.

3. По некоторым средствам на кредитовом балансе не выполнен расчет.

IBKR определяет начисления и списания процентов на основе только тех средств, по которым выполнен расчет. Таким образом, со счета не взимаются проценты по средствам, взятым в кредит для покупки ценных бумаг, до тех пор, пока по этой транзакции не выполнен расчет, и также на счет не начисляются процентные выплаты по средствам от продажи ценных бумаг, и за счет этих процентов нельзя компенсировать дебетовый баланс, пока не проведен расчет по продаже (и IBKR не получит средства от клиринговой палаты).

EMIR: обязательства по отчетности в торговые репозитарии и услуги Interactive Brokers по предоставлению отчетности за клиентов

Multi-Currency Trading at IBKR Central Europe

- If client has enough balance in USD, it will be used for execution of the order.

- If not, IBCE will automatically convert an equivalent amount of USD from other supported currencies with a positive balance.

- If the same client wishes to sell his USD denominated security at a later date, IBCE will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in USD for purchasing US stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- If client borrows EUR, he can decide what to do with the negative EUR balance. This negative balance can be closed by converting from any other supported currency or remain in the account.

- If the same client wishes to sell his EUR denominated security at a later date, IBCE will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in EUR for purchasing EU stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- If the same client wishes to sell his CAD denominated security at a later date, IBCE will auto convert the proceeds back to the base currency.

- The same process occurs when cash flows are generated from positions (e.g. dividends, interest). Conversion takes place when the cash is credited to or debited from the account, not when it is accrued.

- Client can decide what to do with the negative CAD balance. This negative balance can be closed by converting from any other supported currency or remain in the account.

- If the same client wishes to sell his CAD stock at a later date, IBCE will automatically convert the proceeds to the base currency as CAD is not a supported currency.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- For Margin accounts, the client can open long positions that create cash debits (loans) in any currency. IBCE will not auto-convert your transaction but will create an investment loan in the currency of the trade. It will be the client’s discretion when to initiate a currency conversion to close the negative balance in part or in full.

- For Cash accounts, the client CANNOT open long positions that create cash debits (loans). Nevertheless, client can open long positions in any foreign product regardless of the currency in which it is denominated. IBCE will auto convert the value of the transaction from the positive balance in supported currencies held in the account.

- For both Margin and Cash accounts, any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will NOT be auto-converted if it is the supported currency (EUR, USD, CHF, GBP, HUF, CZK, PLN, DKK, SEK and NOK).

- For both Margin and Cash accounts, any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will be auto-converted if it is NOT the supported currency.

- For both Margin and Cash accounts, the client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- For both Margin and Cash accounts, the client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: Major Currencies or Home currency. IBCE will automatically convert positive balances in the supported currencies to the requested one without leaving residuals.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

- Interactive Brokers Central Europe accounts are not allowed to withdraw funds on margin due to regulatory reasons.

- The same currency pairs can be traded as Forex CFD. Contracts For Difference are complex instruments, and we invite you to carefully review the CFDs risk warnings before trading these instruments.

- IBCE does NOT charge clients for automatic currency conversion.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

- Interactive Brokers Central Europe accounts are not allowed to withdraw funds on margin due to regulatory reasons.

- The changes mentioned above are effective since October 17, 2022.

ВАЖНОЕ УВЕДОМЛЕНИЕ ОБ ОПЕРАЦИЯХ С РОССИЙСКИМ РУБЛЕМ (RUB)

Как и многие другие финансовые учреждения, компания IBKR остановила операции с российским рублем (RUB), включая конвертацию и вывод со счета.

В частности:

Внесение средств в рублях: IBKR больше не принимает переводы в рублях. Любые входящие рублевые переводы будут отклонены.

IBKR будет периодически конвертировать рублевые остатки в доллары США или евро в зависимости от филиала IBKR, обслуживающего Ваш счет.

|

Филиал IBKR |

Итоговая валюта |

|

IBLLC |

USD |

|

IBCE |

EUR |

|

IBUK |

EUR |

|

IBIE |

EUR |

|

Остальные |

USD |

Вывод средств в рублях: В настоящее время IBKR не поддерживает вывод рублей со счета.

Базовая валюта: IBKR не позволяет клиентам устанавливать RUB в качестве базовой валюты счета. Если базовой валютой Вашего счета являлся RUB, то он был автоматически изменен на USD или EUR – в зависимости от того, в каком филиале IBKR открыт Ваш счет (см. таблицу выше).

IBKR строго соблюдает все предписания в соответствии с законами о санкциях. Благодарим за понимание.

IMPORTANT NOTICE REGARDING THE RUSSIAN RUBLE (RUB)

In line with many financial institutions, IBKR has reduced exposure to the Russian Ruble, (“RUB”) and has discontinued all cashiering services for Russian Rubles, including all withdrawals and currency conversions.

Specifically:

Deposits in RUB: IBKR is no longer accepting deposits of RUB. Any deposit in RUB will be rejected.

IBKR will periodically convert RUB balances to USD or EUR, depending on the IBKR entity with which you have an account.

|

IBKR Entity |

Target Currency |

|

IBLLC |

USD |

|

IBCE |

EUR |

|

IBUK |

EUR |

|

IBIE |

EUR |

|

All Others |

USD |

Withdrawals in RUB: IBKR is not able to accommodate RUB withdrawals at this time.

Base Currency: IBKR does not currently allow clients to maintain RUB as their base currency. If you previously used RUB as your base currency, we converted it to USD or EUR depending on which IBKR entity your account is with (see chart above).

IBKR is fully committed to complying with all applicable sanctions laws. We appreciate your cooperation and your business.

Дополнительная информация об использовании стоп-ордеров

На рынках США могут возникать периоды чрезвычайно высокой волатильности и смещения цен. Такие периоды могут быть как кратковременными, так и продолжительными. Стоп-ордера могут способствовать снижению цены и волатильности на рынке, а также могут приводить к исполнению по цене, которая сильно отличается от цены-триггера.

Что будет, если я куплю продукт в валюте, которой нет на моем счете?

Валюта, необходимая для покупки и расчета по сделке, определяется котирующей биржей, а не IBKR. Например, если Вы хотите купить ценную бумагу, деноминированную в валюте, которой у Вас нет, и у Вас маржевый счет с достаточным избытком маржи, то IBKR выдаст Вам кредит на эту сумму. Такая мера необходима, поскольку IBKR обязана проводить операции с расчетной палатой в той валюте, в которой деноминирована транзакция. Если Вы не хотите брать кредит и платить по нему проценты, Вам нужно либо заранее внести на счет средства в необходимой валюте, либо конвертировать валюту на счете в TWS с помощью IdealPro (для сумм больше 25 000 USD (или эквивалентной суммы в другой валюте)) или неполных лотов (для сумм меньше 25 000 USD (или эквивалентной суммы в другой валюте)).

Также обращаем Ваше внимание, что при закрытии позиции с ценными бумагами, деноминированными в той или иной валюте, доходы от продажи останутся в этой же валюте независимо от базовой валюты Вашего счета. Соответственно, вырученные средства будут подвержены валютному риску по отношению к базовой валюте Вашего счета до тех пор, пока Вы их не конвертируете или не купите другой продукт, деноминированный в той же валюте.

Что значит "Прибыль/убытки при пересчете валюты" в моей выписке, и как этот показатель рассчитывается?

Для создания исчерпывающего обзора Вашего счета в выписках, все длинные или короткие денежные остатки в валюте, отличающейся от выбранной Вами базовой, подлежат конвертации согласно преобладающему на тот момент курсу обмена. Поскольку курсы валют, как правило, различаются согласно периоду, процесс конверсии скорее всего выльется в "Пересчет валюты/FX" – положительный (т.е. прибыль) или отрицательный (т.е. убыток) остаток. Обращаем внимание, что этот показатель является рыночным расчетом (будто все остатки в небазовой валюте были преобразованы по курсу, действующекму в конце текущего дня), и действительную прибыль/убытки, если такие есть, будет невозможно определить, пока обмен валют на базовую не произойдет на самом деле.

Вышеупомянутый пересчет осуществляется путем вычисления разницы между курсами базовой валюты в отчетах за текущий и прошлый день (текущ. курс обмена – прошл. курс обмена; оба из них включаются в раздел "Обменный курс базовой валюты" в выписке). Затем полученная разница умножается на начальную сумму средств за нынешний отчетный период, чтобы определить прибыль (если разница положительная) или убыток (если она отрицательная). Поскольку все показатели по операциям в небазовой валюте (напр., чистая сумма продаж и покупок, комиссии, процентные ставки и т.д.) вносятся в отчет в конце дня для целей дальнейшей конверсии, то у них по определению не может быть прибыли или убытки при преобразовании.

IBKR Metals CFDs – Facts and Q&A

The following article is intended to provide a general introduction to London Gold and Silver Contracts for Differences (CFDs) issued by IBKR.

Please follow these links for information on IBKR Share CFDs, Index CFDs and Forex CFDs.

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the

high risk of losing your money.

ESMA Rules for CFDs (Retail Clients only)

The European Securities and Markets Authority (ESMA) has enacted new CFD rules effective 1st August

2018.

The rules include: 1) leverage limits on the opening of a CFD position; 2) a margin close out rule on a per

account basis; and 3) negative balance protection on a per account basis.

The ESMA Decision is only applicable to retail clients. Professional clients are unaffected.

Please refer to the following articles for more detail:

ESMA CFD Rules Implementation at IBKR (UK) and IBKR LLC

ESMA CFD Rules Implementation at IBIE and IBCE

Introduction

A London Gold CFD enables you to have exposure to price movements of physical Gold without actually owning it. A London Gold CFD is an agreement between you and IBKR to exchange the difference in price of the underlying over a period of time. The difference to be exchanged is determined by the change in the reference price of the underlying. Thus, if the price of physical Gold traded on the London bullion market rises and you are long the CFD, you receive cash from IBKR and vice versa. A London Gold CFD can be bought long or sold short to suit your view of market direction in the future.

Contract Specifications

| Contract | IBKR Symbol | Per Trade Fee | Minimum per Order | Multiplier |

| London Gold | XAUUSD | 0.015% | USD 2.00 | 1 |

| London Silver | XAGUSD | 0.03% | USD 2.00 | 1 |

Price Determination

The IBKR London Gold and Silver CFDs reference physical Gold and Silver traded on the London bullion market. The London bullion market is a wholesale over-the-counter market for the trading of precious metals. Trading is conducted among members of the London Bullion Market Association (LBMA). Most of the members are major international banks.

IBKR receives quote streams from approximately 10 such major banks, in much the same way it does for cash forex. IBKR Smart routes between the banks, and the best available price at any given time becomes the reference price for the CFDs. IBKR does not add a spread to the banks’ quotes.

Low Commissions and Financing Rates: Unlike other CFD providers IBKR charges a transparent

commission, rather than widening the spread. Commission rates are only 0.015% for London Gold and 0.03% for London Silver. Overnight financing rates are just benchmark +/- 1.5% (an additional 1% surcharge is added for retail accounts).

Transparent Quotes: Because IBKR does not widen the spread, the Metals CFD quotes accurately

represent the spreads and price movements of the related cash metal, as described above.

Margin Efficiency: IBKR establishes house-margin requirements based on historic volatility of the

underlying and other factors. Retail clients are subject to regulatory minimum initial margins of 5% for

London Gold or 10% for London Silver.

Trading Permissions: Same as for Share and Index CFDs.

Market Data Permissions: Metals CFD market data is free, but a permission is required for system

reasons.

Worked Trade Example (Professional Clients):

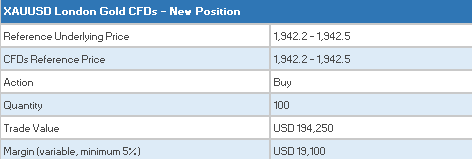

You purchase 100 XAUUSD CFDs at $1,942.5 for USD 194,250 which you then hold for 5 days.

![]()

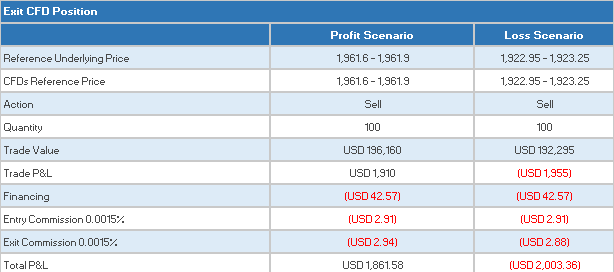

Closing the Position

CFD Resources

Below are some useful links with more detailed information on IB’s CFD offering:

Frequently asked Questions

Are short Metals CFDs subject to forced buy-in?

No.

Can I take delivery of the underlying metal?

No, IBKR does not support physical delivery for Metals CFDs.

Are there any market data requirements?

The market data for Metal CFDs is free, and is included the market data for Index CFDs. However, you need to subscribe to the permission for system reasons. To do this, log into Account Management, and click through the following tabs: Settings/User Settings/Trading Platform/Market Data Subscriptions. Alternatively you can set up an Index or Metals CFD in your TWS quote monitor and click the “Market Data Subscription Manager” button that appears on the quote line.

How are my CFD trades and positions reflected in my statements?

If you are a client of IBKR (U.K.) or IBKR LLC, your CFD positions are held in a separate account segment identified by your primary account number with the suffix “F”. You can choose to view Activity Statements for the F-segment either separately or consolidated with your main account. You can make the choice in the statement window in Account Management.

If you are a client of other IBKR entities, there is no separate segment. You can view your positions normally alongside your non-CFD positions.

In what type of IB accounts can I trade CFDs e.g., Individual, Friends and Family,

Institutional, etc.?

All margin and cash accounts are eligible for CFD trading.

Can I trade CFDs over the phone?

No. In exceptional cases we may agree to process closing orders over the phone, but never opening

orders.

Can anyone trade IB CFDs?

All clients can trade IB CFDs, except residents of the USA, Canada, Hong Kong, New Zealand and

Israel. There are no exemptions based on investor type to the residency-based exclusions.