Marché de gré à gré (Action microcap) – Modifications à la Règle 15c2-11 de la SEC

- Aucun changement n'est anticipé pour les titres qui resteront classés dans les niveaux de marché OTCQX, OTCQB, ou Pink actuels.

- De nombreuses actions sont déplacées aux niveaux Pink Limited et Expert et sont désignées par les marchés de gré à gré comme « cotations non sollicitées uniquement ». Ces positions ne peuvent être clôturées qu'en appelant le Trade Desk d'IB.

- Les « affiliés » des émetteurs désignés par les marchés de gré à gré comme « cotations non sollicitées uniquement » ne seront pas autorisés à trader certains titres classés dans les niveaux de marché Pink Limited et Expert, y compris clôturer des positions existantes. Ils sont libres de transférer les positions.

- Aucune cotation publique n'est permise pour les titres classés dans le niveau Grey Market. Les clients peuvent appeler pour clôturer ces titres.

Restrictions relatives aux sociétés à très petite capitalisation (STPC) américaines

Introduction

Pour se conformer à la réglementation portant sur la vente des titres non enregistrés et afin de limiter le traitement manuel que suppose le trading d’actions non cotées en Bourse, IBKR impose des restrictions en ce qui concerne les actions des sociétés américaines à très petite capitalisation (actions STPC américaines). Veuillez trouver ci-dessous une liste des restrictions ainsi qu'une FAQ..

Les restrictions quant aux sociétés à très petite capitalisation (STPC)

- IBKR accepte le transfert d’un lot d’actions de société(s) américaine(s) à très petite capitalisation (actions STPC américaines) uniquement s’il est effectué par un client autorisé, c’est-à-dire un client qui remplit les critères suivants : (1) maintenir des capitaux propres à hauteur d’au moins 5 millions de dollars (que ce soit avant ou après le transfert) ou faire partie de la clientèle d’un conseiller financier qui s’occupe de la gestion d’un avoir d’au moins 20 millions de dollars en tout et (2) avoir placé moins de la moitié de ses capitaux propres dans des actions STPC américaines.

- IBKR accepte le transfert1 d’un lot d’actions STPC américaines seulement si le client autorisé est en mesure de prouver le fait de l’achat de ces actions sur le marché libre ou de l’inscription de celles-ci auprès de la SEC.

- IBKR n’accepte pas les transferts ni les ordres d’ouverture d’actions STPC américaines qualifiés par l’OTC de Caveat Emptor ou Grey Market qui sont effectués par quelque client que ce soit. Or, tout client qui détient des positions dans ces actions a la faculté de les clôturer.

- IBKR n’accepte pas les transferts d’actions STPC américaines ayant pour but de garantir une position courte ouverte chez elle.

- Qui plus est, il est interdit aux clients d’agences n’offrant que des services d’exécution (clients qui, donc, font du trading par l’entremise d’IBKR, mais compensent leurs transactions ailleurs) de se livrer au trading d’actions STPC américaines en se servant de leur compte chez IBKR. (IBKR peut faire une exception pour les courtiers qui sont inscrits aux États-Unis.)

FAQ sur les sociétés à très petite capitalisation

Qu’est-ce qu’une action de société américaine à très petite capitalisation ?

Par action de société à très petite capitalisation, on entend une « action (1) qui est négociée de gré à gré ou (2) qui est inscrite à la NASDAQ et à la NYSE American, dont la capitalisation boursière de la société émettrice va de 50 millions à 300 millions de dollars et dont le cours est inférieur ou égal à 5 $ ». Aux fins du présent règlement, le terme action de société à très petite capitalisation (actions STPC) sert aussi à désigner les actions des sociétés publiques américaines dont la capitalisation boursière est inférieure à 50 millions de dollars ; en cas pareil, il arrive qu’on parle d’actions de sociétés à capitalisation minime ou qu’on les négocie sur des marchés qui évoquent généralement le trading des actions STPC.

Afin d’éviter toute situation où, à court terme, des fluctuations légères de son cours entraîneraient la nécessité d’un reclassement très fréquent, il est prévu que toute action que l’on considère comme une action STPC demeure dans cette catégorie jusqu’à ce que la capitalisation boursière de la société émettrice et le cours de l’action dépassent respectivement 300 millions de dollars et 5 $ pendant 30 jours civils d’affilée.

Le cours des actions STPC étant généralement particulièrement bas, on a l’habitude de dire que les actions de cet ordre sont « cotées en cents » (penny stocks). Il se peut qu’IBKR fasse une exception dans certaines situations, dont celle d’actions négociées à faible cours qui ont récemment appartenu à une catégorie de capitalisation supérieure. IBKR ne considère jamais les certificats américains d’actions étrangères (ADR) comme des actions STPC.

Où négocie-t-on les actions des sociétés à très petite capitalisation ?

En général, au lieu de s’y prendre à la Bourse dans ce but, les actions STPC sont négociées de gré à gré. Dans bien des cas, au moyen de la voie électronique, leurs cours sont indiqués par les teneurs de marché sur les systèmes de négociation de gré à gré tels que l’OTC Bulletin Board (OTCBB) et le Groupe des marchés de gré à gré (OTC Markets Group) (comme l’OTCQX, l’OTCQB et le Pink). Cette catégorie comprend également des actions qui ne peuvent être cotées en Bourse, mais sont qualifiées de produits caveat emptor, d’autres produits négociés de gré à gré ou de produits du marché gris.

En outre, les agences de réglementation américaines considèrent aussi les actions qui sont inscrites à la NASDAQ ou à la NYSE American, mais qu’on négocie à un cours inférieur ou égal à 5 $ et dont la capitalisation boursière de la société émettrice est inférieure ou égale à 300 millions de dollars comme des actions STPC.

Que se passe-t-il si IBKR reçoit un transfert comportant au moins une position en actions STPC qui est effectué par un client autorisé ?

Si IBKR reçoit ainsi un transfert comportant un lot d’actions STPC, IBKR se réserve le droit de limiter la vente de toute position dont tel est le cas dans le transfert en question, sauf si le client autorisé fournit tous les documents voulus afin de prouver le fait de l’achat de ces actions sur le marché libre (c’est-à-dire à la Bourse, par l’entremise d’un courtier) ou de l’inscription de celles-ci auprès de la SEC conformément à ce qui est écrit sur le formulaire S-1 ou sur un autre formulaire d’inscription du même ordre.

Tout client autorisé est en mesure de prouver le fait de l’achat de ces actions sur le marché libre en fournissant une déclaration de courtage ou confirmation de transaction émise par un courtier réputé qui témoigne du fait de l’achat des actions en question à la Bourse. Également, tout client autorisé est à même de prouver le fait de cette inscription en donnant le numéro de dossier de la SEC (Système EDGAR) auquel les actions ont été inscrites par la société dont il s’agit là (ainsi que tout document nécessaire servant à confirmer le fait que ce sont bien précisément ces actions qui figurent dans la déclaration d’inscription).

REMARQUE : À tout moment, le client peut transférer ailleurs que chez nous toute action qui fait actuellement l’objet de restrictions.

Chez IBKR, quelles sont les restrictions dont les comptes Prime font l’objet ?

Tout client dont les activités consistent, entre autres choses, à bénéficier de services Prime est considéré comme un client autorisé uniquement aux fins des transactions qu’IBKR a accepté d’autoriser à ses courtiers chargés d’exécuter les opérations en question. Toutefois, bien que les titulaires des comptes Prime puissent avoir l’autorisation de compenser des actions de société américaine à très petite capitalisation chez IBKR, ces actions font l’objet de restrictions jusqu’à ce qu’IBKR confirme le fait qu’il est permis de les revendre selon le processus qui est décrit ci-dessus.

Afin de faire lever les restrictions dont font l’objet les actions qui sont achetées sur le marché libre, le client est prié d’obtenir du courtier chargé de l’exécution de l’opération la production d’une lettre signée où figure l’en-tête de la société ou une déclaration officielle relative à son compte indiquant que les actions ont été achetées sur le marché libre. La lettre ou déclaration doit aussi répondre aux critères qui sont énumérés ci-dessous. Il existe une autre possibilité : si c’est en répondant à une offre précise qu’on a acquis les actions, il faut absolument que la lettre ou déclaration soit accompagnée du document qui contient la déclaration d’inscription correspondant à cette opération ou du lien qui mène vers la page où figure la déclaration en question.

Voici donc tout ce que la lettre du courtier doit comporter ou préciser :

1) Le numéro du compte chez IBKR

2) Le nom du compte chez IBKR

3) La date de la transaction

4) La date de son règlement

5) Le symbole

6) Le sens de la transaction

7) Le cours

8) La quantité

9) L’heure de l’exécution

10) La bourse

11) La signature du courtier

12) La présence de l’en-tête officiel de la société

En résumé : S’il y a une certaine position longue qui n’est plus restreinte, sa vente est acceptée. Également, la vente de toute position à découvert est acceptée. Quant à l’achat d’une position longue, il est aussi accepté, mais la position en question fait l’objet de restrictions jusqu’à ce que le service chargé de veiller à la conformité des transactions ait obtenu tous les renseignements qu’il doit recevoir afin de pouvoir lever ces restrictions. Toutefois, ni les achats visant à garantir une position à découvert en vue de la clôturer ni les transactions se faisant dans les deux sens au cours de la même journée d’activités ne sont acceptés.

Si, après l’achat d’unités de celle-ci, il y a une action qui, en subissant un reclassement, passe à la catégorie du marché gris ou à celle que l’on qualifie de caveat emptor, qu’arrive-t-il ?

Dans l’éventualité, à une date ultérieure, du passage d’une certaine action figurant dans votre compte chez IBKR à la catégorie qu’on qualifie de caveat emptor ou à celle du marché gris consécutivement à son reclassement, vous avez l’autorisation de conserver votre position, de la clôturer ou de la transférer, mais il vous est impossible d’y ajouter des unités de cette action.

Entre autres possibilités, quelles sont les raisons pour lesquelles il se peut que le trading des actions STPC figurant dans mon compte fasse l’objet de restrictions ?

S’il est possible que le trading des actions STPC qui figurent dans votre compte fasse l’objet de restrictions, c’est principalement pour les deux raisons suivantes.

- L’éventualité de relations d’affiliation avec l’émetteur : En vertu de la règle n° 144 de la SEC, le trading d’actions (y compris les actions STPC auquel se livrerait un « affilié » de l’émetteur fait l’objet de certaines restrictions. Si, chez IBKR, dans votre compte, on constate le déroulement d’activités de trading ou la présence de participations dans des actions STPC dont le volume serait près des seuils établis selon la règle n° 144 (les « seuils de la règle 144 »), il se peut qu’IBKR vous interdise de vous livrer au trading de ces actions STPC avant qu’un examen de la conformité de ces transactions n’ait été effectué.

- L’éventualité du transfert d’actions STPC : Si vous avez récemment transféré des actions STPC dans votre compte chez IBKR, il se peut qu’on vous y interdise de vous livrer au trading de ces titres avant qu’un examen de la conformité de ces transactions n’ait été effectué.

Si, dans votre cas, l’une des deux situations décrites ci-dessus se présente, vos activités de trading des titres en question font l’objet de restrictions et une notification est envoyée à votre Centre de messagerie dans la section de la gestion des comptes. Dans cette éventualité, la notification contient la précision de la raison d’être des restrictions et les étapes que vous devez franchir afin qu’IBKR puisse envisager de les lever.

Pourquoi, chez IBKR, estimerait-on qu’il se peut que j’aie des relations d’affiliation avec l’émetteur des actions STPC ?

Il y a des personnes variées qui peuvent avoir des relations de contrôle avec cet émetteur, comme un cadre, un directeur ou un actionnaire dont les participations sont importantes.

La règle n° 144 s’applique aux titres de toute société, y compris les actions STPC. Or, en raison du risque accru que présente le trading de ces dernières, IBKR doit limiter le degré des activités de trading du client ou l’importance de ses participations dans ce domaine précis ou bien, selon le cas, les deux même s’ils ne font qu’approcher des seuils de la règle 144. Dans l’attente de l’exécution d’un examen de la conformité de ces transactions visant à éviter la situation où il s’avèrerait que le client a des relations d’affiliation avec l’émetteur, les restrictions dont ces activités ou participations font l’objet restent en vigueur.

Aux fins de la révision de l’examen de l’état d’affilié éventuel, pourquoi faut-il que j’en demande une nouvelle toutes les deux semaines ?

Il se peut que, peu après la révision susmentionnée, l’état d’affiliation du client d’IBKR change. Voilà pourquoi, chez IBKR, on estime qu’il convient de refaire cet examen toutes les deux semaines dans les cas où le degré de ses activités de trading des actions STPC ou l’importance de ses participations dans ce domaine précis ou bien, selon le cas, les deux demeurent près des seuils de la règle 144.

Où pourrais-je trouver une liste des actions que, chez IBKR, on considère comme des actions STPC américaines ?

Veuillez trouver la liste des actions désignées comme STPC par IBKR en cliquant sur le lien suivant : www.ibkr.com/download/us_microcaps.csv.

Il est à noter que cette liste est mise à jour quotidiennement.

Où pourrais-je aller afin d’obtenir de plus amples informations sur les actions des sociétés à très petite capitalisation ?

Pour plus d'informations sur les actions des sociétés à très petite capitalisation, ce qui comprend les dangers que celles-ci présentent éventuellement, il suffit de se rendre au site Web de la SEC pour en visiter la page se trouvant à l’adresse suivante : https://www.sec.gov/reportspubs/investor-publications/investorpubsmicrocapstockhtm.html. -----------------------------------------------------------

1Principe qui s’applique aux transferts en tous genres (et ce, peu importe le moyen que l’on emploie, c’est-à-dire, par exemple, l’ACATS, la DWAC ou le FOP), à la conversion des titres canadiens dans leur équivalent américain par le moyen d’un transfert « en direction sud », aux transferts visant à garantir les positions courtes, aux clients privilégiés d’IB qui exécutent leurs ordres en collaboration avec d’autres courtiers et qui les compensent chez IBKR, etc.

Le trading des fractions d’actions

Le trading de fractions d'actions vous permet d'investir dans des sociétés dont vous n’auriez pas les moyens d’acheter les actions à leur cours total. Également, cela facilite la diversification de votre portefeuille en vous permettant d'acquérir une certaine quantité d’actions fractionnées chez plusieurs sociétés alors que, si vous devez absolument n’acheter que des actions entières, il se peut que vous puissiez seulement investir ainsi chez une ou deux sociétés.

Si, dans votre compte, vous activez le trading des actions fractionnées, nous achèterons ou vendrons une fraction de l'action en question selon la somme d’argent que vous indiquez. Par exemple, si vous souhaitez dépenser 500 $, mais que l'action que vous désirez acheter coûte actuellement 1 000 $, vous obtiendrez ainsi une demi-action (0,5 action).

Qui peut recevoir l’autorisation de trader des fractions d'actions ?

Dans le cas de tous les comptes individuels et autonomes, y compris les clients Lite (sauf les résidents d'Israël, les comptes canadiens à REER ou à CELI et les comptes chez Interactive Brokers Securities Japan Inc. [IBSJ]), vous pouvez obtenir l’autorisation de trader des fractions d'actions.

Les conseillers financiers, les gestionnaires de portefeuille et les courtiers-remisiers ont la faculté d’y autoriser leurs clients ou non.

Comment s’y prend-on pour activer le trading des fractions d'actions ?

Si vous avez la faculté d’en recevoir l’autorisation, vous pouvez activer le trading des fractions d'actions sur le Portail Client. Cliquez d’abord sur le menu « Utilisateur » (icône représentant la tête sur les épaules dans le coin supérieur droit de l’écran) et, ensuite, sur « Paramètres ». Dans « Paramètres du compte », recherchez la section « Trading » et cliquez sur « Autorisations de trading ». Avec le curseur, descendez jusqu’à « Actions » puis, cliquez sur +Ajouter avant de cocher la case se trouvant à côté de « Mondial (trading d’actions fractionnées) » pour cliquer sur « Enregistrer ». Ensuite, cliquez sur « Poursuivre » et suivez les instructions qui apparaissent à l’écran. Vous pourrez alors vous livrer au trading des fractions d’actions qui peuvent faire l’objet d’une opération de cette nature et que vous avez l’autorisation de négocier ainsi. Afin de trader ou négocier des actions américaines fractionnées, il faudra que vous vous inscriviez au trading des actions américaines et, pour en faire autant dans le cas des actions européennes pouvant subir ce traitement, vous devrez vous inscrire au trading des actions européennes.

Veuillez noter que la version TWS Build 979 (ou plus récente) est requise pour trader des fractions d'actions. Cette fonctionnalité prend actuellement en charge les ordres de la plupart des catégories.

Quels produits puis-je trader en fractions ?

Nous vous offrons la possibilité de vous livrer au trading des actions fractionnées dans le cas des actions et ETF américains ou européens pouvant faire l’objet de ce traitement*.

Vous trouverez une liste des actions de cette catégorie qui peuvent être ainsi négociées grâce au lien ci-après. Veuillez noter que cette liste peut faire l'objet de changement sans préavis :

http://www.ibkr.com/download/fracshare_stk.csv

*En vertu de la réglementation européenne, il est généralement impossible aux clients de détail se trouvant dans le territoire de l’Union européenne de se livrer au trading des ETF américains, que ce soit en entier ou en fractions qui augmentent graduellement.

Puis-je vendre des fractions d'actions à découvert ?

IBKR prend en charge la vente à découvert de fractions d'actions dans le cas des actions américaines pouvant subir ce traitement à la condition que vous ayez une marge et des autorisations de trading approuvées aux fins de la négociation des fractions d’actions cotées aux États-Unis ou en Europe.

Quels sont les frais associés aux fractions d'actions ?

Il n'y a aucuns frais supplémentaires à payer pour se livrer au trading des fractions d'actions. Au point de vue de la commission à verser, ce sont les taux normaux (tant pour IBKR Lite que pour IBKR Pro, dans la mesure où ceux-ci sont applicables) qui s'appliquent.

Quels sont les choix de catégories d’ordres qui s’offrent à moi en vue du trading des actions fractionnées ?

Quand il s’agit du trading des actions fractionnées, IBKR n’accepte que les ordres de certaines catégories (tels que les ordres au mieux, les ordres au cours limité, les ordres à seuil de déclenchement et les ordres à plage de déclenchement). Si vous décidez d’émettre un ordre non négociable au cours limité qui comporte des fractions d’actions, il est impossible d’en exécuter la partie composée d’actions fractionnées avant que l’ordre en question ne devienne négociable (et, par conséquent, il se peut que cette exécution ne se fasse jamais), et ce, même dans l’hypothèse où cet ordre aurait pu être exécuté à un moment antérieur s’il s’était alors plutôt agi d’actions entières.

Comment IBKR s’y prend-elle pour exécuter les ordres portant sur les actions fractionnées dans le cas des actions européennes ?

Suivant leur importance et leur nature, IBKR achemine les ordres portant sur les actions européennes qui comportent des fractions d’actions vers un groupe d’établissements d’exécution pouvant être différents de ceux qui sont chargés d’exécuter les ordres d’autres catégories. Si, sur ce point, vous souhaitez en savoir plus long, il s’agit d’examiner attentivement la politique sur l’exécution des ordres de bourse qui s’applique dans votre cas.

Puis-je transférer des fractions d'actions à IBKR ?

IBKR n'accepte pas les fractions d'actions par transfert de position.

Les fractions d'actions permettent-elles de bénéficier du programme de réinvestissement du dividende (DRIP) ?

Pour le moment, il n'est pas possible de recevoir des fractions d'actions pour un dividende réinvesti par le moyen du Programme de réinvestissement de dividende (DRIP). Nous espérons pouvoir vous proposer ce service à l'avenir.

Veuillez noter que les informations ci-dessus ne concernent pas les dividendes de fonds communs de placement, qui peuvent être réinvestis et peuvent entraîner la détention de fractions d'actions du fonds.

En cas d'opération de société, vais-je recevoir une position de fractions d'action ?

Si votre compte a reçu l’autorisation de servir au trading des fractions d'actions et que, par une certaine opération, une société américaine ou européenne émette des fractions d'actions, les fractions d'actions restent dans votre compte. En revanche, si votre compte n'a pas reçu l’autorisation en question ou que l'opération dont il s’agit là mène à l’émission d’actions ne pouvant être ainsi fractionnées, les fractions d'actions sont ensuite liquidées.

Les fractions d’actions que je détiens dans mon compte me donnent-elles des voix d’actionnaire ?

Les fractions d’actions que vous détenez dans votre compte ne vous donnent pas de voix d’actionnaire, vous n’avez pas la faculté de faire le moindre choix volontaire en cas d’opération de société (principe qui, sans s’y limiter, concerne les appels d’offres et les émissions avec droit de préférence) portant sur les actions fractionnées en question et nous n’aurions pas la capacité de vous fournir la moindre autre documentation destinée aux actionnaires pour une participation constituée de moins d’une action complète.

Vais-je recevoir des dividendes pour mes fractions d'actions ?

Vos positions de fractions d'actions peuvent recevoir des dividendes de la même manière que vos positions complètes dans les mêmes actions.

Le trading de fraction d'action est-il disponible pour l'API ?

Le trading de fractions d'actions est pris en charge par le moyen de FIX/CTCI, mais, pour le moment, pas via API.

OTC Market (Microcap Stock) – Changes to SEC Rule 15c2-11

- No change is anticipated for securities that remain classified in the OTCQX, OTCQB, or Pink Current market tiers.

- Many stocks are being moved to the Pink Limited and Expert Tier and designated by OTC Markets as “unsolicited quotes only.” Clients can close these positions by placing orders online. Opening orders in these positions cannot be accepted online or by phone.

- No public quotations are permitted for securities classified in the Grey market tier.

Qu'est-ce que le SMA et quel est son fonctionnement ?

SMA désigne les comptes Special Memorandum, qui ne représentent ni des titres ni des espèces, mais une ligne de crédit créé quand la valeur marchande des titres est en Reg. La valeur du compte T margin augmente. Son objectif est de préserver le pouvoir d'achat que les gains non réalisés fournissent pour les achats suivants qui, sans ce traitement, ne seront assurés que par le retrait des liquidités excédentaires et leur dépôt au moment du prochain achat. Dans ce sens, le SMA aide à maintenir une valeur de compte stable et réduit les transactions d'approvisionnement superflues.

Si le SMA augmente quand le valeur du titre augmente, il ne baisse pas si le titre perd de la valeur. Le SMA ne baissera que lorsque des titres seront achetés ou des espèces seront retirées, et la seule restriction concernant son utilisation est que les achats ou retraits ultérieurs ne doivent pas faire baisser le compte en dessous de la marge de maintenance requise. Les transactions qui peuvent faire augmenter le SMA sont les dépôts d'espèces, le revenu en intérêts, les dividendes reçus ou les ventes de titres (50 % des recettes nettes). Il est important de noter que le solde du SMA représente un regroupement de chaque entrée comptable historique impactant son niveau en commençant par le moment où le compte a été ouvert. Au vu temps et du volume d'entrées que cela représente généralement, concilier le niveau actuel du SMA depuis les relevés d'activité journaliers est possible, mais peu pratique.

Pour illustrer le fonctionnement du SMA, supposons que titulaire de compte dépose 5,000 $ et achète 10,000 $ de titres ayant une valeur d'emprunt de 50 % (ou une exigence de marge égale à 1 – valeur d'emprunt, ou 50 % également). Les valeurs de compte avant et après apparaîtraient comme suit :

|

Élément

|

Description

|

Événement 1 - Dépôt initial

|

Événement 2 - Achat d'actions

|

|

A.

|

Trésorerie

|

5,000 $

|

(5,000 $)

|

|

B.

|

Valeur marchande de la position longue sur l'action

|

0 $

|

10,000 $

|

|

C.

|

Valeur nette de liquidation/AVE* (A + B)

|

5,000 $

|

5,000 $

|

|

D.

|

Exigence de marge initiale (B * 50 %)

|

0 $

|

5,000 $

|

|

E

|

Fonds disponibles (C - D)

|

5,000 $

|

0 $

|

|

F.

|

SMA

|

5,000 $

|

0 $

|

|

G.

|

Pouvoir d'achat

|

10,000 $

|

0 $

|

Ensuite, supposons que la position longue sur action augmente à 12,000 $. Cette augmentation de 2,000 $ en valeur marchande créerait un SMA de 1,000 $, ce qui permet au titulaire du compte de : 1) acheter des titres supplémentaires pour une valeur de 2,000 $ sans déposer de fonds supplémentaires et en supposant un taux de marge de 50 % ; ou 2) retirer 1,000 $ en espèces, qui peuvent être payés en augmentant le solde de débit si le compte ne contient pas d'espèces. Voir ci-dessous :

|

Élément

|

Description

|

Événement 2 - Achat d'actions

|

Événement 3 - Augmentation de l'action

|

|

A.

|

Trésorerie

|

(5,000 $)

|

(5,000 $)

|

|

B.

|

Valeur marchande de la position longue sur l'action

|

10,000 $

|

12,000 $

|

|

C.

|

Valeur nette de liquidation/AVE* (A + B)

|

5,000 $

|

7,000 $

|

|

D.

|

Exigence de marge initiale (B * 50 %)

|

5,000 $

|

6,000 $

|

|

E

|

Fonds disponibles (C - D)

|

0 $

|

1,000 $

|

|

F.

|

SMA

|

0 $

|

1,000 $

|

|

G.

|

Pouvoir d'achat

|

0 $

|

2,000 $

|

*AVE désigne un avoir avec valeur d'emprunt qui, dans cet exemple, est égal à la valeur nette de liquidation.

Pour finir, veuillez noter que le SMA est un Reg. Le concept T est utilisé pour évaluer si les comptes titres détenus par IB LLC sont conformes aux exigences de marge initiale d'un jour à l'autre et n'est pas utilisé pour déterminer la conformité avec les exigences de marge de maintenance que ce soit intraday ou d'un jour à l'autre. Il n'est également pas utilisé pour déterminer si les comptes de contrats sont conformes à la marge. De la même manière, les comptes déclarant un SMA négatif d'un jour à l'autre, ou si les exigences de marge Reg. T prennent effet (15 h 50 ET) peuvent faire l'objet de liquidations de positions pour assurer la conformité à la marge.

FAQ : Programme d'amélioration du rendement des actions

Quel est l'objectif du Programme d'amélioration du rendement des actions ?

Le Programme d'amélioration du rendement des actions fournit aux clients l'opportunité de recevoir un revenu supplémentaire sur des positions de titres qui seraient normalement distinctes (titres entièrement payés et en excès de marge) en autorisant IBKR a prêter ces titres à des tiers. Les clients participant au programme recevront une garantie (U.S. Treasuries ou espèces) pour assurer le retour du prêt d'action à la fin.

Que sont les titres entièrement payés et en excès de marge ?

Les titres entièrement payés sont les titres dans le compte d'un client qui ont été complètement payés. Les titres en excès de marge sont des titres qui ne sont pas entièrement payés, mais dont la valeur marchande dépasse 140 % du solde débiteur de marge du client.

Comment le client reçoit-il le revenu perçu sur une transaction dans le cadre du Programme d'amélioration du rendement des actions ?

Le revenu qu'un client reçoit en échange du prêt de ses actions dépend des taux sur le marché de prêt de titres gré à gré. Ces taux peuvent varier considérablement, pas uniquement par rapport au titre prêté mais aussi par rapport à la date de prêt. En général, IBKR paye des intérêts aux participants sur leur garantie à un taux proche des 50 % des montants reçus par IBKR pour le prêt des actions.

Comment le montant de la garantie pour un prêt donné est-il déterminé ?

La garantie (U.S. Treasuries ou espèces) sous-jacente au prêt de titre et utilisée pour déterminer les paiements d'intérêt, est déterminée grâce à une convention du secteur selon laquelle le cours de clôture de l'action est multiplié par un certain pourcentage (généralement 102-105 %), puis arrondi au dollar/centime/pence/etc. le plus proche. Il existe plusieurs convention de secteur par devise. Par exemple, un prêt de 100 actions d'une action USD qui clôture à 59,24 $ serait égal à 6 100 $ (59,24 $ * 1,02 = 60,4248 $, arrondi à 61 $, multiplié par 100). Le tableau ci-dessous présente les conventions de secteur par devise :

| USD | 102 % ; arrondi au dollar le plus proche |

| CAD | 102 % ; arrondi au dollar le plus proche |

| EUR | 105 % ; arrondi au centime le plus proche |

| CHF | 105 % ; arrondi au centime (rappen) le plus proche |

| GBP | 105 % ; arrondi au pence le plus proche |

| HKD | 105 % ; arrondi au centime le plus proche |

Pour plus d'informations, veuillez consulter KB1146.

Comment et où la garantie est-elle détenue pour les prêts dans le Programme d'amélioration du rendement des actions ?

Pour les clients d'IBLLC, la garantie sera détenue sous la forme d'espèces ou de titres U.S. Treasury et sera transférée pour conservation à la filiale d'IBLLC, IBKR Securities Services LLC (IBKRSS). La garantie pour vos prêts dans le cadre du Programme sera détenue par IBKRSS dans un compte à votre profit, sur lequel vous aurez une sûreté de première priorité rendue opposable. Dans l'éventualité d'une faillite d'IBLLC, vous pourrez obtenir un accès à la garantie directement par IBKRSS, sans passer par IBLLC. Veuillez consulter le Securities Account Control Agreement pour plus de détails, ici. Pour les clients hors IBLLC, la garantie sera détenue et protégée par l'entité détenant le compte. Par exemple, les comptes IBIE verront leur garantie détenue et protégée chez IBIE.

Comment les ventes longues, les transferts de titres prêtés par le Programme d'amélioration du rendement des actions d'IBKR ou la désinscription peuvent impacter les intérêts ?

Les intérêts cessent de s'accumuler au jour ouvré suivant la date de la transaction (T+1). Les intérêts cessent également de s'accumuler au jour ouvré suivant la saisie du transfert ou la date de désinscription.

Quelles sont les exigences d'admissibilité pour participer au Programme d'amélioration du rendement des actions d'IBKR ?

| ENTITÉS ADMISSIBLES* |

| IB LLC |

| IB UK (comptes SIPP exclus) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (comptes RRSP/TFSA exclus) |

| IB Singapore |

| TYPES DE COMPTE ADMISSIBLES |

| Comptant (capital minimum supérieur à 50 000 $ à la date d'inscription) |

| Marge |

| Comptes de clients de conseiller financier* |

| Comptes de clients de courtier introducteur : en transparence et confidentiel* |

| Compte Omnibus de courtier introducteur |

| Limite de trading distincte (STL) |

*Le compte inscrit doit répondre aux exigences concernant le capital minimum pour les comptes sur marge et les comptes au comptant.

Les clients d'IB Japan, IB Europe SARL, IBKR Australia et IB India ne sont pas admissibles. Les clients du Japon et de l'Inde maintenant des comptes avec IB LLC sont admissibles.

De plus, les comptes de clients de conseiller financier, clients de courtiers introducteurs en transparence et courtiers omnibus qui répondent aux exigences ci-dessus peuvent participer. Dans le cas des conseillers financiers et courtiers introducteurs en transparence, les clients doivent signer les accords eux-mêmes. Pour les courtiers Omnibus, le courtier signe l'accord.

Les comptes IRA peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Oui.

Les compartiments des comptes IRA gérés par Interactive Brokers Asset Management peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Les comptes SIPP UK peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Que se passe-t-il si le capital du compte au comptant participant passe en dessous du seuil de 50 000 $ ?

Le compte au comptant doit répondre à cette exigence de capital minimum seulement au moment de l'inscription au programme. Si le capital passe en dessous de ce niveau par la suite, il n'y aura aucun impact sur les prêts existants ou la capacité à initier de nouveaux prêts.

Comment s'inscrire au Programme d'amélioration du rendement des actions d'IBKR ?

Pour vous inscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Puis, sous Paramètres de compte, trouvez la section Trading et cliquez sur Programme d'amélioration du rendement des actions pour vous inscrire. Les formulaires et déclarations requis pour l'inscription au Programme s'afficheront. Quand vous aurez lu et signé les formulaires, votre demande sera soumise pour traitement. Veuillez attendre 24-48 pour que votre inscription devienne active.

Comment mettre fin à la participation au Programme d'amélioration du rendement des actions ?

Pour vous désinscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Sous la section Paramètres de compte, vous trouverez Trading, puis cliquer sur Programme d'amélioration du rendement des actions et suivez les étapes requises. Votre demande sera ensuite soumise pour traitement. Les demandes de désinscription sont généralement traitées en fin de journée.

Si un compte s'inscrit puis se désinscrit, combien de temps doit-il attendre pour pouvoir se réinscrire ?

Après la désinscription, le compte doit attendre 90 jours avant de pouvoir se réinscrire.

Quels types de positions peuvent être prêtés ?

| Marché U.S. | Marché EU | Marché HK | Marché CAD |

| Action ordinaire (cotée, PINK et OTCBB) | Action ordinaire (cotée) | Action ordinaire (cotée) | Action ordinaire (cotée) |

| ETF | ETF | ETF | ETF |

| Action de priorité | Action de priorité | Action de priorité | Action de priorité |

| Obligations d'entreprise* |

*Les obligations municipales ne sont pas admissibles.

Y a-t-il des restrictions sur le prêt d'actions qui se négocient sur le marché secondaire après une IPO ?

Non, tant que le compte n'a pas de restrictions en place pour les titres admissibles détenus dans le compte.

Comment IBKR détermine le montant des actions admissibles au prêt ?

La première étape est de déterminer la valeur des titres, le cas échéant, sur lesquels IBKR détient une garantie de marge et peut prêter sans que le client participe au Programme d'amélioration du rendement des actions. Un courtier qui finance les achats de titres d'un client avec un prêt sur marge est autorisé par la réglementation de prêter ou donner en garantie les titres du client pour un montant pouvant aller jusqu'à 140 % du solde débiteur en espèces. Par exemple, si le client maintient un solde de trésorerie de 50,000 $ en titres ayant une valeur de marché de 100 000 $, le solde débiteur ou de prêt sera de 50 000 $ et le courtier détient une garantie sur 140 % de ce solde ou 70 000 $ de titres. Tout titre détenu par le client au-dessus de ce montant sont des titres en excès de marge (30 000 $ dans cet exemple) et doivent être séparées sauf si le client donne à IBKR l'autorisation de les prêter dans le cadre du Programme d'amélioration du rendement des actions.

Le solde débiteur est déterminé en convertissant tous les solde de trésorerie non libellé en USD, en USD, puis en retirant toutes les recettes de vente d'actions à découvert (converties en USD si nécessaire). Si le résultat est négatif, nous libérerons 140 % de ce nombre négatif. Les soldes de trésorerie maintenus pour les matières premières ou les métaux comptants et CFD ne sont pas pris en compte. Pour plus de détails, veuillez cliquer ici.

EXEMPLE 1 : Le client a une position longue de 100 000 EUR dans un compte avec USD pour devise de base avec un taux EUR.USD de 1.40. Le client achète des actions libellées en USD pour une valeur de 112 000 $ (équivalent de 80 000 EUR). Tous les titres sont considérés comme entièrement payés car le solde de trésorerie converti en USD est un crédit.

| Composant | EUR | USD | Base (USD) |

| Trésorerie | 100 000 | (112 000) | 28 000 $ |

| Action longue | 112 000 $ | 112 000 $ | |

| Val. nette liqu. | 140 000 $ |

EXEMPLE 2 : Le client détient un position longue en USD de 80 000, une position d'action longue libellée en USD de 100 000 $ et une position d'action à découvert libellée en USD de 100 000 $. Les titres longs, d'un total de 28 000 $ sont considérés comme des titres sur marge et les 72 000 $ restants sont les titres en excès de marge. Ce résultat est déterminé en soustrayant les recettes des actions à découvert du solde de trésorerie (80 000 $ - 100 000 $) et en multipliant le débit résultant par 140 % (20 000 $ * 1,4 = 28 000 $)

| Composant | Base (USD) |

| Trésorerie | 80 000 $ |

| Action longue | 100 000 $ |

| Action à découvert | (100 000 $) |

| Val. nette liqu. | 80 000 $ |

IBKR prêtera toutes les actions admissibles ?

Il n'y a pas de garantie que toutes les actions éligibles dans un compte donné seront prêtées dans le cadre du Programme d'amélioration du rendement des actions car certains taux pourraient ne pas être avantageux pour certains titres. Il se peut qu'IBKR ne trouve pas d'emprunteurs ou ne veuille pas prêter vos actions.

Les prêts du Programme d'amélioration du rendement des actions sont-ils effectués uniquement par tranches de 100 ?

Non. Les prêts peuvent être effectués en montant d'action entier, mais en externe, nous ne prêtons qu'en multiples de 100 actions. Ainsi, il est possible que nous prêtions 75 actions d'un client et 25 d'un autre s'il y a une demande d'emprunt de 100 actions.

Comment les prêts sont-ils répartis entre les clients lorsque l'offre d'actions disponibles à prêter dépasse la demande d'emprunt ?

Si la demande d'emprunt pour un titre donné est inférieure à l'offre d'actions disponibles à prêter de la part des participants au Programme d'amélioration du rendement des actions, les prêts seront attribués au pro-rata. Par exemple, si l'approvisionnement groupé du Programme d'amélioration du rendement des actions est de 20 000 actions d'XYZ et la demande est pour 10 000 d'XYZ, chaque client prêtera 50 % de ses actions éligibles.

Les actions sont-elles prêtées uniquement à d'autres clients IBKR ou à des tiers ?

Les actions peuvent être prêtées à des clients d'IBKR ou à des tiers.

Les participants au Programme d'amélioration du rendement des actions peuvent-ils déterminer les actions qu'IBKR peut prêter ?

Non. Le programme est complètement géré par IBKR qui, après avoir déterminé les titres autorisés, le cas échéant, détermine à sa seule discrétion si les titres entièrement payés ou en excès de marge peuvent être prêtés et initier le prêt.

Y a-t-il des restrictions sur la vente des titres prêtés dans le cadre du Programme d'amélioration du rendement des actions ?

Les actions prêtées peuvent être vendues à tout moment, sans restrictions. Les actions n'ont pas besoin d'être rendues à temps pour régler votre vente and les recettes de la vente sont crédités sur le compte du client à la date normale de règlement. Le prêt prendra fin à l'ouverture du jour ouvré suivant la date de vente du titre.

Un client peut-il vendre des options d'achat couvertes sur des actions qui ont été prêtées dans le cadre du Programme d'amélioration du rendement des actions et recevoir le traitement de couverture de marge des options d'achat ?

Oui. Un prêt d'action n'a aucun impact sur ses exigences de marge couvert ou non car le prêteur conserve l'exposition de tout gain ou toute perte lié à la position prêtée.

Que se passe-t-il pour les actions sujettes à un prêt et qui sont ensuite livrées sur une demande d'option d'achat ou l'exercice d'une option de vente ?

Le prêt prendra fin à T+1 de toute démarche (transaction, demande, exercice) qui aura clôturer ou diminuer la position.

Que se passe-t-il pour les actions sujettes à un prêt et dont le trading est interrompu par la suite ?

Une interruption n'a pas d'impact direct sur la capacité à prêter l'action et tant qu'IBKR peut continuer à prêter l'action, ce prêt restera en place que l'action soit interrompue ou non.

La garantie d'un prêt peut-elle être transférée à la partie matières premières pour couvrir la marge et/ou la variation ?

Non. La garantie du prêt n'impacte jamais la mage ou le financement.

Que se passe-t-il si un participant au programme commence un prêt sur marge ou augmente un solde de prêt existant ?

Si un client détient des titres entièrement payés prêtés dans le cadre du Programme d'amélioration du rendement des actions et commence par la suite un prêt sur marge, le prêt prendra fin dans la mesure où les titres sont sont pas considérés comme des titres en excès de marge. De la même manière, si un client détient des titres en excès de marge qui ont été prêtés dans le cadre du programme et augmente le prêt sur marge existant, le prêt peut également prendre fin dans la mesure où les titres de sont plus considérés en excès de marge.

Dans quelle circonstances un prêt d'action donné peut-il prendre fin ?

Un prêt d'actions pendra automatiquement fin dans les cas suivants (sans s'y limiter) :

- Si le client choisit de ne plus participer au programme

- Transfert d'actions

- Emprunt d'un certain montant sur les actions

- Vente d'actions

- Demande d'option d'achat/exercice d'option de vente

- Fermeture du compte

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils des dividendes sur les actions prêtées ?

Les actions du Programme d'amélioration du rendement des actions qui sont prêtées sont généralement récupérées avant l'ex-date pour recevoir le dividende et éviter les paiements tenant lieu (PIL) de dividendes. Il est toutefois possible de recevoir un PIL.

Les participants au Programme d'amélioration du rendement des actions conservent-ils les droits de vote des actions prêtées ?

Non. L'emprunteur des titres reçoit le droit de vote ou fournit son accord concernant les titres si la date limite de vote, pour donner son accord ou tout autre mesure tombe pendant la durée du prêt.

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils les droits, garanties et actions de distribution sur les actions prêtées ?

Oui. Le prêteur des titres recevra tous les droits, toutes les garanties, actions de distribution et répartitions des titres prêtés

Comment les prêts seront-ils indiqués sur les relevés d'activité ?

La garantie de prêt, les actions existantes et le revenus sont indiqués dans les 6 sections suivantes du relevé :

1. Détail de trésorerie – précise les solde de garantie de départ (espèces ou U.S. Treasuries), variation nette résultant de l'activité de prêt (positive si nouveaux prêts ; négative si rendements nets) et solde de garantie en espèces de fin.

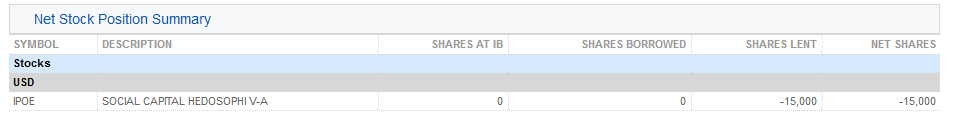

2. Récapitulatif de position d'action nette – pour chaque action, précise le total d'actions chez IBKR, le nombre d'actions empruntées, le nombre d'actions prêtées et les actions nette (= actions chez IBKR + actions empruntées - actions prêtées).

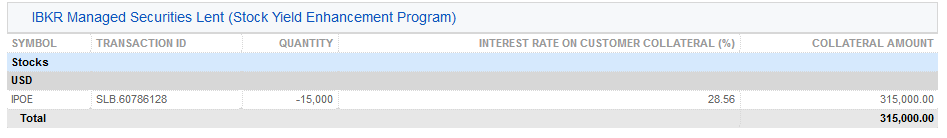

3. Titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – fournit pour chaque action prêtée dans le cadre du Programme d'amélioration du rendement des actions la quantité d'actions prêtées, le taux d'intérêt (%).

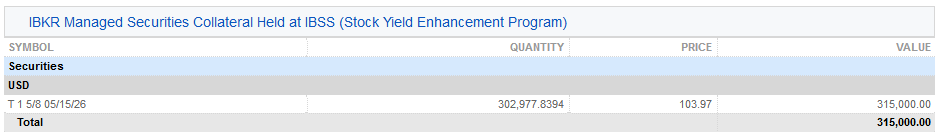

3a. Garantie détenue chez IBSS sur les titres gérés par IBKR (Programme d'amélioration du rendement des actions) – Les clients d'IBLLC verront une section supplémentaire sur le relevé indiquant les U.S. Treasuries détenus pour garantie, la quantité, le prix et la valeur totale garantissant la prêt d'actions

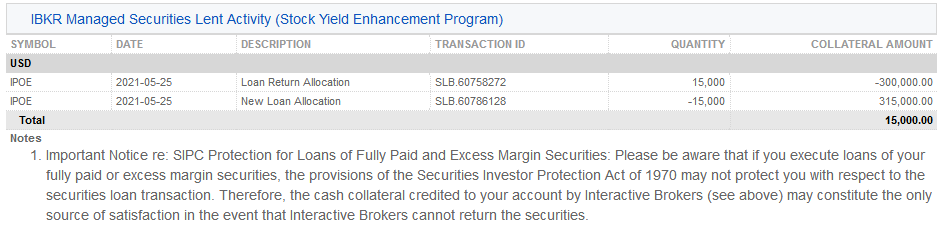

4. Activité des titres prêtés gérés par IBKR(Programme d'amélioration du rendement des actions) – précise l'activité de prêt pour chaque titre y compris les répartitions du rendement du prêt (prêts terminés) ; nouvelles répartitions de prêt (nouveaux prêts) ; la quantité d'actions ; le taux d'intérêt net (%) ; le taux d'intérêt sur la garantie client (%) et le montant de garantie.

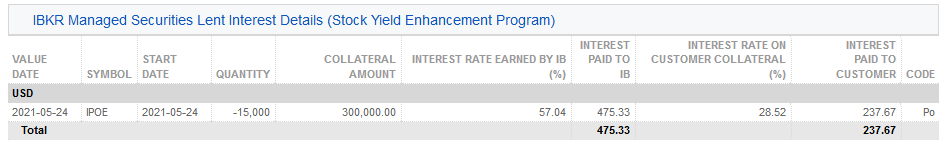

5. Détails des intérêts de l'activité des titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – précise pour les prêts individuels le taux d'intérêt gagné par IBKR (%) ; le revenu gagné par IBKR (représente le revenu total qu'IBKR gagne grâce au prêt, qui est égal à {Montant de garantie * taux d'intérêt}/360) ; le taux d'intérêt sur la garantie client (représente environ la moitié du revenu qu'IBKR gagne sur le prêt) et l'intérêt payé au client (représente le revenu d'intérêts gagné sur la garantie du client)

Remarque : cette section ne sera affichée que si les intérêts cumulés reçus par le client dépasse 1 USD pour la période du relevé.

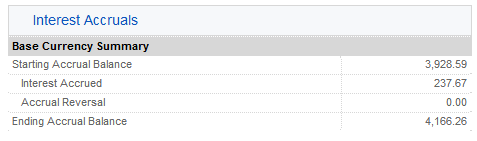

6. Intérêts cumulés – le revenu d'intérêts est comptabilisé ici comme un intérêt cumulé et est considéré comme tout autre intérêt cumulé (groupé mais affiché uniquement en tant qu'accumulation s'il dépasse 1 $ en espèces chaque mois). Pour les déclarations de fin d'année, ce revenu d'intérêts sera déclaré sur le Form 1099 pour les contribuables américains.

FAQ : Titres sujets à des exigences particulières

Nous faisons face à une volatilité sans précédent pour GME, AMC, BB, EXPR, KOSS et un certain nombre d'autres titres des États-Unis qui nous a obligé à réduire l'effet de levier précédemment proposé pour ces titres, et, dans certains cas, limiter le trading à des transactions de réduction de risque. Retrouvez ci-dessous une FAQ concernant ces mesures.

Q : Y a-t-il des restrictions actuelles sur le trading de titres de GME et autres titres ayant été sujets à cette volatilité élevée ?

R : IBKR ne restreint actuellement pas ses clients de trader des actions de AMC, GME, BB, EXPR, KOSS ou d'autres actions ayant été sujettes à une volatilité de marché extrême. Cela comprend l'ouverture de nouvelles positions ou la clôture de positions existantes.

Comme beaucoup d'autres courtiers, IBKR a placé des limites sur l'ouverture de nouvelles positions dans certains de ces titres, pour une période donnée. Ces restrictions ont été levées.

IBKR n'a pas restreint la capacité des clients à clôturer des positions existantes et ne prévoit pas de le faire.

Q : Puis-je utiliser les marges pour trader des actions, options et autres dérivés sur ces produits avec IBKR ?

R : IBKR a augmenté ces exigences de marge pour les titres de GME et d'autres titres des États-Unis sujets à la volatilité récente, notamment jusqu'à 100 ù de marge requise pour les positions longues et 300 % pour les positions à découvert. Vous pouvez voir ces exigences de marge sur votre plateforme de trading avant de passer un ordre.

Q : Pourquoi IBKR a placé ces restrictions sur ma capacité à ouvrir de nouvelles positions sur certains titres ?

R : IBKR a pris ces mesures pour des raisons de gestion de risque, pour protéger l'entreprise et ses clients d'être victimes de pertes importantes en raisons de fluctuations de prix sur un marché volatile et instable.

IBKR reste préoccupé par les effets de cette volatilité inhabituelle sur les chambres de compensation, courtiers et acteurs du marché.

Q : IBKR ou ses filiales ont-ils des positions dans ces produits, qu'ils protègent en plaçant ces restrictions ?

R : Non. IBKR ne possède aucune position propre sur ces titres.

Q : Pourquoi IBKR a-t-il été autorisé à placer ces restrictions ?

R : Conformément à l'accord client, IBKR peut refuser tout ordre à sa seule discrétion.

IBKR a également le droit de modifier les exigences de marge pour toute position ouverte ou nouvelle à tout moment, à sa seule discrétion. Il s'agit en effet de l'argent d'IBKR prêté pour un transaction sur marge.

Q : Ces restrictions s'appliquaient-elles à tous les clients d'IBKR ou seulement certaines ?

R : Toutes les restrictions (toutes les limites sur l'ouverture de nouvelles positions et augmentations de marges) s'appliquaient à tous les clients d'IBKR. Elles étaient placées sur les titres et non sur les clients.

Q : Mon argent est-il à risque chez IBKR ? IBKR a-t-il subit des pertes matérielles ?

R : IBKR n'a subit aucune perte matérielle. Grâce à sa gestion prudente du risque, IBKR a su gérer la volatilité du marché. Quoi qu'il en soit, les capitaux propres d'IBG LLC s'élèvent à plus de 9 milliards de dollars, plus de 6 milliards de dollars en plus des exigences réglementaires.

Q : Que va faire IBKR dans le futur ? Comment en serais-je informé(e) ?

R : IBKR continuera de surveiller les développements du marché, et nous prendrons les décisions selon les conditions de marché. Pour plus d'informations, veuillez continuer de consulter notre site.

FAQs: Securities subject to Special Requirements

We are seeing unprecedented volatility in GME, AMC, BB, EXPR, KOSS and a small number of other U.S. securities that has forced us reduce the leverage previously offered to these securities and, at times, limit trading to risk reducing transactions. Outlined below are a series of FAQs relating to these actions.

Q: Are there any current restrictions on my ability to trade GME and the other US securities that have been subject to the recent heightened volatility?

A: IBKR is currently not restricting customers from trading shares of AMC, GME, BB, EXPR, KOSS or the other stocks that have been the subject of extreme market volatility. That includes orders to open new positions or close existing ones.

Like many brokers, IBKR placed limits on opening new positions in certain of these securities for a period of time. Those restrictions have since been lifted.

IBKR has not restricted customers’ ability to close existing positions and does not plan to do so.

Q: Can I use margin in trading stocks, options or other derivatives on these products through IBKR?

A: IBKR has increased its margin requirements for securities in GME and the other US securities subject to the recent volatility, including up to 100% margin required for long positions and 300% margin on the short side. You can see these margin requirements in your trading platform prior to submitting an order.

Q: Why did IBKR place these restrictions on my ability to open new positions in certain securities?

A: IBKR took these actions for risk management purposes, to protect the firm and its customers from incurring outsized losses due to wild swings in prices in a volatile and unstable marketplace.

IBKR remains concerned about the effect of this unnatural volatility on the clearinghouses, brokers and market participants.

Q: Does IBKR or its affiliates have positions in these products that it was protecting by placing these restrictions?

A: No. IBKR itself has no proprietary positions in any of the securities.

Q: What allowed IBKR to place those restrictions?

A: Pursuant to its customer agreement, IBKR may decline to accept any customer’s order at IBKR’s discretion.

IBKR also has the right to modify margin requirements for any open or new positions at any time, in its sole discretion. After all, IBKR is the one whose money is being loaned in a margin trade.

Q: Did those restrictions apply to all or just some of IBKR’s customers?

A: All restrictions – all limits on opening new positions and margin increases – applied to all IBKR customers. They were placed based on the security, not based on the customer.

Q: Is my money at IBKR at risk? Has IBKR suffered material losses?

A: IBKR did not incur substantial losses. Through its prudent risk management, IBKR has navigated this market volatility well. In any event, on a consolidated basis, IBG LLC exceeds $9 billion in equity capital, over $6 billion in excess of regulatory requirements.

Q: What will IBKR do going forward? How will I know?

A: IBKR will continue to monitor developments in the market, and will make decisions based on market conditions. For current information, please continue to visit our website.

Disclosure Regarding Interactive Brokers Price Cap Notices

Regulators expect brokerage firms to maintain controls designed to prevent the firm from submitting orders to market centers that create a risk of disruptive trading (e.g., the risk of sudden, transient price moves).

To comply with these expectations, Interactive Brokers implements various price filters on customer orders. Those price filters may, in certain circumstances, price cap customer orders in order to avoid market disruption, and those Price Caps will generally be in a % range from a reference price range calculated by IB. (The range of the Price Cap varies depending on the type of instrument and the current price.)

Although the price caps are intended to balance the objectives of trade certainty and minimized price risk, a trade may be delayed or may not take place as a result of price capping. More information is available in Interactive Broker’s Order Routing and Payment for Order Flow Disclosure.

If a customer’s order(s) are price capped by IB’s systems, that customer will either receive (i) real-time notification of those price cap(s) in Trader Workstation or via the API or FIX tag 58 (for FIX users); and/or (ii) a daily FYI message containing a digest of the first 10 order(s) that were price capped the prior day, the initial price cap(s) for those order(s) (if applicable), and the Price Cap Range(s) for further Price Cap(s) of those order(s).

Customers may opt out from receiving future FYI Messages by clicking the relevant opt-out link within an FYI Message. By opting out from receiving these future FYI Messages, a customer:

- Agrees to waive any further notifications from Interactive Brokers about the application of the firm’s Price Caps to that customer’s order(s); and

- Acknowledges that he or she understands that his or her orders may be price-capped in the future, but that the customer does not wish to be notified again about the application of any Price Caps to any of his or her orders.