Wieso werde ich erst am nächsten Tag über die Zuteilung meiner US-Wertpapieroptionspositionen informiert?

Die Verarbeitung von Ausübungsmitteilungen für amerikanische Optionen an anderen Tagen als dem Verfallstag erfolgt nicht auf Echtzeitbasis, sondern als Teil eines nächtlichen Batch-Prozesses durch die Options Clearing Corporation (OCC). Der Verarbeitungsprozess, der definitionsgemäß zu einer Benachrichtigungs-Verzögerung von mindestens einem Tag an den zugeteilten Kunden führt, sieht wie folgt aus:

- Die OCC erlaubt ihren Clearing-Mitgliedern im Allgemeinen, Ausübungsmitteilungen im Namen der Kunden, die eine Long-Position halten, den ganzen Tag über elektronisch einzureichen, in der Regel jedoch nicht später als zu Beginn ihrer kritischen Verarbeitung am Abend (Tag E).

- Im Rahmen der abendlichen Positionsverarbeitungssequenz ordnet die OCC die erhaltenen Ausübungsmitteilungen nach dem Zufallsprinzip dem offenen Interesse ihrer Clearingmitglieder zu. Diese Informationen werden dann von der OCC ihren Clearingmitgliedern am frühen Morgen des folgenden Tages (Tag E+1) zur Verfügung gestellt.

- Zu dem Zeitpunkt, an dem diese Informationen zur Verfügung gestellt wurden, haben Clearing-Unternehmen wie IBKR die Verarbeitung der Handelsaktivitäten dieses Tages bereits abgeschlossen, um ihren Kunden rechtzeitig Erklärungen, Margin- und Abrechnungsinformationen zur Verfügung stellen zu können. Da die OCC die Kundenpositionen ihrer Clearingmitglieder in einer Omnibusform führt (d. h. sie kennen nicht die Identität der Kunden, sondern nur die Clearingfirma), muss das Clearingmitglied seinerseits einen Zufallsprozess durchführen, um diese Ausübungsmitteilungen den Kunden zuzuweisen, die eine Short-Position in dieser bestimmten Optionsserie halten.

- Sobald IBKR die Mitteilung über die Zuteilung von der OCC erhält und den Zufallszuteilungsprozess abschließt, werden die Zuteilungen sofort auf der Trader Workstation der betroffenen Konten gebucht und auf dem Tagesauszug zum Tagesabschluss dieses Tages reflektiert (E+1).

Darüber hinaus kann IBKR aufgrund dieser Verarbeitungssequenz und der Tatsache, dass eine Long-Option einen Restzeitwert haben kann, nicht automatisch eine Ausübungsbenachrichtigung an die OCC für jeden Spread einer Long-Option gegenüber der zugewiesenen Short-Option als Mittel der Verrechnung der daraus resultierenden Lieferverpflichtung übermitteln.

Kontoinhaber sollten sich auf das Dokument zur Offenlegung der Merkmale und Risiken von standardisierten Optionen beziehen, das IBKR jedem optionsberechtigtem Kunden zum Zeitpunkt der Antragstellung zur Verfügung stellt und in dem die Risiken der Abtretung klar dargelegt sind. Dieses Dokument ist auch online auf der Website der OCC verfügbar.

Erstellung eines individuellen Kontoauszugs mit Lot-Details

Sie können einen Auszug mit Lot-Details über den Bildschirm für benutzerdefinierte Auszüge in der Kontoverwaltung erstellen.

In der neuen Kontoverwaltung

1. Klicken Sie auf „Berichte” > „Auszüge”.

Der Bildschirm mit den Auszügen erscheint.

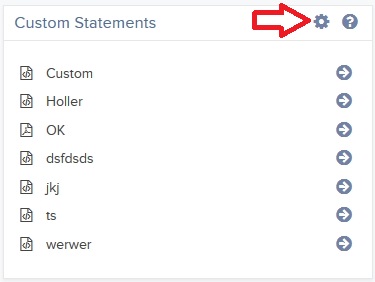

2. Klicken Sie in der Übersicht für benutzerdefinierte Auszüge auf das Konfigurationssymbol (Schraubenschlüssel).

Der Bildschirm mit Vorlagen für Umsatzübersichten erscheint.

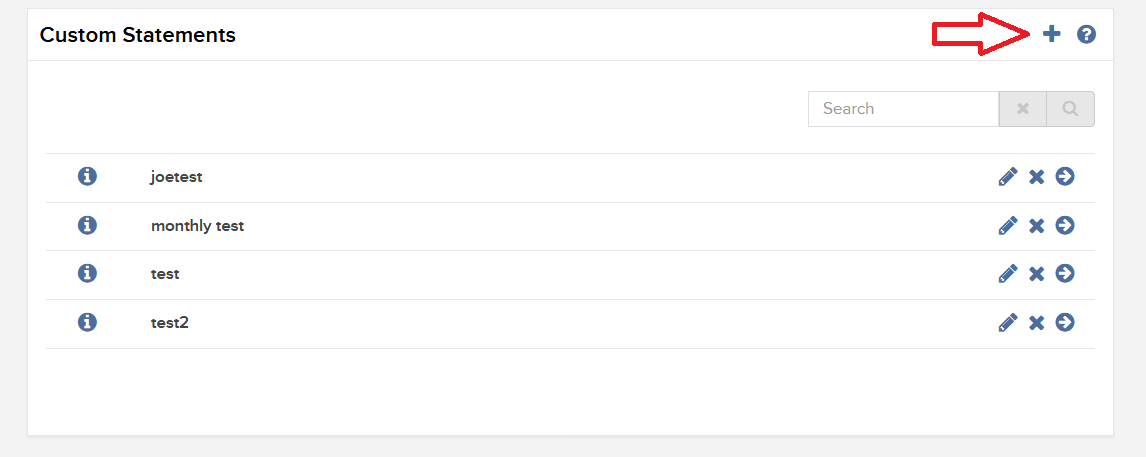

3. Klicken Sie auf das „+”-Symbol, um eine neue Auszugsvorlage zu erstellen.

.jpg)

4. Geben Sie in der Rubrik „Kontoauszugdetails” einen Namen für Ihren individuellen Auszug ein und wählen Sie ein Ausgabeformat sowie eine Sprache aus. Sie werden zudem aufgefordert, einen Zeitraum auszuwählen, jedoch kann dieser auch geändert werden, wenn der Auszug erstellt wird.

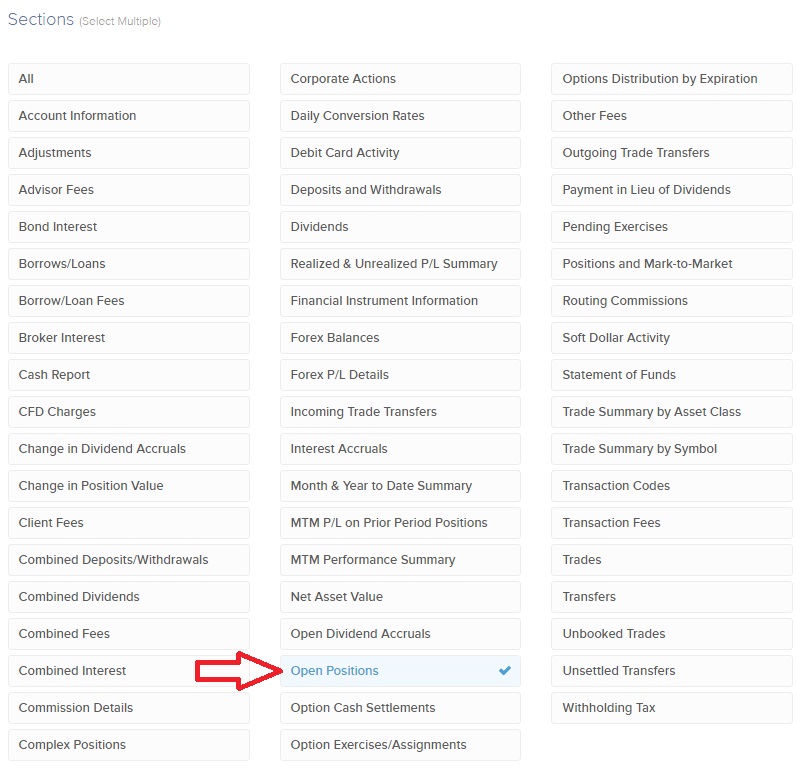

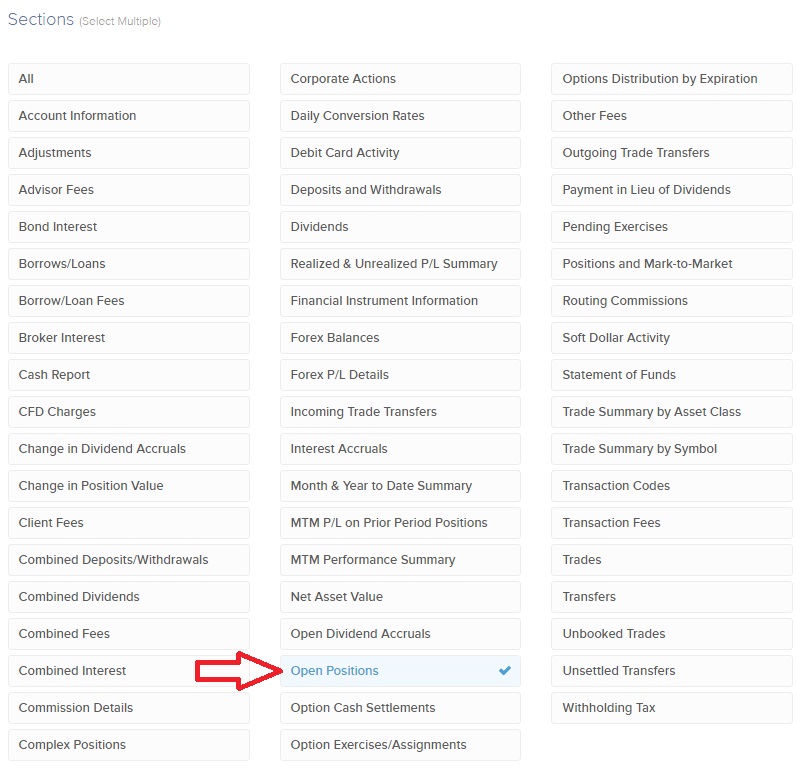

5. Klicken Sie in der Rubrik „Abschnitte” auf den Abschnitt, der in Ihrem individuellen Auszug erscheinen soll. Ausgewählte Abschnitte werden mit Häkchen versehen. Im Abschnitt „Offene Positionen” befinden sich die Lot-Details, also sollten Sie sicherstellen, dass Sie diese Option auswählen.

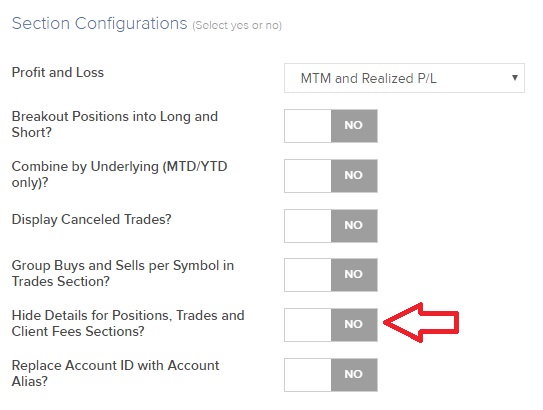

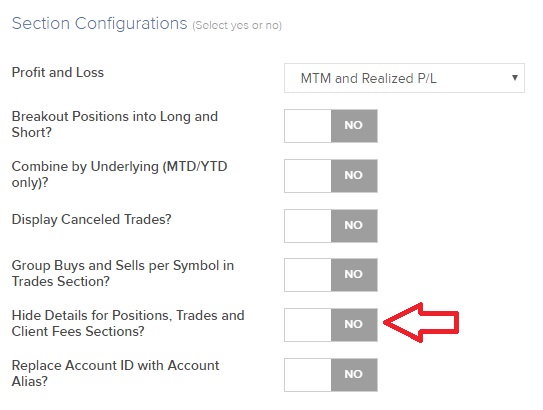

6. Bitte wählen Sie im Abschnitt „Konfiguration” aus, welche Optionen in Ihrem individuellen Auszug aktiviert werden sollen. Um sicherzustellen, dass Lot-Details auf dem Auszug angezeigt werden, wählen Sie „NEIN” bei „Einzelheiten zu Positionen, Transaktionen und Kundengebühren verbergen” aus.

7. Klicken Sie auf „WEITER”.

8. Überprüfen Sie Ihre Auszugsvorlage und klicken Sie auf „Erstellen”.

Sie können nun Ihren neuen individuellen Auszug über den Bildschirm „Umsatzübersicht erstellen” erstellen.

In der klassischen Kontoverwaltung

1. Klicken Sie auf „Berichte” > „Umsätze” > „Auszüge”.

Der Bildschirm mit den Auszügen erscheint.

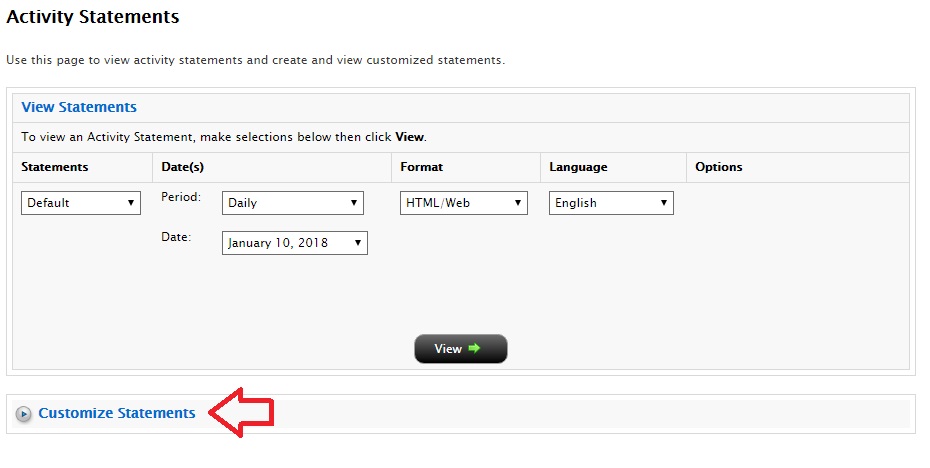

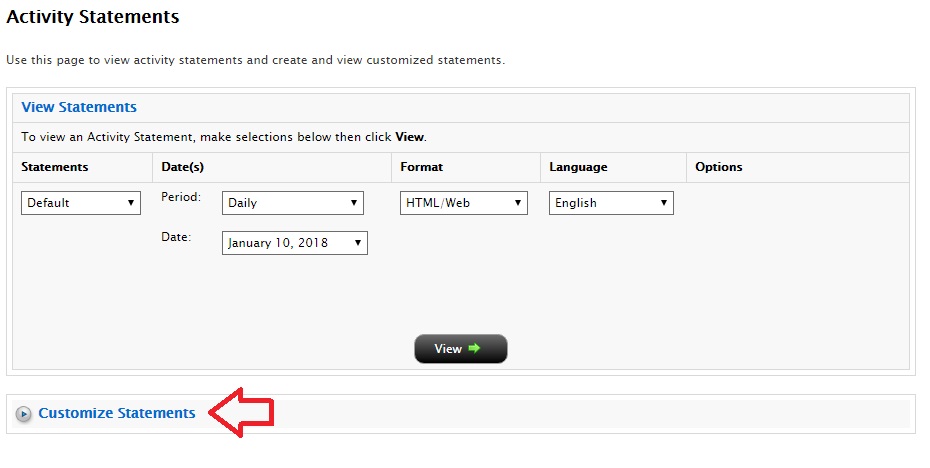

2. Klicken Sie auf die blaue Überschrift „Kontoauszüge anpassen”.

Der Abschnitt „Kontoauszüge anpassen” erscheint.

3. Wählen Sie „Neu erstellen” aus dem ersten Drop-down-Menü aus und geben Sie einen Namen für Ihren benutzerdefinierten Auszug im Feld „Auszugstitel” ein.

4. Klicken Sie im Abschnitt „Standard” auf jeden Abschnitt, der in Ihrem individuellen Auszug erscheinen soll. Ausgewählte Abschnitte werden mit Häkchen versehen. Im Abschnitt „Offene Positionen” befinden sich die Lot-Details, also sollten Sie sicherstellen, dass Sie diese Option auswählen.

5. Bitte wählen Sie im Abschnitt „Konfiguration” aus, welche Optionen in Ihrem individuellen Auszug aktiviert werden sollen. Um sicherzustellen, dass Lot-Details auf dem Auszug angezeigt werden, ENTFERNEN SIE DAS HÄKCHEN im Feld „Einzelheiten zu Positionen, Transaktionen und Kundengebühren verbergen”.

6. Wählen Sie die Art des Gewinns und Verlusts, den Auszugstypen (es sollte sich um eine Umsatzübersicht handeln), Kontonummer(n), Aktivitätszeitraum, Format sowie die Sprache aus den Drop-down-Menüs aus. Ihr bevorzugter Aktivitätszeitraum kann auch geändert werden, wenn der Auszug erstellt wird.

7. Klicken Sie auf „Speichern”.

Sie können nun Ihren neuen individuellen Auszug über den Bildschirm „Kontoauszüge anzeigen” erstellen, indem Sie Ihren neuen individuellen Auszug aus dem Drop-down-Menü „Auszüge” auswählen.

Create a Custom Statement with Lot Details

You can create a statement with Lot Details through the Custom Statements screen in Client Portal/Account Management.

New Client Portal

1. Click Reports > Statements.

The Statements screen will populate.

2. In the Custom Statements panel, click the + icon.

The Activity Statement Template screen will populate.

3. Click the + icon to create a new statement template.

.jpg)

4. In Activity Statement Details, enter a name for your custom statement, and select an output format and language. It will ask you to select a time Period as well, but this can be modified when you run the statement.

5. In Sections, click each section that you want to appear in your custom statement. Selected sections will appear with a check mark. The Open Positions section is where Lot Details will be located, so be sure to choose this option.

6. In Section Configurations, please select which options you wish to turn on in your custom statement. In order to ensure Lot Details are on the statement, select “NO’ for “Hide Details for Positions, Trades, and Client Fees Sections?”.

7. Click CONTINUE.

8. Review your statement template and click Create.

You can now run your new custom statement from the Run a Statement panel on the Statements screen.

Classic Account Management

1. Click Reports > Activity > Statements.

The Statements screen will populate.

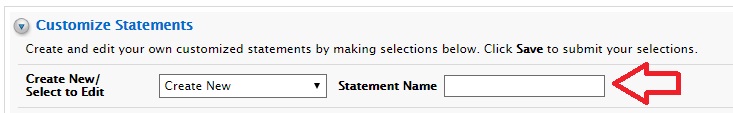

2. Click on the blue “Customize Statements” header.

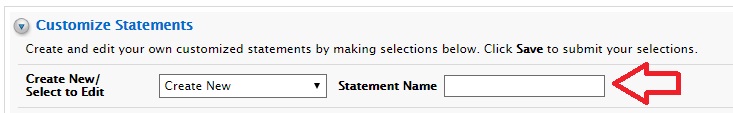

The Customize Statements section will expand/populate.

3. Select “Create New” from the first drop down menu, and enter a name for your custom statement in the “Statement Name” field.

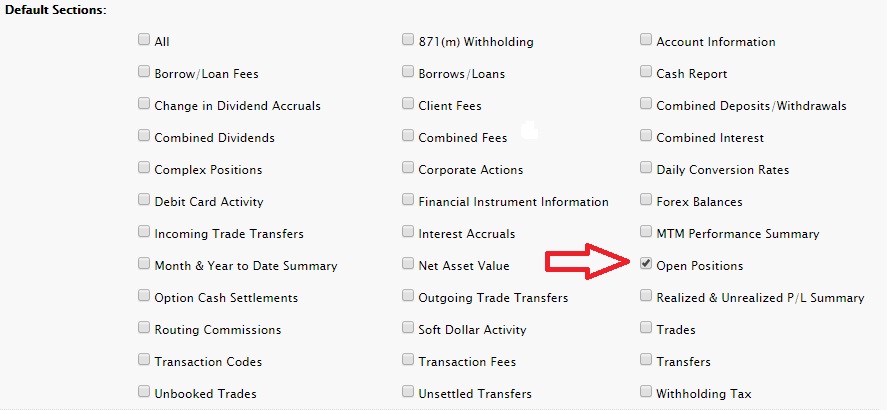

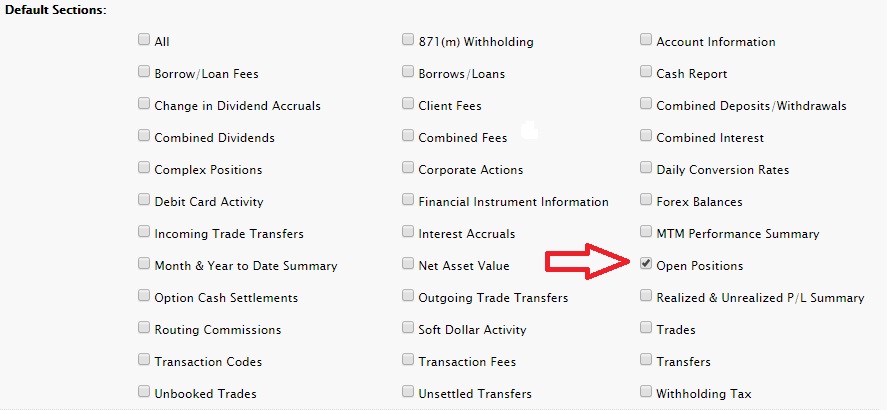

4. In Default Sections, click each section that you want to appear in your custom statement. Selected sections will appear with a check mark. The Open Positions section is where Lot Details will be located, so be sure to choose this option.

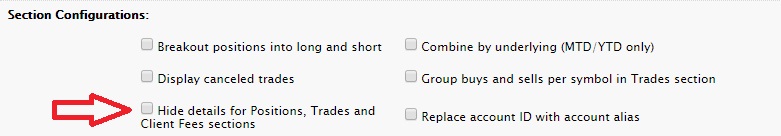

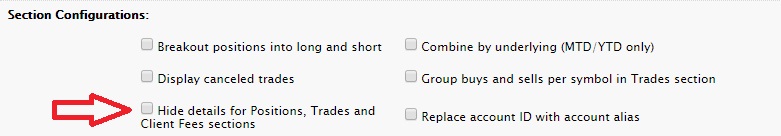

5. In Section Configurations, please select which options you wish to turn on in your custom statement. In order to ensure Lot Details are on the statement, UNCHECK THE BOX for “Hide Details for Positions, Trades, and Client Fees sections”.

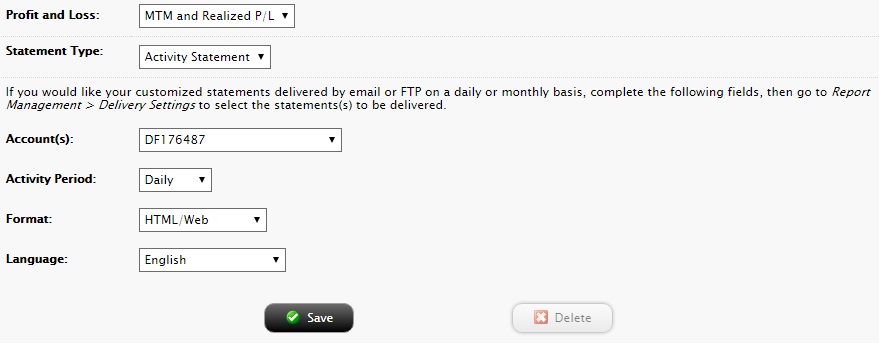

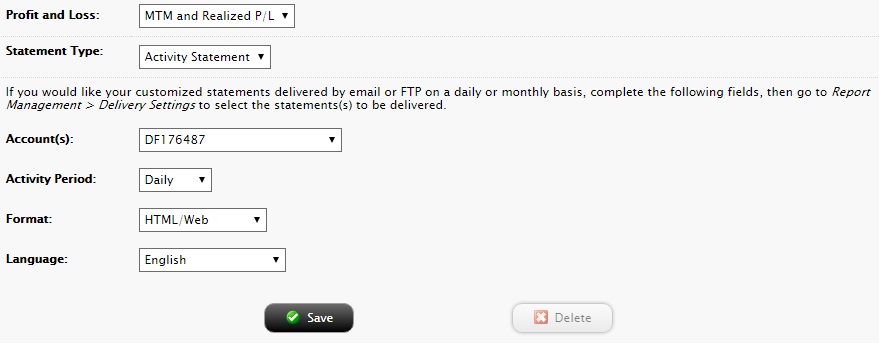

6. Select your Profit and Loss Type, Statement Type (should be Activity Statement), Account number(s), Activity Period, Format, and Language from the drop down menus. While the system does ask you for a preferred Activity Period, this can be modified when you run the statement.

7. Click Save.

You can now run your new custom statement from View Statements panel on the Statements screen by selecting your new custom statement from the “Statements” drop down menu.

How to update the US Social Security Number (SSN) or Individual Taxpayer Identification Number (ITIN) on your account

If you have been informed or believe that your account profile contains an incorrect US SSN/ITIN, you may simply log into your Account Management to update this information. Depending on your taxpayer status, you can update your US SSN/ITIN by modifying one of the following documents:

1) IRS Form W9 (if you are a US tax resident and/or US citizen holding a US SSN/ITIN)

2) IRS Form W-8BEN (if you are a Non-US tax resident holding a US SSN/ITIN)

Please note, if your SSN/ITIN has already been verified with the IRS you will be unable to update the information. If however the IRS has not yet verified the ID, you will have the ability to update through Account Management.

How to Modify Your W9/W8

1) To submit this information change request, first login to Account Management

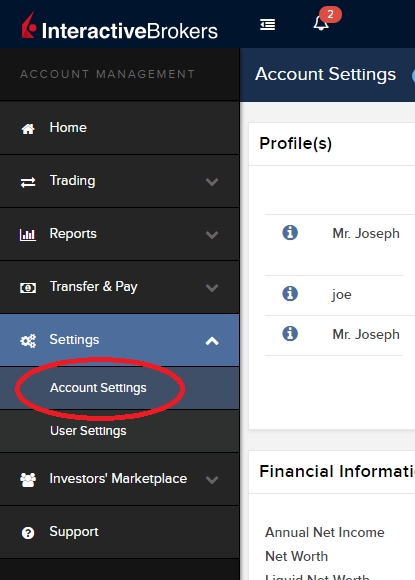

2) Click on the Settings section followed by Account Settings

3) Find the Profile(s) section. Locate the User you wish to update and click on the Info button (the "i" icon) to the left of the User's name

.png)

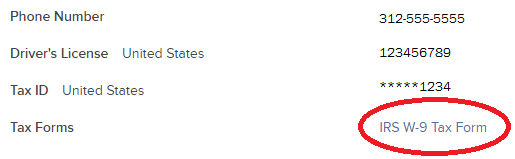

4) Scroll down to the bottom where you will see the words Tax Forms. Next to it will be a link with the current tax form we have for the account. Click on this tax form to open it

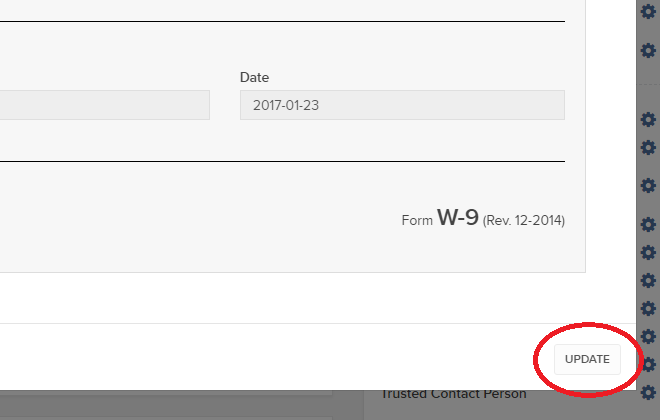

5) Review the form. If your US SSN/ITIN is incorrect, click on the UPDATE button at the bottom of the page

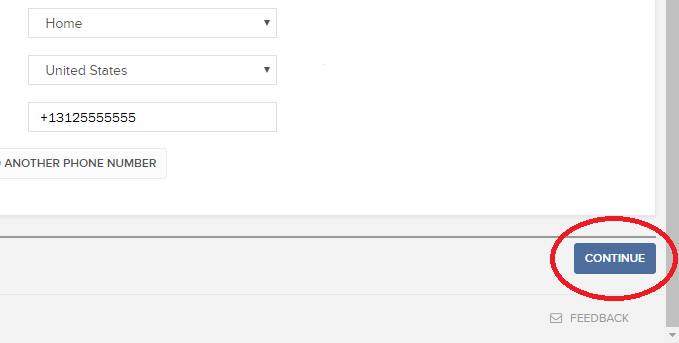

6) Make the requisite changes and click the CONTINUE button to submit your request.

7) If supporting documentation is required to approve your information change request, you will receive a message. Otherwise, your information change request should be approved within 24-48 hours.

Common Reporting Standard (CRS)

The Common Reporting Standard (CRS), referred to as the Standard for Automatic Exchange of Financial Account Information (AEOI), calls on countries to obtain information from their financial institutions and exchange that information with other countries automatically on an annual basis. The CRS sets out the financial account information to be exchanged, the financial institutions required to report, the different types of accounts and taxpayers covered, as well as common due diligence procedures to be followed by financial institutions. For more information about CRS, please visit the OECD website.

Interactive Brokers entities comply with the requirements of CRS as implemented in the jurisdictions where they are located, and report account information to the applicable government authorities. Clients reported by Interactive Brokers under CRS will receive a CRS Client Report in the Client Portal shortly after the reporting deadlines specified below. The CRS Client Report provides an overview of the information that was reported by Interactive Brokers.

- What information is reported under CRS:

- Account number

- Name

- Address

- Tax ID Number

- Tax residency country

- Date of birth

- Year-end account balance

- Gross proceeds (all sales)

- Interest income

- Dividend income

- Other income

- When and where is the information reported:

- Interactive Brokers Australia Pty. Ltd. reports to the Australian Taxation Office (ATO) by July 31.

- Interactive Brokers Canada Inc. reports to the Canada Revenue Agency (CRA) by May 1.

- Interactive Brokers Central Europe Zrt. reports to the National Tax and Customs Administration of Hungary (NAV) by June 30.

- Interactive Brokers Hong Kong Limited reports to the Inland Revenue Department of Hong Kong SAR (IRD) by May 31.

- Interactive Brokers India Pvt. Ltd. reports to the Reserve Bank of India/Central Board of Direct Taxes (RBI/CBDT) by May 31.

- Interactive Brokers Ireland Limited reports to the Office of the Revenue Commissioners of Ireland by June 30.

- Interactive Brokers Securities Japan Inc. reports to the National Tax Agency of Japan (NTA) by April 30.

- Interactive Brokers Singapore Pte. Ltd. reports to the Inland Revenue Authority of Singapore (IRAS) by May 31.

- Interactive Brokers U.K. Limited reports to Her Majesty's Revenue and Customs of the United Kingdom (HMRC) by May 31.

- Additional Notes:

- Information relating to clients of Introducing Brokers is not reported by Interactive Brokers. Introducing Brokers are responsible for their own reporting under CRS.

- Accounts held by Interactive Brokers LLC are not reported under CRS as the United States has not signed the CRS.

Fragebogen zum „Non-Professional“-Status für Marktdatenabonnements

Informationen zur Vervollständigung des neuen Non-Professional-Fragebogens.

Die NYSE und auch die meisten anderen US-Börsen verlangen, dass Anbieter den Marktdaten-Abonnentenstatus jedes Kunden aktiv überprüfen und bestätigen, bevor der Bezug von Marktdaten gestattet wird. Zukünftig wird der Non-Professional-Fragebogen zur Feststellung und aktiven Bestätigung des Marktdaten-Abonnentenstatus aller Abonnementkunden verwendet. Gemäß Börsenvorschriften wird, wenn keine explizite Identifikation des Kunden als Non-Professional erfolgt ist, der Status „Professional“ als standardmäßiger Abonnentenstatus für den Bezug von Marktdaten verwendet. Durch diesen Prozess wird der korrekte Abonnentenstatus aller neuen Marktdatenabonnenten geschützt und verwaltet. Einen kurzen Leitfaden zur Definition der Statusbezeichnungen Professional/Non-Professional finden Sie in folgendem Artikel: ibkb.interactivebrokers.com/article/2369.

Die Statusbezeichnung „Non-Professional“ kann nur verliehen werden, wenn sämtliche Fragen dieses Fragebogens beantwortet wurden. Da die Börsen eine aktive Bestätigung als Nachweis für die Einstufung als Non-Professional voraussetzen, ist ein unvollständig oder uneindeutig ausgefüllter Non-Professional-Fragebogen nicht ausreichend und führt zu einer Einstufung als Professional-Abonnent, bis der tatsächliche Status in ausreichender Klarheit nachgewiesen wird.

Falls sich Ihr Status ändern sollte, kontaktieren Sie bitte das Helpdesk.

Erläuterungen zu den Fragen:

1) Kommerzielle und gewerbliche Zwecke

a) Beziehen Sie Finanzinformationen (einschließlich Nachrichten oder Kursnotierungsdaten zu Wertpapieren, Terminkontrakten, Rohstoffen und anderen Finanzinstrumenten) für Ihr Unternehmen oder eine andere kommerzielle Körperschaft?

Erklärung: Beziehen und verwenden Sie die Marktdaten - über die Nutzung der Daten für dieses Konto zu Ihren persönlichen Zwecken hinaus - im Namen eines Unternehmens oder einer anderweitigen Organisation?

b) Tätigen Sie Handelsgeschäfte mit Wertpapieren, Terminkontrakten/Rohstoffen oder Devisen zugunsten einer Kapitalgesellschaft, Partnerschaftsgesellschaft, eines professionellen Trusts, eines professionellen Investment-Clubs oder einer anderen Körperschaft?

Erklärung: Handeln Sie nur für sich selbst oder im Auftrag einer Körperschaft (Ltd, LLC, GmbH, Co., LLP, Corp., o.ä.)?

c) Sind Sie Partei eines Vertrags, der (a) eine Teilung des Gewinns aus Ihren Handelsaktivitäten oder (b) den Erhalt einer Vergütung für Ihre Handelstätigkeiten vorsieht?

Erklärung: Erhalten Sie eine Vergütung für Ihre Trading-Tätigkeiten oder teilen Sie sich den Gewinn aus Ihren Handelsgeschäften mit einer dritten Körperschaft oder Person?

d) Werden Ihnen ein Arbeitsplatz und Ausrüstung oder andere Leistungen im Gegenzug für Ihre Trading-Tätigkeiten oder Ihre Arbeit als Finanzberater für eine Person oder eine gewerbliche Körperschaft bereitgestellt?

Erklärung: Erhalten Sie von einer Drittpartei irgendeine Form von Gegenleistung für Ihre Trading-Tätigkeiten (diese Gegenleistung muss nicht in einer Geldzahlung bestehen)?

2) Auftreten in einer bestimmten Eigenschaft

a) Sind Sie derzeit in einer Eigenschaft als Anlageberater oder Broker-Dealer tätig?

Erklärung: Werden Sie für die Verwaltung des Vermögens einer Drittpartei vergütet (Gegenleistung) oder erhalten Sie eine Vergütung (Gegenleistung) dafür, dass Sie Dritte hinsichtlich der Verwaltung ihrer Vermögenswerte beraten?

b) Sind Sie als Vermögensverwalter für Wertpapiere, Terminkontrakte/Rohstoffe oder Devisen tätig?

Erklärung: Erhalten Sie eine Vergütung (Gegenleistung) für die Verwaltung von Wertpapieren, Terminkontrakten/Rohstoffen oder Devisen?

c) Verwenden Sie die bezogenen Finanzinformationen derzeit in einer geschäftlichen Funktion oder zur Verwaltung des Vermögens Ihres Arbeitgebers oder Ihres Unternehmens?

Erklärung: Verwenden Sie Marktdaten in irgendeiner Weise für kommerzielle Zwecke, insbesondere zur Verwaltung der Vermögenswerte Ihres Arbeitgebers und/oder Ihres Unternehmens?

d) Verwenden Sie bei der Ausführung Ihrer Handelsgeschäfte Kapital einer anderen Person oder Körperschaft?

Erklärung: Befinden sich in Ihrem Konto Vermögenswerte, die nicht Ihnen gehören, sondern einer anderen Person oder Körperschaft?

3) Verbreitung, Wiederveröffentlichung oder Bereitstellung der Daten an Dritte

a) Involviert Ihre Tätigkeit in irgendeiner Weise die Verbreitung, Weiterverteilung, Veröffentlichung, Bereitstellung oder anderweitige Zurverfügungstellung von Finanzdaten des Datendienstes an Dritte?

Erklärung: Übermitteln Sie jegliche Daten, die Sie von uns erhalten, in irgendeiner Weise an Dritte weiter?

4) Qualifizierte professionelle Wertpapier-/Futures-Trader

a) Sind Sie aktuell als Wertpapier-Trader bei einer Wertpapieragentur oder einer Rohstoff- oder Terminkontraktbörse registriert oder qualifiziert, oder als Anlageberater bei einer nationalen oder bundesstaatlichen Börse, Aufsichtsbehörde, Berufsgenossenschaft oder einem anerkannten Berufsverband registriert oder qualifiziert? i, ii

JA☐ NEIN☐

i) Beispiele für entsprechende Aufsichtsbehörden sind unter anderem folgende:

- US Securities and Exchange Commission (SEC)

- US Commodities Futures Trading Commission (CFTC)

- UK Financial Service Authority (FSA)

- Japanese Financial Service Agency (JFSA)

ii) Beispiele für entsprechende Selbstregulierungsorganisationen (SROs) sind unter anderem folgende:

- US NYSE

- US FINRA

- Swiss VQF

Market Data Non-Professional Questionnaire

Insight into completing the new Non-Professional Questionnaire.

The NYSE and most US exchanges require vendors to positively confirm the market data status of each customer before allowing them to receive market data. Going forward, the Non-Professional Questionnaire will be used to identify and positively confirm the market data status of all customer subscribers. As per exchange requirements, without positively identifying customers as non-professional, the default market data status will be professional. The process will protect and maintain the correct market data status for all new subscribers. For a short guide on non-professional definitions, please see https://ibkr.info/article/2369.

Each question on the questionnaire must be answered in order to have a non-professional designation. As exchanges require positive confirmations of proof for non-professional designations, an incomplete or unclear Non-Professional Questionnaire will result in a Professional designation until the status can be confirmed.

If the status should change, please contact the helpdesk.

Explanation of questions:

1) Commercial & Business purposes

a) Do you receive financial information (including news or price data concerning securities, commodities and other financial instruments) for your business or any other commercial entity?

Explanation: Are you receiving and using the market data for use on behalf of a company or other organization aside from using the data on this account for personal use?

b) Are you conducting trading of any securities, commodities or forex for the benefit of a corporation, partnership, professional trust, professional investment club or other entity?

Explanation: Are you trading for yourself only or are you trading on behalf of an organization (Ltd, LLC, GmbH, Co., LLP, Corp.)?

c) Have you entered into any agreement to (a) share the profit of your trading activities or (b) receive compensation for your trading activities?

Explanation: Are you being compensated to trade or are you sharing profits from your trading activities with a third party entity or individual?

d) Are you receiving office space, and equipment or other benefits in exchange for your trading or work as a financial consultant to any person, firm or business entity?

Explanation: Are you being compensated in any way for your trading activity by a third party, not necessarily by being paid in currency.

2) Act in a capacity

a) Are you currently acting in any capacity as an investment adviser or broker dealer?

Explanation: Are you being compensated to manage third party assets or compensated to advise others on how to manage their assets?

b) Are you engaged as an asset manager for securities, commodities or forex?

Explanation: Are you being compensated to manage securities, commodities, or forex?

c) Are you currently using this financial information in a business capacity or for managing your employer’s or company’s assets?

Explanation: Are you using data at all for a commercial purposes specifically to manage your employer and/or company assets?

d) Are you using the capital of any other individual or entity in the conduct of your trading?

Explanation: Are there assets of any other entity in your account other than your own?

3) Distribute, republish or provide data to any other party

a) Are you distributing, redistributing, publishing, making available or otherwise providing any financial information from the service to any third party in any manner?

Explanation: Are you sending any data you receive from us to another party in any way, shape, or form?

4) Qualified professional securities / futures trader

a) Are you currently registered or qualified as a professional securities trader with any security agency, or with any commodities or futures contract market or investment adviser with any national or state exchange, regulatory authority, professional association or recognized professional body? i, ii

YES☐ NO☐

i) Examples of Regulatory bodies include, but are not limited to,

- US Securities and Exchange Commission (SEC)

- US Commodities Futures Trading Commission (CFTC)

- UK Financial Service Authority (FSA)

- Japanese Financial Service Agency (JFSA)

ii) Examples of Self-Regulatory Organization (SROs) include, but are not limited to:

- US NYSE

- US FINRA

- Swiss VQF

Weitergabe von Gebühren für American Depository Receipts (ADRs)

Kontoinhaber, die Positionen in American Depository Receipts (ADRs) halten, sollten beachten, dass für Wertpapiere dieser Art regelmäßige Gebühren fällig werden, die zur Entschädigung der Depotbank für die Verwahrung des ADR dienen. Die Verwahrungsleistungen der Depotbank umfassen üblicherweise eine Bestandsaufnahme der ausländischen Aktien, die dem ADR zugrunde liegen, und die Abwicklung aller erforderlichen Registrierungs-, Compliance- und Dokumentationsmaßnahmen.

In der Vergangenheit konnten die Depotbanken lediglich Verwahrungsgebühren erheben, indem diese von der ADR-Dividende abgezogen wurden. Da auf viele ADRs jedoch keine regelmäßigen Dividenden gezahlt werden, war es für die Depotbanken häufig nicht möglich, ihre Gebühren zu erheben. Im Jahr 2009 erhielt die Depository Trust Company (DTC) daher von der SEC die Genehmigung, die Verwahrungsgebühren für ADRs, auf die keine regelmäßige Dividende gezahlt wird, im Auftrag der Depotbanken zu erheben. Die DTC stellt diese Gebühren den teilnehmenden Brokern (wie z. B. IB) in Rechnung, die die ADRs für ihre Kunden halten. Diese Gebühren werden als „Pass-Through Fees“, d. h. als Weitergabegebühren, bezeichnet, da die Broker diese Gebühren wiederum ihren Kunden in Rechnung stellen.

Falls Sie eine Position für ein ADR halten, auf das eine Dividende gezahlt wird, werden diese Gebühren weiterhin wie bereits in der Vergangenheit von der Dividende abgezogen. Falls Sie eine Position für ein ADR halten, auf das keine Dividende gezahlt wird, so wird die Weitergabegebühr auf dem monatlichen Kontoauszug für den Stichtag aufgeführt, zu dem sie erhoben wird. Ähnlich wie bei Bardividenden bemüht sich IB, bevorstehende ADR-Gebührenverrechnungen im Abschnitt „Aufgelaufene Beträge“ auf Ihrem Kontoauszug auszuweisen. Sobald Ihr Konto mit der Gebühr belastet wurde, wird diese im Abschnitt „Ein-und Auszahlungen“ auf Ihren Kontoauszügen angegeben. Dabei wird der Posten mit der Beschreibung „Anpassungen - Andere“ und dem Symbol des jeweils betroffenen ADR versehen.

Die Höhe dieser Gebühren beläuft sich im Allgemeinen auf 0.01 - 0.03 US-Dollar pro Aktie, wobei diese Beträge jedoch von einem ADR zum anderen variieren können und es ist zu empfehlen, dass Sie für spezifische Informationen den Prospekt des jeweiligen ADRs hinzuziehen. Mit Hilfe des EDGAR-Company-Search-Tools der SEC können Sie online nach dem gewünschten Prospekt suchen.

Welche Stichtage sind in Bezug auf Dividenden von Bedeutung?

Die folgenden Stichtage sind im Zusammenhang mit Aktiendividenden von Bedeutung:

1. Ankündigungsdatum - Das Datum, an dem die Geschäftsführung eines Unternehmens die Ausschüttung einer Dividende beschließt und das Auszahlungsdatum sowie den Dividendenstichtag (Record Date) festlegt.

2. Dividendenstichtag - Dieses Datum entscheidet darüber, welche Aktieninhaber Anspruch auf den Erhalt der Dividende haben. Sie müssen bei Handelsschluss am Dividendenstichtag Inhaber der Aktie sein, um die Dividende ausgezahlt zu bekommen.

3. Ex-Tag - An oder nach diesem Tag wird die Aktie ohne Anspruch auf Erhalt der Dividende gehandelt. Für die meisten Aktientransaktionen in den USA gilt die übliche Abwicklungsfrist, d. h. drei Geschäftstage nach Abschluss der Transaktion. Daher muss ein Händler die Aktien drei Geschäftstage vor dem Dividendenstichtag kaufen, um Anspruch auf die Dividendenzahlung zu haben. Dementsprechend liegt der Ex-Tag (in den USA) zwei Tage vor dem Dividendenstichtag.

4. Auszahlungstag - Der Tag, an dem die angekündigte Dividende an alle Inhaber von Aktien gemäß Erfassung am Ende des Dividendenstichtags ausgeschüttet wird.

Overview of Dodd-Frank

Background

The Dodd-Frank Wall Street Reform and Consumer Protection Act, commonly referred to as Dodd-Frank, is a U.S. law enacted in July of 2010, the purpose of which is to prevent the recurrence of events which lead to the 2008 financial crisis. Its principal goals are to:

- Promote U.S. financial stability by improving accountability and transparency within the financial system;

- Protect taxpayers from future bailouts of institutions deemed “too big to fail”; and

- Protect consumers from financial services practices considered abusive.

For additional information, please review the following sections:

- Dodd-Frank reforms

- Dodd-Frank and your IB Account

Dodd-Frank Reforms

To accomplish its goals, Dodd-Frank proposed the following reforms:

- Enhanced oversight and supervision of financial institutions through the creation of Financial Stability Oversight Council

- Creation of a new agency responsible for implementing and enforcing compliance with consumer financial laws (Bureau of Consumer Financial Protection)

- Implementation of more stringent regulatory capital requirements

- Changes in the regulation of over the counter derivatives including restrictions upon access to Federal credit by swaps entities, establishment of regulatory oversight and mandatory trading and clearing requirements

- Enhanced regulation of credit rating agencies intended to eliminate exemptions from liability, enhance rating agency disclosure, establish prohibited activities and impose standards for independent Board governance

- Changes to corporate governance and executive compensation practices

- Incorporation of the Volcker Rule which imposes restrictions upon the speculative proprietary trading activities of banking entities

- Mandating studies intended to reform investor protection rules

- Changes to the securitization market including requirements that mortgage bankers retain a % of risky loans.

Dodd-Frank and Your IB Account

Perhaps most visible to IB account holders of all the Dodd-Frank regulations are those relating to money transfers. Here, Section 1073 of the Act introduces consumer protections designed to increase transparency with respect to the costs, timing and the right to repudiate cross-border transactions.

For purpose of Section 1073, a cross-border transaction is defined as an electronic transfer of money from a consumer in the United States to a person or business in a foreign country. As IB LLC is a U.S. based broker, all its account holders regardless of whether they are domiciled in the U.S. or not, benefit from this protection and it covers withdrawals denominated in a currency other than the U.S. dollar as well as USD denominated withdrawals sent to a non-U.S. bank. Account holders submitting a withdrawal which is covered by this regulation will be provided with a disclosure after confirming the request within Account Management. This disclosure will include the following information:

- The name and address of the sender and recipient

- The amount to be deducted from the sender’s IB account

- The amount projected to be credited to the recipient’s bank account including an estimate of fees which the receiving bank's correspondent bank(s) may charge. Note that these correspondent bank fees are not set by nor is any part of them earned by IB.

- A disclaimer that additional fees and foreign taxes may apply.

- Notice of the sender’s right to cancel the transfer request for a full refund within 30 minutes of it being authorized.

- Regulatory contact information in the event of questions or complaints.

When estimating correspondent bank transfer fees, IB takes into consideration information collected from past customer transactions in addition to data made available by our agent banks. We encourage our customers to review and consider this information when making decisions regarding cross-border transactions.