Pourquoi la section Rapport de liquidités de ma déclaration d'activité indique un transfert interne entre les titres et les matières premières ?

Pour des raisons réglementaires, IBKR est tenu de séparer les actifs en titres au sein de votre compte d’actifs en matières premières. Ces actifs en matières premières peuvent inclure la valeur de marché d’options sur positions à terme, plus toute liquidité requise comme marge en raison des contrats à terme sur matières premières et des options sur positions à terme. L’exigence de marge sur vos positions en matières premières sera régulièrement recalculée et si cette exigence diminue, l’excédent de liquidités requis en tant que marge sur matières premières sera transféré du côté matières premières vers le côté titres de votre compte. De même, si l’exigence de marge sur les matières premières venait à augmenter, IBKR transférera les liquidités disponibles du côté des titres vers le côté des matières premières. Étant donné que l’assurance SIPC est fournie aux actifs du côté titres de votre compte mais pas aux matières premières, ce transfert régulier est effectué pour s’assurer que votre solde de liquidités bénéficie de la meilleure protection possible. Il convient de noter que ces mouvements de liquidités représentent des écritures dans votre compte qui servent à se compenser entièrement et n'ont donc aucun impact sur le solde de liquidités total dans votre compte (voir la colonne Total dans la section Rapport de liquidités de la déclaration d’activité).

Une liquidation sera-t-elle repoussée par IBKR si je dépose des fonds sur mon compte ?

La politique de conformité de marge d'IBKR n'autorise pas les transferts ou autres dépôts s'il y une violation/insuffisance de marge dans le compte. En cas d'une violation/insuffisance de marge, le compte en insuffisance est immédiatement soumis à liquidation. Les liquidations automatiques sont réalisées avec des ordres de marché, et tout ou partie des positions du compte peuvent être liquidées. Dans certains cas, en raison de conditions de marché spécifiques, une insuffisance est mieux traitée par liquidation manuelle.

Les fonds déposés ou transférés sur le compte ne sont pas pris en considération du point de vue de la gestion des risques tant que ces fonds n’ont pas été compensés par tous les fonds et canaux bancaires appropriés et qu’ils sont officiellement sur le compte. Le système de liquidation est automatisé et programmé pour agir immédiatement en cas de violation/insuffisance de marge.

Pour les clients Prime : L’exécution externe n’est pas un moyen de résoudre les déficits en temps réel, car les transactions externes ne seront pas prises en considération à des fins de marge bénéficiaire avant 21h ET à la date de transaction ou lorsque les transactions ont été signalées et mises en correspondance avec des confirmations externes, selon la date la plus tardive. Le trading externe pour les options à échéance, le jour de l’expiration, est également déconseillé en raison du potentiel de rapports tardifs ou inexacts qui peuvent conduire à des calculs de marge erronés ou à une activité d’exercice et d’affectation incorrecte. Les clients qui souhaitent trader des options à échéance le jour de l’expiration et en dehors d’IB doivent charger leur fichier FTP au plus tard à 14h50 ET, et le faire à leur propre risque.

Restrictions relatives aux sociétés à très petite capitalisation (STPC) américaines

Introduction

Pour se conformer à la réglementation portant sur la vente des titres non enregistrés et afin de limiter le traitement manuel que suppose le trading d’actions non cotées en Bourse, IBKR impose des restrictions en ce qui concerne les actions des sociétés américaines à très petite capitalisation (actions STPC américaines). Veuillez trouver ci-dessous une liste des restrictions ainsi qu'une FAQ..

Les restrictions quant aux sociétés à très petite capitalisation (STPC)

- IBKR accepte le transfert d’un lot d’actions de société(s) américaine(s) à très petite capitalisation (actions STPC américaines) uniquement s’il est effectué par un client autorisé, c’est-à-dire un client qui remplit les critères suivants : (1) maintenir des capitaux propres à hauteur d’au moins 5 millions de dollars (que ce soit avant ou après le transfert) ou faire partie de la clientèle d’un conseiller financier qui s’occupe de la gestion d’un avoir d’au moins 20 millions de dollars en tout et (2) avoir placé moins de la moitié de ses capitaux propres dans des actions STPC américaines.

- IBKR accepte le transfert1 d’un lot d’actions STPC américaines seulement si le client autorisé est en mesure de prouver le fait de l’achat de ces actions sur le marché libre ou de l’inscription de celles-ci auprès de la SEC.

- IBKR n’accepte pas les transferts ni les ordres d’ouverture d’actions STPC américaines qualifiés par l’OTC de Caveat Emptor ou Grey Market qui sont effectués par quelque client que ce soit. Or, tout client qui détient des positions dans ces actions a la faculté de les clôturer.

- IBKR n’accepte pas les transferts d’actions STPC américaines ayant pour but de garantir une position courte ouverte chez elle.

- Qui plus est, il est interdit aux clients d’agences n’offrant que des services d’exécution (clients qui, donc, font du trading par l’entremise d’IBKR, mais compensent leurs transactions ailleurs) de se livrer au trading d’actions STPC américaines en se servant de leur compte chez IBKR. (IBKR peut faire une exception pour les courtiers qui sont inscrits aux États-Unis.)

FAQ sur les sociétés à très petite capitalisation

Qu’est-ce qu’une action de société américaine à très petite capitalisation ?

Par action de société à très petite capitalisation, on entend une « action (1) qui est négociée de gré à gré ou (2) qui est inscrite à la NASDAQ et à la NYSE American, dont la capitalisation boursière de la société émettrice va de 50 millions à 300 millions de dollars et dont le cours est inférieur ou égal à 5 $ ». Aux fins du présent règlement, le terme action de société à très petite capitalisation (actions STPC) sert aussi à désigner les actions des sociétés publiques américaines dont la capitalisation boursière est inférieure à 50 millions de dollars ; en cas pareil, il arrive qu’on parle d’actions de sociétés à capitalisation minime ou qu’on les négocie sur des marchés qui évoquent généralement le trading des actions STPC.

Afin d’éviter toute situation où, à court terme, des fluctuations légères de son cours entraîneraient la nécessité d’un reclassement très fréquent, il est prévu que toute action que l’on considère comme une action STPC demeure dans cette catégorie jusqu’à ce que la capitalisation boursière de la société émettrice et le cours de l’action dépassent respectivement 300 millions de dollars et 5 $ pendant 30 jours civils d’affilée.

Le cours des actions STPC étant généralement particulièrement bas, on a l’habitude de dire que les actions de cet ordre sont « cotées en cents » (penny stocks). Il se peut qu’IBKR fasse une exception dans certaines situations, dont celle d’actions négociées à faible cours qui ont récemment appartenu à une catégorie de capitalisation supérieure. IBKR ne considère jamais les certificats américains d’actions étrangères (ADR) comme des actions STPC.

Où négocie-t-on les actions des sociétés à très petite capitalisation ?

En général, au lieu de s’y prendre à la Bourse dans ce but, les actions STPC sont négociées de gré à gré. Dans bien des cas, au moyen de la voie électronique, leurs cours sont indiqués par les teneurs de marché sur les systèmes de négociation de gré à gré tels que l’OTC Bulletin Board (OTCBB) et le Groupe des marchés de gré à gré (OTC Markets Group) (comme l’OTCQX, l’OTCQB et le Pink). Cette catégorie comprend également des actions qui ne peuvent être cotées en Bourse, mais sont qualifiées de produits caveat emptor, d’autres produits négociés de gré à gré ou de produits du marché gris.

En outre, les agences de réglementation américaines considèrent aussi les actions qui sont inscrites à la NASDAQ ou à la NYSE American, mais qu’on négocie à un cours inférieur ou égal à 5 $ et dont la capitalisation boursière de la société émettrice est inférieure ou égale à 300 millions de dollars comme des actions STPC.

Que se passe-t-il si IBKR reçoit un transfert comportant au moins une position en actions STPC qui est effectué par un client autorisé ?

Si IBKR reçoit ainsi un transfert comportant un lot d’actions STPC, IBKR se réserve le droit de limiter la vente de toute position dont tel est le cas dans le transfert en question, sauf si le client autorisé fournit tous les documents voulus afin de prouver le fait de l’achat de ces actions sur le marché libre (c’est-à-dire à la Bourse, par l’entremise d’un courtier) ou de l’inscription de celles-ci auprès de la SEC conformément à ce qui est écrit sur le formulaire S-1 ou sur un autre formulaire d’inscription du même ordre.

Tout client autorisé est en mesure de prouver le fait de l’achat de ces actions sur le marché libre en fournissant une déclaration de courtage ou confirmation de transaction émise par un courtier réputé qui témoigne du fait de l’achat des actions en question à la Bourse. Également, tout client autorisé est à même de prouver le fait de cette inscription en donnant le numéro de dossier de la SEC (Système EDGAR) auquel les actions ont été inscrites par la société dont il s’agit là (ainsi que tout document nécessaire servant à confirmer le fait que ce sont bien précisément ces actions qui figurent dans la déclaration d’inscription).

REMARQUE : À tout moment, le client peut transférer ailleurs que chez nous toute action qui fait actuellement l’objet de restrictions.

Chez IBKR, quelles sont les restrictions dont les comptes Prime font l’objet ?

Tout client dont les activités consistent, entre autres choses, à bénéficier de services Prime est considéré comme un client autorisé uniquement aux fins des transactions qu’IBKR a accepté d’autoriser à ses courtiers chargés d’exécuter les opérations en question. Toutefois, bien que les titulaires des comptes Prime puissent avoir l’autorisation de compenser des actions de société américaine à très petite capitalisation chez IBKR, ces actions font l’objet de restrictions jusqu’à ce qu’IBKR confirme le fait qu’il est permis de les revendre selon le processus qui est décrit ci-dessus.

Afin de faire lever les restrictions dont font l’objet les actions qui sont achetées sur le marché libre, le client est prié d’obtenir du courtier chargé de l’exécution de l’opération la production d’une lettre signée où figure l’en-tête de la société ou une déclaration officielle relative à son compte indiquant que les actions ont été achetées sur le marché libre. La lettre ou déclaration doit aussi répondre aux critères qui sont énumérés ci-dessous. Il existe une autre possibilité : si c’est en répondant à une offre précise qu’on a acquis les actions, il faut absolument que la lettre ou déclaration soit accompagnée du document qui contient la déclaration d’inscription correspondant à cette opération ou du lien qui mène vers la page où figure la déclaration en question.

Voici donc tout ce que la lettre du courtier doit comporter ou préciser :

1) Le numéro du compte chez IBKR

2) Le nom du compte chez IBKR

3) La date de la transaction

4) La date de son règlement

5) Le symbole

6) Le sens de la transaction

7) Le cours

8) La quantité

9) L’heure de l’exécution

10) La bourse

11) La signature du courtier

12) La présence de l’en-tête officiel de la société

En résumé : S’il y a une certaine position longue qui n’est plus restreinte, sa vente est acceptée. Également, la vente de toute position à découvert est acceptée. Quant à l’achat d’une position longue, il est aussi accepté, mais la position en question fait l’objet de restrictions jusqu’à ce que le service chargé de veiller à la conformité des transactions ait obtenu tous les renseignements qu’il doit recevoir afin de pouvoir lever ces restrictions. Toutefois, ni les achats visant à garantir une position à découvert en vue de la clôturer ni les transactions se faisant dans les deux sens au cours de la même journée d’activités ne sont acceptés.

Si, après l’achat d’unités de celle-ci, il y a une action qui, en subissant un reclassement, passe à la catégorie du marché gris ou à celle que l’on qualifie de caveat emptor, qu’arrive-t-il ?

Dans l’éventualité, à une date ultérieure, du passage d’une certaine action figurant dans votre compte chez IBKR à la catégorie qu’on qualifie de caveat emptor ou à celle du marché gris consécutivement à son reclassement, vous avez l’autorisation de conserver votre position, de la clôturer ou de la transférer, mais il vous est impossible d’y ajouter des unités de cette action.

Entre autres possibilités, quelles sont les raisons pour lesquelles il se peut que le trading des actions STPC figurant dans mon compte fasse l’objet de restrictions ?

S’il est possible que le trading des actions STPC qui figurent dans votre compte fasse l’objet de restrictions, c’est principalement pour les deux raisons suivantes.

- L’éventualité de relations d’affiliation avec l’émetteur : En vertu de la règle n° 144 de la SEC, le trading d’actions (y compris les actions STPC auquel se livrerait un « affilié » de l’émetteur fait l’objet de certaines restrictions. Si, chez IBKR, dans votre compte, on constate le déroulement d’activités de trading ou la présence de participations dans des actions STPC dont le volume serait près des seuils établis selon la règle n° 144 (les « seuils de la règle 144 »), il se peut qu’IBKR vous interdise de vous livrer au trading de ces actions STPC avant qu’un examen de la conformité de ces transactions n’ait été effectué.

- L’éventualité du transfert d’actions STPC : Si vous avez récemment transféré des actions STPC dans votre compte chez IBKR, il se peut qu’on vous y interdise de vous livrer au trading de ces titres avant qu’un examen de la conformité de ces transactions n’ait été effectué.

Si, dans votre cas, l’une des deux situations décrites ci-dessus se présente, vos activités de trading des titres en question font l’objet de restrictions et une notification est envoyée à votre Centre de messagerie dans la section de la gestion des comptes. Dans cette éventualité, la notification contient la précision de la raison d’être des restrictions et les étapes que vous devez franchir afin qu’IBKR puisse envisager de les lever.

Pourquoi, chez IBKR, estimerait-on qu’il se peut que j’aie des relations d’affiliation avec l’émetteur des actions STPC ?

Il y a des personnes variées qui peuvent avoir des relations de contrôle avec cet émetteur, comme un cadre, un directeur ou un actionnaire dont les participations sont importantes.

La règle n° 144 s’applique aux titres de toute société, y compris les actions STPC. Or, en raison du risque accru que présente le trading de ces dernières, IBKR doit limiter le degré des activités de trading du client ou l’importance de ses participations dans ce domaine précis ou bien, selon le cas, les deux même s’ils ne font qu’approcher des seuils de la règle 144. Dans l’attente de l’exécution d’un examen de la conformité de ces transactions visant à éviter la situation où il s’avèrerait que le client a des relations d’affiliation avec l’émetteur, les restrictions dont ces activités ou participations font l’objet restent en vigueur.

Aux fins de la révision de l’examen de l’état d’affilié éventuel, pourquoi faut-il que j’en demande une nouvelle toutes les deux semaines ?

Il se peut que, peu après la révision susmentionnée, l’état d’affiliation du client d’IBKR change. Voilà pourquoi, chez IBKR, on estime qu’il convient de refaire cet examen toutes les deux semaines dans les cas où le degré de ses activités de trading des actions STPC ou l’importance de ses participations dans ce domaine précis ou bien, selon le cas, les deux demeurent près des seuils de la règle 144.

Où pourrais-je trouver une liste des actions que, chez IBKR, on considère comme des actions STPC américaines ?

Veuillez trouver la liste des actions désignées comme STPC par IBKR en cliquant sur le lien suivant : www.ibkr.com/download/us_microcaps.csv.

Il est à noter que cette liste est mise à jour quotidiennement.

Où pourrais-je aller afin d’obtenir de plus amples informations sur les actions des sociétés à très petite capitalisation ?

Pour plus d'informations sur les actions des sociétés à très petite capitalisation, ce qui comprend les dangers que celles-ci présentent éventuellement, il suffit de se rendre au site Web de la SEC pour en visiter la page se trouvant à l’adresse suivante : https://www.sec.gov/reportspubs/investor-publications/investorpubsmicrocapstockhtm.html. -----------------------------------------------------------

1Principe qui s’applique aux transferts en tous genres (et ce, peu importe le moyen que l’on emploie, c’est-à-dire, par exemple, l’ACATS, la DWAC ou le FOP), à la conversion des titres canadiens dans leur équivalent américain par le moyen d’un transfert « en direction sud », aux transferts visant à garantir les positions courtes, aux clients privilégiés d’IB qui exécutent leurs ordres en collaboration avec d’autres courtiers et qui les compensent chez IBKR, etc.

Comment envoyer des documents à IBKR avec votre smartphone

Interactive Brokers vous permet de nous envoyer une copie du document même si vous n'avez pas accès à un scanner. Vous pouvez prendre une photo du document avec votre smartphone

Vous trouverez ci-dessous les instructions sur comment prendre une photo et l'envoyer à Interactive Brokers par e-mail avec les systèmes d'exploitation de smartphone suivants :

Si vous savez déjà comment prendre des photos et les envoyer par e-mail avec votre smartphone, cliquez ICI - Où envoyer l'e-mail et que mettre en objet.

iOS

1. Balayez votre écran depuis le bas et appuyez sur l'icône Appareil photo.

Si vous n'avez pas l'icône Appareil photo, vous pouvez appuyer sur l'appli Appareil photo dans l'écran d'accueil de votre iPhone.

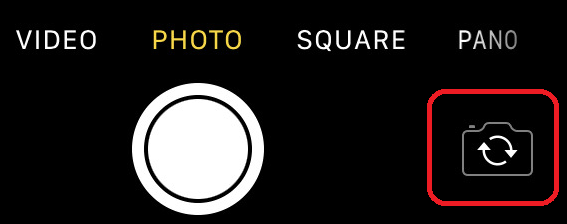

Votre téléphone devrait activer la caméra arrière. S'il active la caméra frontale, touchez le bouton pour la changer.

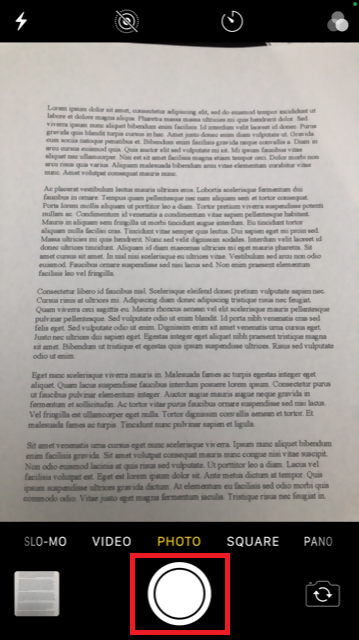

2. Placez votre iPhone au-dessus du document et cadrez la portion ou la page du document que vous souhaitez.

3. Assurez-vous d'avoir une lumière suffisante et uniforme pour n'avoir aucune ombre sur le document. Tenez le téléphone fermement dans vos mains pour éviter de bouger. Appuyz sur le déclencheur pour prendre la photo.

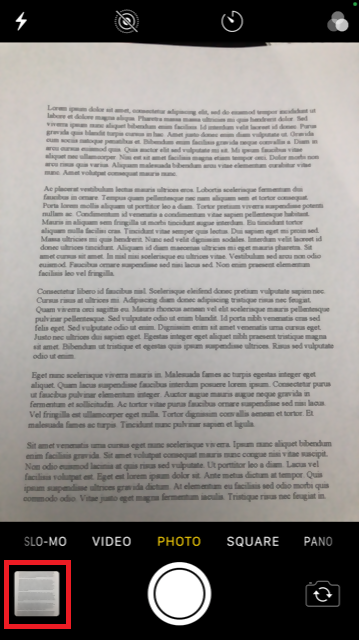

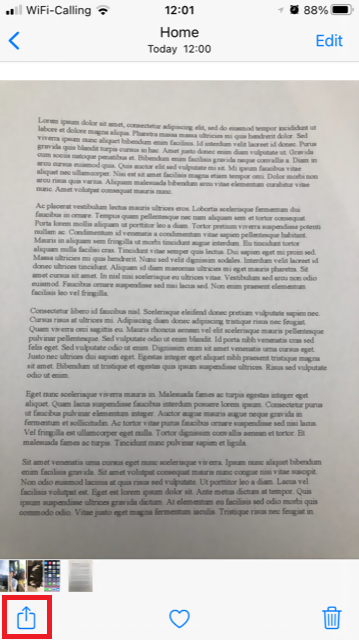

4. Appuyez sur l'image miniature en bas à gauche pour voir la photo que vous venez de prendre.

5. Assurez-vous que l'image est claire et que le document est bien lisible. Vous pouvez élargir l'image et la voir en détails en faisant glisser deux doigts écartés sur la photo.

Si la photo ne présente pas une bonne qualité ou une bonne lumière, veuillez réitérer les étapes précédentes pour en prendre une plus nette.

6. Appuyez sur l'icône de partage en bas à gauche de l'écran.

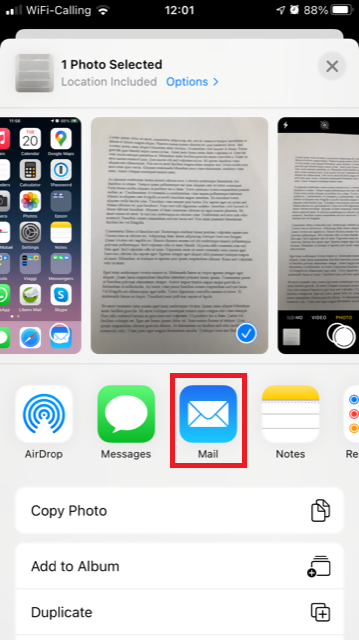

7. Appuyez sur l'icône E-mail.

Remarque : pour envoyer des e-mails votre téléphone doit être configuré pour. Veuillez contacter votre prestataire d'e-mail si vous ne connaissez pas la procédure.

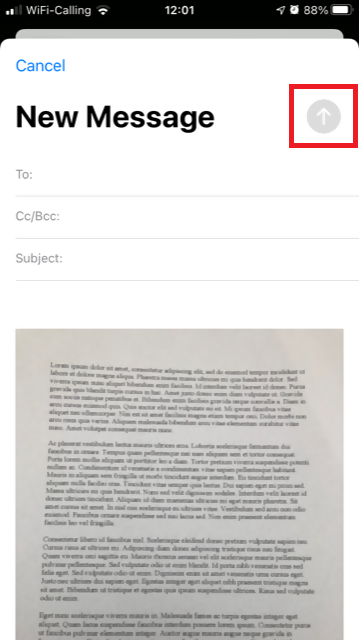

8. Veuillez cliquer ICI pour plus d'informations sur comment remplir les champs À : et Objet : de votre e-mail. Une fois que l'e-mail est prêt, cliquez sur l'icône en flèche en haut à droite pour l'envoyer.

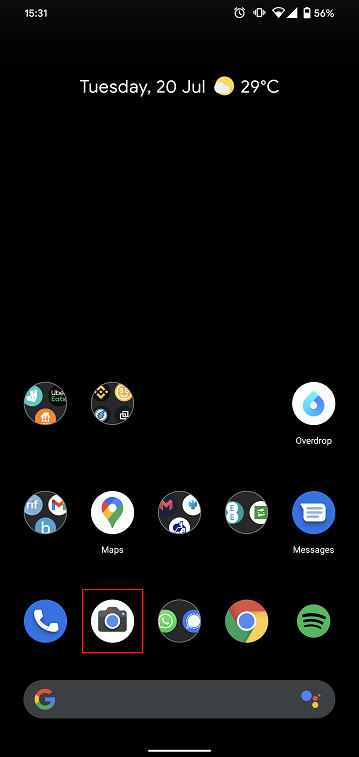

Android

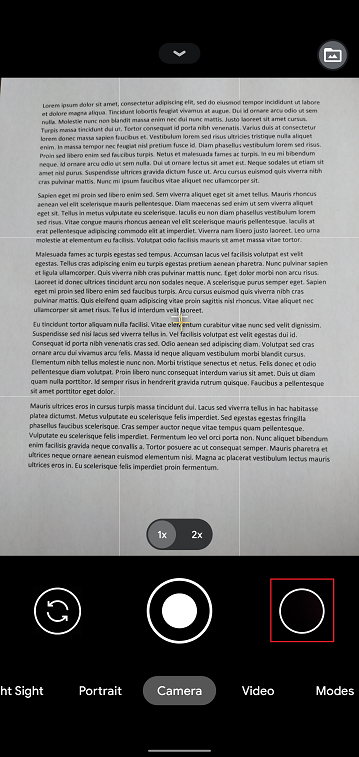

1. Ouvrez la liste d'applications ou ouvrez l'appli Appareil photo. Vous pouvez aussi l'ouvrir depuis l'écran d'accueil. Selon le modèle, le constructeur ou la configuration de votre téléphone, l'appli peut être appelée différemment.

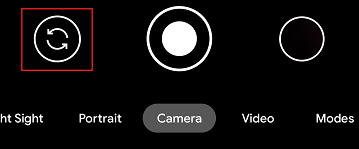

Votre téléphone devrait activer la caméra arrière. S'il active la caméra frontale, touchez le bouton pour la changer.

2. Placez votre Android au-dessus du document et cadrez la portion ou la page du document que vous souhaitez.

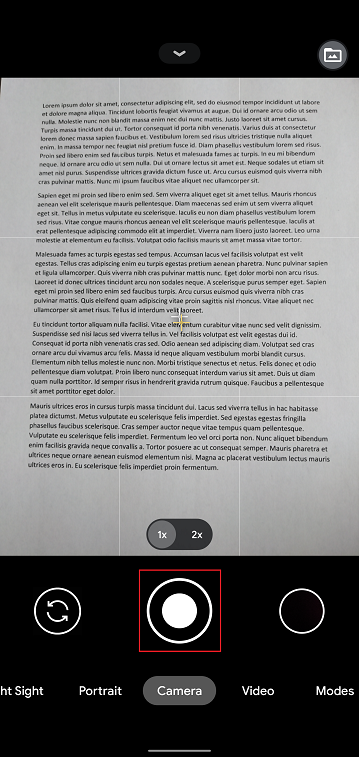

3. Assurez-vous d'avoir une lumière suffisante et uniforme pour n'avoir aucune ombre sur le document. Tenez le téléphone fermement dans vos mains pour éviter de bouger. Appuyz sur le déclencheur pour prendre la photo.

4. Assurez-vous que l'image est claire et que le document est bien lisible. Vous pouvez élargir l'image et la voir en détails en faisant glisser deux doigts écartés sur la photo.

Si la photo ne présente pas une bonne qualité ou une bonne lumière, veuillez réitérer les étapes précédentes pour en prendre une plus nette.

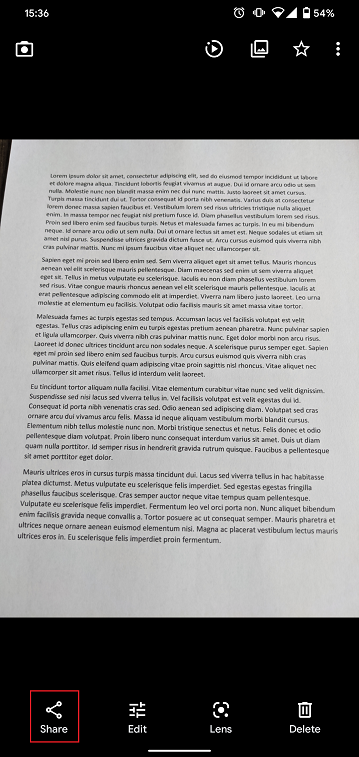

5. Appuyez sur l'icône rond vide en bas à droite de l'écran.

6. Appuyez sur l'icône de partage en bas à gauche de l'écran.

7. Dans le menu de partage qui s'affichera, touchez l'icône e-mail configurée sur votre téléphone. Dans la photo exemple ci-dessous, il s'agit de Gmail mais le nom peut varier selon la configuration.

.png)

Remarque : pour envoyer des e-mails votre téléphone doit être configuré pour. Veuillez contacter votre prestataire d'e-mail si vous ne connaissez pas la procédure.

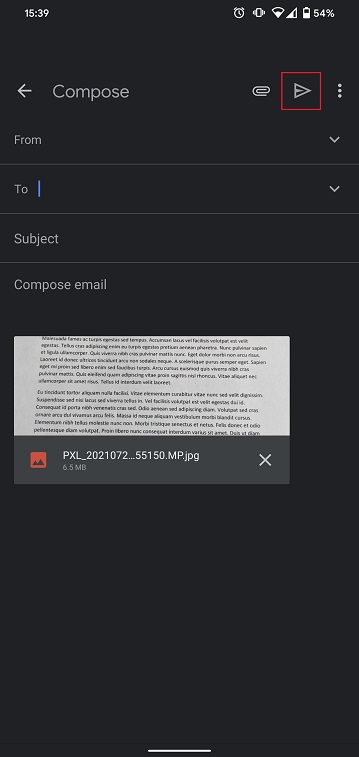

8. Veuillez cliquer ICI pour plus d'informations sur comment remplir les champs À : et Objet : de votre e-mail. Une fois que l'e-mail est prêt, cliquez sur l'icône avion en haut à droite pour l'envoyer.

OÙ ENVOYER L'E-MAIL ET QUE METTRE EN OBJET

L'e-mail doit être créé en respectant les instructions ci-dessous :

1. Dans le champ À : écrivez :

- newaccounts@interactivebrokers.com si vous résidez dans un pays hors-Europe

- newaccounts.uk@interactivebrokers.co.uk si vous résidez dans un pays en Europe

2. Le champ Objet : doit contenir les informations suivantes :

- Votre numéro de compte (le format est généralement le suivant Uxxxxxxx, où les x sont des nombres) ou votre nom d'utilisateur

- Le but de l'envoi du document. Veuillez utiliser les conventions ci-dessous :

- PoRes pour un justificatif d'adresse résidentielle

- PID pour une preuve d'identité

Règle de parasitisme (Free Riding)

Dans un compte au comptant, un investisseur doit payer pour l'achat d'un titre (la transaction doit être réglée) avant de pouvoir vendre ce titre. Si un investisseur achète un titre puis le vend sans le payer en entier avant la date de règlement, il sera vu comme commettant du parasitisme (Free Riding). La mise en place des règles de parasitisme par IBKR utilise une vérification en fin de journée pour voir si une position a été fermée avant sa date de règlement. La vérification de fin de journée d'IBKR considérerait la fermeture d'une position avant la date de règlement comme du parasitisme et placerait le compte en restriction « Paiement en amont » pour les prochains 90 jours.

Exemples de parasitisme considérés comme des violations par Interactive Brokers

Exemple A :

1) À T, le compte a 10,000 $ réglés en espèces

2) À T, le compte achète ABC pour 10,000 $

3) À T+1, le compte vend ABC et achète 10,000 $ de XYZ

4) Le client vend les actions de XYZ sans déposer les fonds suffisants pour payer l'achat de XYZ en entier

Exemple B :

1) À T, le compte a entièrement payé les actions d'ABC et n'a pas d'excédant de trésorerie

2) À T, le compte vend 10,000 $ d'ABC

3) À T, le compte achète 10,000 $ de XYZ

4) À T+1, le compte vend les actions de XYZ sans déposer les fonds suffisants pour pouvoir payer l'achat de XYZ en entier

Le processus de surveillance de fin de séance considérerait ces deux scénarios comme du parasitisme, ce qui entraînerait une restriction sur le compte à l'achat en utilisant la trésorerie réglée uniquement pendant 90 jours. IBKR a mis en place certains contrôles pour éviter le parasitisme. Votre valeur d'espèces totale comprend les fonds réglés et non réglés, et vous pourrez passer un nouvel ordre lorsque vos fonds disponibles (ELV - Marge initiale) sont positifs (étant donné qu'ils représentent vos espèces entièrement réglées après une transaction de clôture). La vérification en temps réel pour les espèces entièrement réglées est effectuée au moment de la vérification de crédit à la saisie d'un nouvel ordre.

Les titulaires de compte souhaitant avoir accès à des fonds non réglés avant le jour de règlement peuvent le faire en demandant un compte de type Marge. Avec un compte Marge, les fonds non réglés peuvent être utilisés à des fins de trading mais ne peuvent pas être transférés avant le règlement. Les titulaires d'un compte au comptant peuvent demander à passer à un compte Marge en :

- Se connectant au Portail Client

- Cliquant sur le menu Utilisateur (icône têt et épaules en haut à droite), puis sur Gérer le compte

- Dans la section Configuration, en cliquant sur l'icône de configuration (roue dentée) pour le Type de compte pour demander à passer de Marge à Comptant.

Remarque

- Les demandes seront vérifiées par les départements de Risque (Risk) et Conformité (Compliance) d'IBKR. L'approbation prend généralement 24 à 48 heures.

- Si vous êtes récemment passé d'un compte Marge à un compte au comptant, les réglementations du marché imposent une période d'attente de 30 jours avant que votre compte ne redevienne admissible à la Marge.

Funds Transfer Restrictions

INTRODUCTION

As part of its anti-money laundering efforts, IBKR implements restrictions on certain client deposits and withdrawals. These restrictions apply to transfers associated with countries considered to have elevated AML risk and consider factors such as the client’s residency, the withdrawal destination and the denomination of the currency being transferred.1 An outline of these restrictions is provided below.

OVERVIEW OF RESTRICTIONS

- Clients residing or maintaining an address in a country designated as having elevated AML risk may not withdraw funds to an account located in another country that has elevated AML risk unless they also maintain an address in that country.

- Clients residing or maintaining an address in a country designated as having elevated AML risk may not deposit funds from an account located in another country having elevated AML risk unless they also maintain an address in that country.

- Clients residing or maintaining an address in a country designated as having elevated AML risk may only withdraw funds to an account from which that client received a first-party deposit.

- Clients may only withdraw funds in their base currency, their home country’s currency or common currencies (e.g. USD, EUR, HKD, AUD, GBP, CHF, CAD, JPY and SGD).

- IBSG clients may only withdraw in SGD, USD, CNH, EUR, GBP and HKD.

- IBKR may restrict the number of banks that a client may send money to, regardless of the domicile of the client or the bank.

- A change to your base currency requires a minimum of 5 days before withdrawal instructions can be entered and a withdrawal request can be processed.

Note that clients who attempt to create an online banking instruction or initiate a deposit or withdrawal which is restricted will be blocked from creating that instruction or initiating that transaction and will be presented with an online error message.

1In determining whether a country is associated with elevated AML risk, consideration is given to information provided by the Financial Action Task Force (FATF), an intergovernmental organization which promotes measures for combating money laundering, terrorist financing and other related threats to the integrity of the international financial system and other public AML indices.

Deposit Funds with IBKR Mobile Check Deposit

US clients using IBKR Mobile with IB Key two-factor authentication can deposit endorsed checks drawn on a US bank into their account from anywhere using Mobile Check Deposit.

Mobile Check Deposit is NOT supported for: IRAs, MMCs, partitioned accounts or Advisor Masters (Advisors cannot deposit into client accounts).

To use Mobile Check Deposit:

- You must be a US client.

- The check must be drawn on a US bank.

- The check must be properly endorsed.

- You must have IBKR Mobile installed on your phone.

- You must have activated IB Key two-factor authentication on the IBKR Mobile app.

- It must not be your first deposit.

To find out more about how to install IBKR Mobile, visit the IBKR Mobile web page.

- Log into IBKR Mobile, and tap the More menu followed by Transfer & Pay.

- From the Transfer & Pay menu tap Deposit Check.

- If prompted, read and accept the disclosure.

- Set up your deposit:

- a. If you hold multiple accounts with IBKR, select the account for the deposit in the Deposit to field.

- b. Enter the amount of the deposit in the Amount field.

- c. Scan the front and back of your check using the camera function on your phone. You may be asked to allow IBKR Mobile to access your camera. Please be sure that you have properly endorsed your check.

- When you are satisfied with your scanned images, tap Deposit Check at the bottom of the screen.

- Validate with IB Key as required.

- Once the deposit has been approved and processed, the funds are deposited into your IBKR account. Funds are generally available to use within six (6) business days after the deposit has been approved.

- Currently available for US clients and for checks drawn on US banks.

- Requires active IB Key protocol for two-factor authentication.

- To find out the daily limit and 30 day limit on check deposits, tap “What is my daily limit?” on the Deposit Check screen.

U.S. Microcap Stock Restrictions

Introduction

To comply with regulations regarding the sale of unregistered securities and to minimize the manual processing associated with trading shares that are not publicly quoted, IBKR imposes certain restrictions on U.S. Microcap Stocks. A list of those restrictions, along with other FAQs relating to this topic are provided below.

Microcap Restrictions

- IBKR will only accept transfers of blocks of U.S. Microcap stocks from Eligible Clients. Eligible Clients include accounts that: (1) maintain equity (pre or post-transfer) of at least $5 million or, clients of financial advisors with aggregate assets under management of at least $20 million; and (2) have less than half of their equity in U.S. Microcap Stocks.

- IBKR will only accept transfers1 of blocks of U.S. Microcap Stocks where the Eligible Client can confirm the shares were purchased on the open market or registered with the SEC;

- IBKR will not accept transfers1 of or opening orders for U.S. Microcap Stocks designated by OTC as Caveat Emptor or Grey Market from any client. Clients with existing positions in these stocks may close the positions;

- IBKR will not accept transfers of U.S. Microcap Stocks to cover a short position established at IBKR;

- Execution-only clients (i.e., execute trades through IBKR, but clear those trades elsewhere) may not trade U.S. Microcap Stocks within their IBKR account. (IBKR may make exceptions for U.S.-registered brokers);

Microcap FAQs

What is a U.S. Microcap Stock?

The term “Microcap Stock” refers to shares (1) traded over the counter or (2) that are listed on Nasdaq and NYSE American that have a market capitalization of between $50 million to $300 million and are trading at or below $5. For purposes of this policy, the term Microcap Stock will include the shares of U.S. public companies which have a market capitalization at or below $50 million, which are sometimes referred to as nanocap stocks or trade on a market generally associated with Microcap Stocks.

To avoid situations where minor, short-term fluctuations in a stock price cause repeated reclassification, any stock classified as U.S. Microcap will remain in that classification until both its market capitalization and share price exceed $300 million and $5, respectively, for a 30 consecutive calendar day period.

As Microcap Stocks are often low-priced, they are commonly referred to as penny stocks. IBKR may make exceptions, including for stocks traded at low prices that recently had a greater market cap. In addition, IBKR will not consider ADRs on non-US companies to be Micro-Cap stocks.

Where do Microcap Stocks trade?

Microcap Stocks typically trade in the OTC market, rather than on a national securities exchange. They are often electronically quoted by market makers on OTC systems such as the OTC Bulletin Board (OTCBB) and the markets administered by the OTC Markets Group (e.g., OTCQX, OTCQB & Pink). Also included in this category are stocks which may not be publicly quoted and which are designated as Caveat Emptor, Other OTC or Grey Market.

In addition, U.S. regulators also consider stocks listed on Nasdaq or NYSE American trading at or below $5 with a market capitalization at or less than $300 million to be Microcap Stocks.

What happens if IBKR receives a transfer from an Eligible Client where one or more of the positions transferred is a Microcap Stock?

If IBKR receives a transfer containing a block of a Microcap stock, IBKR reserves the right to restrict the sale of any Microcap position(s) included in the transfer unless the Eligible Client provides appropriate documentation establishing that the shares were either purchased on the open market (i.e., on a public exchange through another broker) or were registered with the SEC pursuant to an S-1 or similar registration statement.

Eligible Clients can prove that shares were purchased on the open market by providing a brokerage statement or trade confirm from a reputable broker reflecting the purchase of the shares on a public exchange. Eligible Clients can establish that the shares are registered by providing the SEC (Edgar system) File number under which their shares were registered by the company (and any documents necessary to confirm the shares are the ones listed in the registration statement).

NOTE: All customers are free to transfer out any shares we have restricted at any time.

What restrictions will IBKR apply to Prime accounts?

Clients whose activities include Prime services are considered Eligible Clients solely for the purposes of those trades which IBKR has agreed to accept from its executing brokers. However, while Prime accounts may clear U.S. Microcap Stocks at IBKR, those shares will be restricted until such time IBKR confirms that the shares are eligible for re-sale under the procedures discussed above.

To remove the restriction for shares purchased on the open market, please have the executing broker provide a signed letter on company letterhead or an official Account Statement stating that the shares were purchased in the open market. The letter or statement must also include the below required criteria. Alternatively, if the shares were acquired through an offering the letter or statement must provide documents or links to the relevant registration statement and state that the shares were part of it.

Required Broker Letter Criteria:

1) IBKR Account Number

2) IBKR Account Title

3) Trade Date

4) Settlement Date

5) Symbol

6) Side

7) Price

8) Quantity

9) Time of Execution

10) Exchange

11) Must be signed

12) Must be on Firm's official letterhead

To summarize: Sell Long trades will be accepted if the long position is no longer restricted. Sell Short trades will be accepted. Buy Long trades will be accepted and the position will be restricted until Compliance is provided with sufficient information to remove the restriction. Buy Cover trades and intraday round trip trades will not be accepted.

What happens if a stock you purchase gets reclassified as Grey Market or Caveat Emptor?

If you purchase a stock in your IBKR account that at a later date becomes classified as a Caveat Emptor or Grey Market stock, you will be allowed to maintain, close or transfer the position but will not be able to increase your position.

What are some of the reasons why Microcap Stock trading may be restricted in my account?

There are two primary reasons why you might be restricted from trading in a Microcap Stock:

- Potential Affiliation to Issuer: U.S. Securities and Exchange Commission (“SEC”) Rule 144 places certain limitations on trading of stocks (including Microcap Stocks) by an “affiliate” of the issuer. If IBKR observes trading activity or holdings in a Microcap Stock that are close to the trading volume thresholds under Rule 144 (“Rule 144 Thresholds”), IBKR may restrict the customer from trading the Microcap Stock until a compliance review is completed.

- Transfer of Microcap Stock: If the customer has recently transferred a Microcap Stock into their IBKR account, IBKR may restrict the customer from trading in that security until a compliance review is completed.

If one of the above reasons apply, trading will be restricted in the security and a notification will be sent to the customer’s message center in Account Management. This notification will describe the reason for the restriction and the steps the customer must take before IBKR will consider lifting the restriction.

Why does IBKR consider me to be a potential affiliate of a Microcap Stock issuer?

An “affiliate” is a person, such as an executive officer, a director or large shareholder, in a relationship of control with the issuer.

Rule 144 applies to all securities, including Microcap Stocks. However, given the heightened risks associated with trading Microcap Stocks, if a customer’s trading and/or holdings in a Microcap Stock are close to the Rule 144 Thresholds, IBKR will restrict the customer’s trading in the Microcap Stock. This restriction will remain in effect pending a compliance review into the customer’s potential affiliate status.

For the Potential Affiliate review, why do I need to ask for a new review every two weeks?

A customer’s affiliate status may change soon after IBKR completes the above-referenced Potential Affiliate review. As such, IBKR believes it is appropriate to refresh a Potential Affiliate review every two weeks if a customer’s trading activity and/or holdings in the Microcap Stock remain close to the Rule 144 Thresholds.

Where can I find a list of stocks that IBKR has designated as U.S. Microcaps?

A list of stocks designated as U.S. Microcaps by IBKR is available via the following link: www.ibkr.com/download/us_microcaps.csv

Note that this list is updated daily.

Where can I find additional information on Microcap Stocks?

Additional information on Microcap Stocks, including risks associated with such stocks may be found on the SEC website: https://www.sec.gov/reportspubs/investor-publications/investorpubsmicrocapstockhtm.html

-----------------------------------------------------------

1This includes transfers by any method (e.g., ACATS, DWAC, FOP), conversion of Canadian listings to their U.S. equivalent via “Southbound” transfer, transfers to cover existing short positions, IB Prime customers executing with other brokers and clearing to IBKR, etc.

South African Rand (ZAR) - Onshore/Offshore

Explanation of Onshore/Offshore South African Rand (ZAR)

Background

The South African Reserve Bank (SARB) has currency exchange control rules in place for South African residents. A South African resident is a person (i.e. a natural person, body corporate, foundation, trust or partnership) whether of South African or any other nationality who has taken up residence, is domiciled or registered in the Republic of South Africa (RSA). A resident account is also the account of persons resident, domiciled or registered in the Common Monetary Area (CMA). The CMA comprises of the Republic of South Africa, Lesotho, Namibia and Swaziland. There are no exchange control restrictions between the members of the CMA and they form a single exchange control territory.

The rules stipulate that there is a yearly limit placed on the amount of ZAR that can be taken out of the country by South African residents – i.e. taken "Offshore". ZAR that remain in South Africa are deemed “Onshore”.

Each resident can take the following amounts offshore per calendar year:

- ZAR 1 million can be taken offshore as a “Single Discretionary Allowance”

- ZAR 10 million can be taken offshore as an “Foreign Capital Allowance”

Only institutions licensed as “Authorised Dealers” (AD) are able to send ZAR outside of South Africa and so offshore. An AD is responsible for reporting the offshoring of any ZAR to the SARB. As a result, residents sending ZAR offshore must accurately state the purpose for which the ZAR is being sent. Residents must receive approval from an AD before they are able to send any ZAR offshore. Prior to taking ZAR offshore as part of the Foreign Capital Allowance, residents must also have additional clearance from the SA tax authorities.

The full exchange control rulebook from the SARB can be found here: https://www.resbank.co.za/RegulationAndSupervision/FinancialSurveillanceAndExchangeControl/EXCMan/Pages/default.aspx

Current Situation

Our cashiering account is a non-resident account. Therefore, we are permitted to:

- Receive deposits in ZAR from other non-resident accounts.

- Disburse ZAR from our cashiering account to non-resident accounts.

- Receive deposits from accounts of South African residents.

- Disburse ZAR to accounts of South African residents.

Comment effectuer un dépôt de fonds par virement

Pour effectuer un dépôt par virement sur votre compte, vous devrez tout d'abord nous fournir une notification de dépôt par le biais du Portail Client. Une fois connecté au Portail Client, sélectionnez Transfert & Paiement puis Transfert de fonds. De là, vous choisirez le type de transaction « Dépôt » et la méthode par « Virement ».

Vous serez alors invité à entrer vos coordonnées bancaires ainsi que le montant du dépôt, la devise dans laquelle il doit être libellé et l'établissement émetteur. Une fois ces informations saisies, tous les détails dont vous avez besoin (numéro ABA, code BIC Swift et numéro de compte bancaire) vous seront fournis sur un formulaire imprimable que vous pourrez à votre tour transmettre à votre banque afin d'initier le virement.

Veuillez noter que la création d'une notification est indispensable car les informations nécessaires à votre banque pour effectuer un virement de fonds varient selon la devise dans laquelle ce dernier est libellé. De plus, cette notification permet également de s'assurer que les fonds correspondent bien au compte dès leur réception.

Pour toute autre question, veuillez contacter un de nos centres de Service clientèle. Les numéros de téléphone et horaires d'opération peuvent être trouvés sur le lien du site suivant : http://individuals.interactivebrokers.com/en/index.php?f=1560