FAQS: IBIE Account Transfer

This is an important document regarding the proposed transfer of your account from IBUK and IBLLC to IBIE that requires your attention. Please read the entirety of this document ahead of taking any action referred to in the Covering Letter sent to you via email.

Please take time to read these FAQs, which summarise some of the key changes to the regulatory framework which will be brought about by the Proposed Transfer (as described below) and provide answers to some of the more general questions that you may have. The FAQs should be read in conjunction with the Covering Letter. If you require any further information, please get in touch with us using the contact details provided in the Covering Letter.

Discussion:

The FAQs are split into three parts.

- Part A sets out key information in relation to the Proposed Transfer (as described below).

- Part B covers key legal and regulatory topics that arise as a result of the Proposed Transfer (as described below).

- Part C aims to answer any other questions that you may have and provides some further and more practical information in relation to what will and will not be changing following the Proposed Transfer (as described below).

PART A – THE PROPOSED TRANSFER

1. What is the situation currently?

As you will be aware, at present, your relationship with Interactive Brokers is led by our entity based in the United Kingdom, specifically Interactive Brokers (U.K.) Limited (“IBUK”) and the services provided to you are provided by IBUK and, depending on the products you do business in, our US affiliate Interactive Brokers LLC (“IBLLC”).

2. What is Interactive Brokers requesting?

We are inviting all clients domiciled in the European Economic Area (“EEA”) to transfer their accounts to one of our brokers based in Europe.

We propose to transfer the relationship that you currently have with IBUK and IBLLC to Interactive Brokers Ireland Limited (“IBIE”), an Interactive Brokers investment firm located in Ireland. It is our intention that all of your accounts, investments and services currently provided to you by IBUK and IBLLC will instead be singularly provided by IBIE (for convenience we will refer to this as the “Proposed Transfer”).

3. Who is IBIE? What sort of a firm is it?

IBIE is an investment firm regulated by the Central Bank of Ireland and authorised pursuant to the second Markets in Financial Instruments Directive (Directive 2014/65/EU). IBIE is an affiliate of IBUK and IBLLC.

4. What are IBIE’s legal details?

Interactive Brokers Ireland Limited is registered as a private company limited by shares (registration number 657406) and is listed in the Register of Companies maintained by the Irish Companies Registration Office. Its registered address is 10 Earlsfort Terrace, Dublin 2, D02 T380, Ireland. IBIE can be contracted by telephone at 00800-42-276537 or electronically through the IBIE website at www.interactivebrokers.ie.

5. Who regulates IBIE and what are their contact details?

As set out above the Central Bank of Ireland is the competent regulator for IBIE (in the same way that the Financial Conduct Authority is the competent regulator for IBUK). IBIE is included in the Central Bank of Ireland’s register of authorised firms under number 423427. The Central Bank of Ireland’s contact details are set out below:

Location

The Central Bank of Ireland

New Wapping Street

North Wall Quay

Dublin 1

D01 F7X3

Contact Numbers

Phone: +353 (0)1 224 6000

Fax: +353 (0)1 224 5550

Postal Address

Central Bank of Ireland

P.O. Box 559

Dublin 1

Public Helpline

E-mail: enquiries@centralbank.ie

Lo-Call: 1890 777 777

Phone: +353 (0)1 224 5800

6. Where does IBIE fit with respect to the broader Interactive Brokers group?

IBIE is a wholly-owned subsidiary that sits within the broader Interactive Brokers Group.

7. What does the Proposed Transfer mean for me? Will there be any material impacts?

We do not anticipate any material impacts for you as a result of the Proposed Transfer. Nonetheless, it is very important that you read these FAQs carefully and in full and make sure that you understand what the changes are for you.

8. What do I have to do if I want to continue doing business with Interactive Brokers?

If you would like to continue to do business with Interactive Brokers, we require your cooperation and action.

Specifically, we need you to consent and agree to the Customer Agreement and other Documents available under the Important Information section of the Proposed Transfer process and to the regulatory matters outlined in the Covering Letter, the Important Information and Consent sections of the Proposed Transfer process. You can do this by following the instructions in the Covering Letter.

To be clear, you do not have to consent to the Proposed Transfer if you feel that you may be adversely affected by it. You have the option of transferring your positions to another broker or closing your positions and transferring any cash balance to another account.

If you do not take action by December 7, 2022, your account will be restricted from opening new transactions or transferring in new assets. You always have the ability to transfer your account to another broker. If you wish to decline, please follow the instructions in the Covering Letter.

In either case, we ask that you read the entirety of this FAQs and the Covering Letter before deciding to consent to or decline the Proposed Transfer.

9. What happens next?

If you consent to the transfer, please complete all actions detailed in the Covering Letter and we will prepare your account to be transferred to IBIE. Once your account is transferred, IBIE will write to you with further information about your new relationship with them.

PART B – LEGAL AND REGULATORY CHANGES THAT YOU SHOULD BE AWARE OF

1. What terms and conditions will govern my relationship with IBIE following the Proposed Transfer? Are these different to the ones that currently apply?

Trades that you conduct after the Proposed Transfer will be governed by the new Customer Agreement between you and IBIE. A copy of the IBIE Customer Agreement is available in the Important Information section of the Proposed Transfer process.

2. What conduct of business rules (including best execution) will apply to my relationship with IBIE? Are there any material differences that will apply to my relationship with IBIE compared to those that apply to my existing relationship with IBUK?

There are some changes to be aware of, which we explain below.

If you do business with IBUK on a “carried” basis (in other words, you trade index options, futures and futures options and IBUK carries your account and custodies your assets) then the Financial Conduct Authority’s conduct of business rules currently apply to you. These rules are based heavily on the recast Markets in Financial Instruments Directive, the Markets in Financial Regulation and various delegated directives and regulations (collectively, “MiFID”). In relation to best execution, where it applies, IBUK must take all sufficient steps to achieve the best possible result for you when we execute your order.

If you currently do business with IBUK on an “introduced” basis (in other words, you trade products outside of those mentioned in the previous paragraph and you have a relationship with both IBUK and its US affiliate, IBLLC) a mix of conduct of business rules will currently apply to you. For instance, with respect to the introduction of your business to IBLLC, the Financial Conduct Authority’s conduct of business rules will apply (see above in relation to these). Once introduced to IBLLC, the relevant U.S. Securities and Exchange Commission and U.S. Commodity Futures Trading Commission rules and regulations (among others) will apply to IBLLC’s role (including its obligations in relation to best execution and custody).

Please note that it is of course possible that your business is split across these two scenarios (in other words some of your business is conducted on a “carried” basis while some of it is conducted on an “introduced” basis).

Going forward, the distinction between “carried” and “introduced” business will no longer apply and in each case set out above, Irish conduct of business rules will exclusively apply to your relationship with IBIE. Similar to the UK Financial Conduct Authority’s rules, the Irish conduct of business rules are based on MiFID and IBIE’s obligations in relation to best execution will largely mirror those that currently apply to IBUK.

In our view, while the rules that apply to our relationship will change, we do not consider such changes to be material or to result in a lesser degree of protection being afforded to you.

3. How will my investments that I custody with IBIE be held from a legal/regulatory perspective? Are there any material differences that will apply to my relationship with IBIE compared to those that apply to my existing relationship with IBUK?

The rules that currently apply depends on the sort of business that you presently have with IBUK (please see the response to Question B2 above). Where you conduct “carried” business with IBUK, the Financial Conduct Authority’s client asset (or “CASS”) rules will apply. These rules are based heavily on MiFID. Where you conduct “introduced” business with IBUK and IBLLC, the US custody rules will apply to your custody assets.

Going forward, as set out above, the distinction between “carried” and “introduced” business will no longer apply and in each case set out above, Irish custody rules will exclusively apply to your relationship with IBIE. Like the UK Financial Conduct Authority’s rules, the Irish conduct of business rules are based on MiFID. Please consult the Client Assets Key Information Document provided in the Important Information section in relation to the Irish custody regime.

4. How am I protected against loss? Are there any material differences that will apply to my relationship with IBIE compared to those that apply to my existing relationship with IBUK?

Currently, your eligible assets are protected from loss either under the US Securities Investor Protection Corporation at an amount of up to USD 500,000 (subject to a cash sublimit of USD 250,000) or the UK Financial Services Compensation Scheme at an amount up to GBP 50,000 (which regime applies depends on the relevant segment of your IBUK account, as explained in the response to Question B2 above). After the Proposed Transfer, the Irish Investor Compensation Scheme, which is administered by The Investor Compensation Company DAC, may protect your assets from loss should IBIE default and be unable to meet its obligations to you.

Ireland’s compensation scheme is similar to the compensation scheme you have access to in the UK, albeit with a lower limit. The purpose of the Irish Investor Compensation Scheme is to pay compensation to you (subject to certain limits) if you have invested money or investment instruments in either of the following cases:

- A firm goes out of business and cannot return your investments or money; and

- A Central Bank of Ireland determination or a court ruling has been made under the Investor Compensation Act 1998.

The Investor Compensation Company DAC (ICCL) administers the scheme. IBIE will be a member of the scheme.

The scheme covers investment products including:

- Public and private company shares

- Units in collective investment schemes

- Life insurance policies (including unit-linked funds)

- Non-life insurance policies

- Tracker bonds

- Futures and options

Usually, you can only make a claim after a firm goes out of business and its assets have been liquidated and distributed to those who are owed money. Please check the details of the schemes for any limits that apply – not all losses will be covered as there are maximum levels of compensation. The ICCL will pay you compensation for 90% of the amount you have lost, up to a maximum of €20,000.

5. How do I make a complaint to IBIE? Are there any material differences that will apply to my relationship with IBIE compared to those that apply to my existing relationship with IBUK? What if my complaint relates to something that happened while I was a customer of IBUK?

The new Customer Agreement sets out how to lodge a complaint with IBIE. The complaints handling procedures are materially similar to those that apply to your existing relationship with IBUK. If the substance of your complaint relates to something that happened prior to the Proposed Transfer, then you should address your complaint to IBUK. Its current contact information will stay the same and can be found at interactivebrokers.co.uk should you need to contact IBUK.

6. After the Proposed Transfer, will I still have access to the Financial Ombudsman Service?

In case of complaint, investors should follow the complaints procedure as referred to in the Customer Agreement. Once your account is transferred to IBIE, the UK Financial Ombudsman Service will cease to have jurisdiction over any complaints that you may have in respect of IBUK. However, please be aware that Ireland has a dispute resolution scheme in the form of the Financial Services and Pensions Ombudsman (“FSPO”). The FSPO is a free and independent statutory dispute resolution scheme for financial services. You may be eligible to make a complaint to the FSPO if you are an “eligible complainant”. Details of who are “eligible complainants” can be found on www.fspo.ie. The FSPO can be contacted at:

Postal Address

Financial Services and Pensions Ombudsman

Lincoln House,

Lincoln Place

Dublin 2

D02 VH29

Telephone

+353 (0)1 567 7000

Email

Info@fspo.ie

7. How will my personal data be processed and protected? Are there any material differences that will apply to my relationship with IBIE compared to those that apply to my existing relationship with IBUK in this context?

Your data will be processed and protected in accordance with the Interactive Brokers Group Privacy Policy which can be found at: https://www.interactivebrokers.com/en/index.php?f=305. There will be no material change.

PART C – OTHER PRACTICAL QUESTIONS AND NEXT STEPS

1. Who should I contact before the Proposed Transfer takes place and after the Proposed Transfer if I have any questions in the ordinary course?

Generally speaking, you should contact IBUK with any questions that you may have prior to the Proposed Transfer, and you should contact IBIE with any questions that you may have following the Proposed Transfer taking place. Regardless of who you contact at Interactive Brokers, we will ensure your query is promptly dealt with and we will help you to connect with the right person or department.

2. Will the range of products offered be the same?

Our current expectation is that the same range of products will be offered by IBIE as are offered by IBUK.

There might be a restriction on Foreign Exchange transactions that would create a negative balance or would increase a preexisting negative balance in either component currency. However, the same currency pairs can be traded as Forex CFD. Contracts For Difference are complex instruments, and we invite you to carefully review the CFD risk warnings before trading these instruments following the transfer of your account.

Please note that IBIE offers financing for securities and commodities trades but cannot support withdrawals of borrowed funds. You will be free to withdraw any free cash not needed to support your open positions. If you would like to withdraw additional funds, you can sell positions and withdraw the proceeds.

In limited instances where clients hold restricted products, clients may transfer and maintain or close such positions but won’t be allowed to increase the position.

3. I currently trade OTC derivatives with IBUK – what will happen to my open positions?

Your open positions will be transferred to IBIE and you will face IBIE rather than IBUK. You will no longer have any legal relationship with IBUK in relation to those positions. We will separately provide you with an updated Key Investor Information Document (please follow the link to the PRIIPs KID landing page in the Covering Letter).

4. What happens to any security I have granted to IBUK/IBLLC as part of a margin loan?

If you have granted security or collateral to IBUK/IBLLC this will transfer to IBIE upon the Proposed Transfer taking place.

We do not anticipate you needing to take any steps to reflect the change in beneficiary, although we may need to take some administrative steps of our own to update security registers with the change in details. This should, however, not affect our priority or otherwise affect the date from which the security is valid.

5. Will I have access to the same trading platform or be subject to any software changes following the transfer of my account?

The transfer of your account will have no impact upon the software you use to trade or administer your account. The technology will remain the same as it is today.

6. Will all account balances be transferred at the same time?

All balances, with the exception of accruals (e.g., interest, dividends) will be transferred at the same time. Once accruals have been posted to cash, they will automatically be swept to the transferred account.

7. What will happen to my current account following the transfer of my account?

Once all accruals have been swept, your current account will be closed and inaccessible for trading purposes. You will still be able to access this closed account via the Client Portal for purposes of viewing and printing archived activity and tax statements.

8. Will IBKR’s commissions and fees change when my account is transferred?

No. IBKR commissions and fees do not vary by the broker your account is maintained with.

9. Will my trading permissions change when my account is transferred?

No. Your trading permissions will not change when your account is transferred.

10. Will open orders (e.g., Good-til-Canceled) be carried over when my account is transferred?

Open orders will not be carried over to the new account, and we recommend that clients review their orders immediately following the transfer of their account to ensure that the open orders are consistent with their trading intentions.

11. Will I be subject to the U.S. Pattern Day Trading Rule if my account is transferred?

Accounts maintained with IBUK are subject to the U.S. Pattern Day Trading (PDT) rule as the accounts are introduced to and carried by IBLLC, a U.S. broker. The PDT rules restricts accounts with equity below USD 25,000 to no more than 3 Day Trades within any 5-business day period.

As accounts transferred to IBIE will not be introduced to IBLLC, they will not be subject to the PDT rule.

12. Will I receive a single, combined annual activity statement at year end?

No. You will receive an annual statement of your existing account which will cover the period starting 1 January 2022 through the date your account was transferred and a second annual statement for your new account which will cover the period starting from the transfer date through the end of the year.

13. Will the current cost basis of positions be carried over when my account is transferred?

Yes, the transfer of your account will have no impact upon the cost basis of your positions.

14. Will the transferred account retain the same configuration as the current account?

The configuration of the account following transfer will match that of the current account to the extent permissible by regulation. This includes attributes such as margin capability, market data, additional users, and alerts.

15. Will my login credentials change?

No. Your username, password, and any 2-factor authentication process in place for your existing account will remain active following transfer. You will, however, be assigned a new account ID for your transferred account.

Preguntas frecuentes: el Brexit y la migración de cuentas

INTRODUCCIÓN

Interactive Brokers Group ('IB') y su filial en el Reino Unido, Interactive Brokers (U.K.) Limited ('IBUK'), han estado realizando planes para el fin del período de transición del Brexit, actualmente programado para el 31 de diciembre de 2020, y hemos estado preparando acuerdos alternativos para nuestros clientes europeos. Nuestra prioridad es asegurar una transición sin problemas, y la continuación de la prestación de servicios de corretaje a nuestros clientes con mínimas interrupciones y mínimos cambios. Los clientes que se vean afectados por este evento recibirán notificaciones en donde se detallen los cambios y los cronogramas. A continuación se incluye una lista con preguntas frecuentes respecto de la migración de cuentas propuesta de IBUK a uno de nuestros otros brókeres europeos.

Preguntas frecuentes

P: ¿Qué acciones está tomando IBKR para asegurar la continuidad de los servicios de corretaje cuando comience la transición hacia el Brexit el 1 de enero de 2021?

R: En 2018 IBKR constituyó Interactive Brokers Luxembourg SARL ('IBLUX'), la cual recibió autorización normativa en noviembre de 2019. Además, nos encontramos en el proceso de la creación de dos brókeres adicionales con base en la Unión Europea: Interactive Brokers Ireland Limited ('IBIE') e Interactive Brokers Central Europe Befektetési ZRt ('IBCE').

Nuestra intención es migrar a todos los clientes afectados por el Brexit a uno de estos tres brókeres con base en la Unión Europea (los 'brókeres de la UE') antes del 31 de diciembre de 2020. La migración a IBIE e IBCE está condicionada a la obtención de la autorización regulatoria de la autoridad nacional competente correspondiente.

P: ¿A cuál de las cuentas de bróker de IBKR se migrará mi cuenta?

R: La decisión final respecto de cuáles serán las cuentas que se migrarán a IBLUX, IBIE o IBCE no se ha tomado aún. Estimamos que la mayoría de nuestros clientes con base en Europa Occidental se migrarán a IBIE, los clientes con base en Europa Central y del Este a IBCE, y un grupo selecto de clientes a IBLUX. Otros de los factores que se tendrán en cuenta son el tipo de cuenta y las posiciones de los clientes.

Todos los clientes recibirán una comunicación en donde se especificará el bróker que se ha programado para su migración antes del envío de la solicitud de migración.

P: ¿Cuáles son los clientes que se ven afectados por este plan de migración?

R: Los clientes afectados incluyen las personas residentes en la Unión Europea o cuentas de entidades constituidas dentro de un país de la Unión Europea. La mayoría de estas cuentas reciben actualmente servicios de Interactive Brokers (U.K.) Limited ('IBUK').

P: ¿Cómo se presta el consentimiento?

R: Recibirá un correo electrónico en donde se le solicitará que inicie sesión en Client Portal una vez que estemos listos para migrar su cuenta. Una vez que inicie sesión, se le proporcionarán las declaraciones y los acuerdos de cliente necesarios respecto de los cuales puede prestar su consentimiento de forma electrónica. Los clientes que no respondan al correo electrónico inicial recibirán una serie de correos electrónicos recordatorios.

P: ¿Qué sucede si no hago nada?

R: En caso de no responder a nuestra solicitud de proporcionar su consentimiento, su cuenta se verá condicionada a las mismas restricciones de negociación y transferencia que se aplicarían si no hubiera autorizado la transferencia. Su cuenta permanecerá condicionada a los términos y condiciones de su acuerdo actual (lo que incluye las comisiones y las políticas de margen) hasta que se haya migrado al bróker europeo designado, se haya transferido a un bróker fuera de IBKR, o se haya cerrado.

P: ¿Qué sucede si no presto mi consentimiento para la transferencia?

R: En caso de no prestar consentimiento para la transferencia de su cuenta al bróker de la UE designado, su cuenta podrá quedar restringida para la apertura de nuevas transacciones o para la transferencia de fondos y/o posiciones adicionales. Estas restricciones no le permitirán transferir su cuenta fuera de IBKR.

P: ¿Cambiarán mis credenciales para el inicio de sesión?

R: No. Su nombre de usuario, contraseña y proceso de autenticación en dos factores existentes para su cuenta seguirán activos luego de la migración. Sin embargo, se le asignará un nuevo id. de cuenta para su cuenta migrada.

P: ¿Tendré acceso a la misma plataforma de negociación o quedaré condicionado a cambios en el software luego de la migración?

R: La migración no tendrá un impacto sobre el software que utiliza para negociar o administrar su cuenta. La tecnología seguirá siendo la que usa hoy en día.

P: ¿Se transferirán todos los saldos en las cuentas al mismo tiempo?

R: Todos los saldos, con la excepción de los devengados (p. ej., intereses y dividendos) se transferirán al mismo tiempo. Los devengados se transferirán una vez realizado el efectivo. En el caso de los intereses, los devengados normalmente se revierten y el efectivo puede registrarse dentro de la primera semana del mes luego del devengo. En el caso de los dividendos, el devengo se revierte y el efectivo de compensación se registra en la fecha en la que el emisor paga el dividendo.

P: ¿Qué sucederá en mi cuenta corriente luego de la migración?

R: Su cuenta corriente se cerrará una vez que todos los devengos se hayan registrado en efectivo y transferido a la cuenta migrada. Una vez cerrada, no se podrá acceder para fines de negociación. Sin embargo, quedará accesible mediante un selector de cuenta de Client Portal a los fines de visualizar e imprimir extractos históricos.

P: ¿Cambiarán las comisiones y tarifas de IBKR cuando se migre mi cuenta?

R: No. Las comisiones y tarifas de IBKR no varían de acuerdo al bróker con el cual se mantiene su cuenta.

P: ¿Cambiarán mis permisos de negociación cuando se migre mi cuenta?

R: Sus permisos de negociación permanecerán inalterados, excepto por las cuentas migradas a las cuentas de IBLUX, las cuales quedarán restringidas para la negociación de fórex apalancados debido a restricciones regulatorias. Si bien no anticipamos restricciones similares aplicables a las cuentas de IBIE e IBCE, le notificaremos en caso de que surjan cambios antes de que le solicitemos su consentimiento para migrar las cuentas.

P: ¿Se transferirán las órdenes abiertas (p. ej., Good-til-Canceled) cuando se migre mi cuenta?

R: Las órdenes abiertas se transferirán a la nueva cuenta; sin embargo, le recomendamos a nuestros clientes que revisen sus órdenes inmediatamente luego de la migración para asegurarse de que las órdenes abiertas coincidan con sus intenciones de negociación.

P: ¿Estaré condicionado por la regla de negociación de patrón diario de EE. UU. una vez que se migre mi cuenta?

R: Las cuentas que se mantengan con IBUK están condicionadas a la regla de negociación de patrón diario de EE. UU. (PDT) debido a que IBL, un bróker estadounidense, es el que introduce y transfiere las cuentas. La regla PDT restringe las cuentas con patrimonios inferiores a 25,000 USD a no más de 3 negociaciones por día dentro de cualquier periodo de 5 días hábiles.

Debido a que IBL no introducirá las cuentas migradas a IBLUX, IBIE o IBCE, no quedarán condicionadas a la regla PDT.

P: ¿Recibiré un único extracto de actividad anual combinado al finalizar el año?

R: No. Recibirá un extracto anual para su cuenta existente que cubrirá el periodo comprendido entre el 1 de enero de 2020 hasta la fecha de migración, y un segundo extracto anual para su nueva cuenta, el cual cubrirá el periodo comprendido entre la fecha de migración hasta el 31 de diciembre de 2020.

P: ¿Se transferirá la base de coste actual de las posiciones cuando se migre mi cuenta?

R: Sí, esta migración no tendrá un impacto sobre la base del coste de sus posiciones.

P: ¿Retendrá la cuenta migrada la misma configuración que la cuenta actual?

R: La configuración de la cuenta luego de la migración coincidirá con la cuenta actual, dentro del alcance permitido por las leyes. Esto incluye atributos como la capacidad de margen, datos de mercado, usuarios adicionales y alertas. En ciertas instancias, una cuenta podrá migrarse a una jurisdicción en donde no pueda ofrecerse el alcance completo de la elegibilidad del producto. Los clientes que mantengan productos restringidos pueden migrarse y mantenerse, o pueden cerrar estas posiciones, pero no se les permitirá aumentar la posición.

P: ¿Qué sucede si IBKR no recibe las aprobaciones normativas necesarias para migrar las cuentas al 31 de diciembre de 2020?

R: Mientras esté aprobado, IBLUX se encuentra condicionado a las limitaciones del tamaño permitido de sus negocios, y las licencias para IBIE o IBCE son necesarias para completar la migración antes del 31 de diciembre de 2020. En caso de que la decisión sea que ninguna de las dos reciba la licencia a tiempo, se contactará a los clientes para explicarles cómo se manejará su cuenta al finalizar el período de transición del Brexit.

P: ¿Puedo continuar tratando las reclamaciones con el servicio del ombudsman financiero del Reino Unido luego de la migración?

R: Los clientes de IBUK son elegibles para presentar reclamaciones no resultas por IBUK para su satisfacción, tratadas por el servicio del ombudsman financiero del Reino Unido. Una vez que su cuenta se haya migrado a IBLUX, IBIE o IBCE, el servicio del ombudsman financiero del Reino Unido ya no se aplicará, y le proporcionaremos la información respecto de todo servicio que lo reemplace. Deberá tener en cuenta que la migración no afectará nuestro procesamiento interno de reclamaciones.

P: ¿Cómo afectará la migración a la protección de datos?

R: La migración de su cuenta de IBUK a IBLUX, IBIE o IBCE no afectará el modo en el que protegemos sus datos personales, de conformidad con las leyes de protección de datos. IBLUX, IBIE e IBCE asumirán, cada uno, la responsabilidad de la protección de datos, y continuarán cumpliendo nuestros altos estándares existentes para la protección de sus datos personales.

P: ¿Cómo se verá afectada la protección de mi cuenta?

R: La protección de los seguros disponibles para nuestros clientes en el caso de incumplimiento por parte del bróker es normalmente menos favorable en la UE en comparación con el Reino Unido o EE. UU..

Actualmente, siempre que se cumplan los requisitos de elegibilidad, los clientes de IBUK pueden obtener protección con relación a los servicios de inversiones de conformidad con el esquema de compensación de servicios financieros del Reino Unido (UK Financial Services Compensation Scheme, UK FSCS) por un monto de hasta £50,000. Debido a que los clientes de IBUK son transferidos por nuestro bróker estadounidense, IBL, el segmento de valores de su cuenta podrá ser elegible para el seguro que proporciona la Securities Investor Protection Corporation (SIPC) por un monto de hasta 500,000 USD (condicionado a un sublímite de efectivo de 250,000 USD).

Bajo los brókeres en la UE, IBLUX, IBIE e IBCE, los reclamantes elegibles pueden tener derecho a reclamar una compensación por hasta un máximo de 20,000 EUR. Se proporcionará más información sobre el esquema aplicable, la cobertura y la elegibilidad de las reclamaciones junto con nuestra solicitud de transferencia.

De acuerdo con la capitalización general de Interactive Brokers Group de 8.25 mil millones USD, junto con las políticas de margen prudentes, implementadas en todos nuestros brókeres, las cuales incluyen verificaciones de crédito previas a la aceptación de órdenes y la liquidación automática de cuentas que no cumplen con los requisitos de margen, creemos que esta migración no tendrá un impacto sobre la seguridad y solidez en general de los activos de nuestros clientes.

Normal 0 false false false EN-US X-NONE X-NONE -->

Solicitud de información para la debida diligencia

El propósito de estas preguntas frecuentes es que sirvan como directrices para responder preguntas de los clientes relacionadas con comunicaciones recientes que se hayan enviado a un gran número de titulares de cuentas de IBKR, y en donde se solicite información específica. En caso de tener otras inquietudes que no se hayan contemplado en esta guía, contacte con el departamento de Debida Diligencia Mejorada (EDD).

EDD Requests for Information (RFI)

These FAQs are meant to serve as guidelines for answering customer questions with regard to recent communications that have been sent to a large number of IBKR account holders, requesting specific information. If there are further questions not addressed in this guide, please contact the EDD department.

Shareholders Rights Directive II

On 3 September 2020, a new European Directive, the Shareholders Rights Directive II ("SRD II"), will enter into force introducing important regulatory changes for intermediaries. SRD II aims to encourage long-term shareholder engagement in European shares by introducing new requirements, including:

- Obligations for all intermediaries in the chain of custody to provide shareholders information to issuers on demand and no later than the business day immediately following the date of receipt of the request;

- Requirements for intermediaries to make available meeting announcements or any other information which an issuer is required to provide to shareholders to enable a shareholder to exercise its rights

- Requirements for intermediaries to facilitate the ability of shareholders to participate in meetings by passing on a shareholder's participation instructions (for example a vote or request to attend the meeting), without delay.

Note that the Directive applies to any intermediary, whether based in the EEA or not. Accordingly, IBKR may in the future forward any request to provide shareholders information that IBKR may receive from issuers (or other appointed entities) whose share is owned through the IBKR accounts of an intermediary or their clients.

Upon receipt of these requests, intermediaries will be required to provide shareholders information directly to the issuers no later than the business day immediately following the date of receipt of the request.

Information to Disclose

- Full name;

- Contact details (address, email address);

- Unique identifiers;

- Number of shares held;

- Category/classes of shares held (Only if explicitly requested);

- Dates from which the shares are held (Only if explicitly requested);

- Depository location;

- Vote-eligible shares.

Requests Thresholds

Member states can establish that the right of the issuer to obtain the shareholders information is only effective with regard to holding of a minimum percentage of voting rights, which where set cannot exceed 0.5%.

Requests Handling

IBKR will send these requests in a standardised electronic format. Shareholders information shall be provided directly to the issuer (or other third party entity appointed) in the format prescribed by SRD II. We recommend that intermediaries review the Commission Implementing Regulation (EU) 2018 1212, which details the regulatory formats.

IBKR has appointed a third party provider, Mediant, to facilitate the requests handling. To use their services, they can be contacted directly at SRDTabulations@mediantonline.com.

Alternatively, intermediaries should ensure that they have alternative ways to reply to these requests for information after 3 September 2020.

SFTR: Reporting to Trade Repository Obligations and Interactive Brokers Delegated Service to help meet your obligations

Background: Securities Financing Transactions Regulation (“SFTR”) is a European regulation aimed at mitigating the risk of shadow banking. SFT's have been identified as being one of the central causes of the financial crisis and during and post crisis, regulators have struggled with anticipating the risks associated with securities financing. This led to the introduction of a reporting requirement for these SFTs.

Transactions that are reportable under SFTR: Repurchase agreements (repos), stock loans, margin loans, sell/buy-back transactions and collateral management transactions.

Whom do SFTR reporting obligations apply to: Reporting obligations normally apply to all clients established in the EU with the exception of natural persons. They apply to:

- Financial counterparties ("FC"): include investment firms, credit institutions, insurance and reinsurance undertakings, UCITS and UCITS management companies, Alternative Investment Fund managed by an AIFM authorised under the Alternative Investment Fund Managers Directive ("AIFMD"), institutions for occupational retirement provision, central counterparties and central securities depositories.

- Non-Financial Counterparty ("NFC"): Undertakings established in the Union or in a third country that do not fall under the definition of financial counterparty.

- Small Non- Financial Counterparty ("NFC-"): A small non-financial counterparty is one which does not exceed the limits of at least two of three criteria: a balance sheet total of EUR 20m, net turnover of EUR 40m, and average number of 250 employees during the financial year. Under SFTR, small NFC's reporting obligations are automatically delegated to the financial counterparty with which they execute an SFT.

What must be reported?

The types of SFTs in scope of the requirements include:

Transaction level reporting:

- Securities and commodities lending / borrowing transactions

- Buy-sell backs / sell-buy backs

- Repo transactions

Position Level reporting:

- Margin lending

In-scope entities will be required to report details of an SFT which is in scope if that SFT:

- is concluded after the date on which the Regulatory Technical Standards apply to the entity

- has a remaining maturity of over 180 days on the date on which the RTS apply to the entity

- is an open / rolling transaction that has been outstanding for more than 180 days on the date on which the RTS apply to the entity

When must it be reported?

SFTR is a two-sided reporting requirement, with both collateral provider (borrower) and collateral receiver (lender) required to report their side of the SFT to an approved Trade Repository on trade date +1 (T+1).

All new SFTs, modifications of open SFT’s and terminations of existing SFTs must be reported daily. Collateral is reported on T+1 or value date +1 (S+1) dependent on the method of collateralisation used.

What do reports include?

Reporting will be done using a combination of 153 fields, depending on product and report type.

- 18 counterparty data fields - which includes information about the counterparty such as LEI and country of legal residence.

- 99 Transaction fields – which includes the loan and collateral data information on the type of SFT which has been involved in the transaction

- 20 Margin fields – which includes information on margin such as the portfolio code and currency.

- 18 Reuse fields – which includes cash reinvestment and funding source data

What must match between reports?

The SFTR reporting format includes 153 reportable fields, some of which must match between reports of the two counterparties. There will be two phases of the trade repositories’ reconciliation process, with the first phase consisting of 62 matching fields which are required for the initial SFTR implementation. A second phase, starting 2 years after the start of the reporting obligation, will contain another 34 fields which are required to match, bringing the total number of matching fields to 96.

In this context, it is particularly important that the globally unique transaction identifier - a UTI, be used and shared between the parties to the trade. The parties should agree who is to generate the UTI. If no such agreement is in place, the regulation describes a waterfall model for who would be the generating party. The generating party is obligated to share the UTI with the counterpart in an electronic format in a timely manner for both parties to be able to fulfil their T+1 reporting obligation.

INTERACTIVE BROKERS DELEGATED REPORTING SERVICE TO HELP MEET YOUR REPORTING OBLIGATIONS

FCs, NFCs and NFC-s must report details of their transactions to authorised Trade Repositories. This obligation can be discharged directly through a Trade Repository, or by delegating the operational aspects of reporting to the counterparty or a third party (who submits reports on their behalf).

As mentioned above, when executing an SFT with an FC, an NFC- does not have to submit relevant reports, as these are submitted by the FC on the NFC-‘s behalf.

However, NFC-s who do not execute SFTs with an FC are required to submit reports.

Depending on the different setups available, Interactive Brokers clients’ may not be executing an SFT with an FC, and therefore Interactive Brokers offers a delegated reporting service, to ensure its clients can report all SFTs they execute.

As mentioned above, SFTR reports submitted by the two counterparties of an SFT must contain the same UTI. To ensure this requirement is satisfied, Interactive Brokers suggests that all of its clients in scope delegate reporting to Interactive Brokers.

Interactive Brokers will take care of generating matching UTIs when submitting its own reports and those of its clients on whose behalf it submits reports.

Validating Explicit Permissions - The European Securities and Markets Authority (ESMA) have introduced a mandate whereby trade repositories need to confirm a delegated reporting agreement is in place between the two parties before accepting and sending on any reports to the regulator. Due to this, the Trade Repository that Interactive Brokers works with - Depository Trust and Clearing Corporation ("DTCC"), has introduced a process to collect this information. As a client of Interactive Brokers, if you opt for delegated reporting, this mandate will apply.

DTCC will collect this information by sending clients an email asking for confirmation from the client that they have delegated their SFTR reporting to Interactive Brokers. – This will be a one-time process for each client. Once confirmed, DTCC will accept the reports and send them onto the regulator.

Securities Financing Transactions: Currently, Interactive Brokers clients can execute two types of SFTs: margin lending and stock loans. SFTR also requires reporting information on funding sources and collateral reuse.

Trade repository Interactive Brokers use: Interactive Brokers (U.K.) Limited will use the services of Depository Trust and Clearing Corporation ("DTCC") Trade Repository.

Timetable to report to Trade repositories: The reporting start date is 13 July 2020:

July 2020: Report Phase 1 – July 13 2020 reporting go-live for banks, investment firms & Credit Institutions and CCPs & CSDs

Oct 2020: Report Phase 2 - Insurance, UCITS, AIF & Pensions

Jan 2021: Report phase 3 - Reporting go-live for Non-Financial Companies

THIS INFORMATION IS GUIDANCE FOR INTERACTIVE BROKERS CLEARED CUSTOMERS ONLY.

NOTE: THE INFORMATION ABOVE IS NOT INTENDED TO BE A COMPREHENSIVE OR EXHAUSTIVE NOR A DEFINITIVE INTERPRETATION OF THE REGULATION, BUT A SUMMARY OF ESMA'S SFTR REGULATION AND RESULTING TRADE REPOSITORY REPORTING OBLIGATIONS

IBKR Australia Short Position Reporting

Introduction

You can request IBKR Australia perform your Australian short position reporting obligations on your behalf.

What is a short position?

A short position arises where the quantity of an eligible product that you hold is less than the quantity of the eligible product that you have an obligation to deliver, such as when you engaged in short selling an ASX-listed security and borrowed securities from IBKR to cover your delivery obligation.

When do I have a reporting obligation?

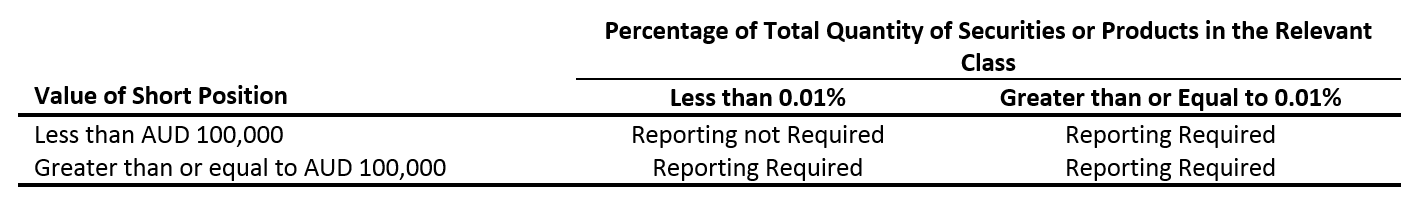

Short sellers have an obligation to report certain short positions to the Australian Securities & Investments Commission (ASIC). Reporting on short positions that are below the thresholds set by ASIC is optional. A short position does not need to be reported to ASIC when:

- The value of the position is AUD 100,000 or less; and

- The position is 0.01% or less of the total quantity of securities or products on issue for that security or product.

Otherwise, the short position must be reported.

The following table provides a convenient summary of when a short position must be reported (“Reportable Short Position”):

What you need to know about short position reporting:

It is important that any clients trading or wishing to trade eligible products understand that they may have an obligation to report their Reportable Short Positions to ASIC daily.

This obligation applies to any short sellers with a Reportable Short Position under the rules whether inside or outside of Australia. By default, IBKR Australia does not report Reportable Short Positions on your behalf, so you must arrange for the reporting of your short positions (if required).

IBKR Australia, along with many third-party firms, can provide this service to you subject to applicable terms and conditions.

If you would like IBKR Australia to perform your short position reporting for eligible products held in your IBKR account, please enrol in the service via Client Portal. Currently, this service is offered at no additional cost to IBKR Australia clients.

Please note:

- If your account does not allow shorting of securities, there is no need to sign up for this service.

- IBKR Australia will only offer the option to report all short positions and not only your Reportable Short Positions.

If you enroll in the IBKR short position reporting service:

- You must not hold any other eligible products with any other bank, broker or custodian because our systems use the positions in your IBKR account to determine whether you have a reportable short position. We cannot accurately calculate your short position if you hold eligible positions elsewhere.

- You must ensure that the information you provide us is complete and accurate in all respects, as we are required to provide ASIC with certain personal information about you.

- The obligation to report your short positions is always yours and is not transferred to IBKR under any circumstance (i.e. IBKR does not become responsible for your short position reporting obligations);

- If, for any reason, we are unable to report your short positions to ASIC before the deadline or at all, we will endeavour to inform you as early as possible so that you can make alternative arrangements. However, we make no warranties that you will receive the notification prior to the reporting deadline.

How do I apply?

To apply, all you need to do is log in to your account via the Client Portal, navigate to the Settings > Account Settings menu, click on the “ASIC Short Position Reporting” icon and follow the prompts.

As part of this process, you will need a unique identifier. For Australian applicants, this can be your ACN or ARBN. For overseas clients this can be your SWIFT BIC. Alternatively, you may register with ASIC to obtain a unique identity code.

Upon electing IBKR Australia to perform this short position reporting obligation on your behalf, you must warrant that the reportable short positions held with IBKR Australia represent your entire portfolio in applicable Reportable Short Positions and acknowledge that IBKR Australia will rely on this representation and warranty in good faith on each occasion that it makes a short position report to ASIC on your behalf.

Where can I get more information?

Clients seeking more information on their short position reporting obligations should refer to the following resources:

- ASIC Regulatory Guide 196, which contains an overview of the applicable short selling rules and disclosure requirements.

- ASIC Info Sheet 98, which provides an overview of how to submit short position reports to ASIC via FIX and a list of vendors who may be able to assist you with your short position reporting obligations if you don’t elect to enrol in the IBKR short position reporting service.

Presentación de los productos empaquetados o basados en seguros

ANTECEDENTES

En 2018 entró en vigor un reglamento europeo que tiene por objeto la protección de los clientes "minoristas" por medio de la divulgación de información adecuada en el momento de comprar determinados productos. Este reglamento, conocido como el Reglamento sobre los productos de inversión minorista vinculados y los productos de inversión basados en seguros (MiFID II, Directiva 2014/65/EU), abarca cualquier inversión en la que el importe reembolsable al cliente esté sujeto a fluctuaciones debido a la exposición a valores de referencia o a la evolución de uno o más activos no adquiridos directamente por el inversor minorista. En este tipo de productos se encuentran opciones, futuros, CFD, ETF, ETN y otros tipos de productos estructurados.

Es importante tener en cuenta que los brókeres no pueden permitir que los clientes minoristas compren productos empaquetados o basados en seguros salvo si el emisor de dichos productos proporciona el documento de advertencia correspondiente con el fin de que los brókeres lo puedan facilitar a los clientes. Este documento, denominado 'documento de datos fundamentales', contiene información de referencia sobre la descripción, perfiles de riesgos y rentabilidad, y posibles escenarios de rentabilidad. Los clientes estadounidenses no están afectados por los productos empaquetados o basados en seguros y, por tanto, los emisores de algunos ETF cotizados estadounidenses más populares normalmente optan por no elaborar documentos de datos fundamentales. Es por esto por lo que los clientes minoristas EEE no pueden comprar dicho producto.

CLASIFICACIÓN DE CLIENTES

IBKR clasifica los clientes particulares como clientes "minoristas" de manera predeterminada, dado que esta clasificación les permite obtener el nivel de protección más amplio ofrecido por el MiFID. Los clientes clasificados como “profesionales” no obtienen el mismo nivel de protección que los clientes minoristas, pero no están sujetos a los requisitos expuestos en los documentos de datos fundamentales. De conformidad con lo dispuesto en el MiFID II, en la categoría de clientes "profesionales" se incluyen entidades reguladas, grandes empresas y particulares que hayan solicitado su reclasificación como clientes profesionales electivos ('elective professionals') y que cumplen los requisitos establecidos en el MiFID II sobre conocimientos, experiencia y competencias financieras.

IB proporciona un proceso en línea que permite que los clientes minoristas soliciten su reclasificación como profesionales. En el artículo KB3298 se proporciona información relacionada con los requisitos de reclasificación, junto con los pasos a seguir para realizar revisión de la clasificación. Para solicitar directamente el cambio de su clasificación, puede encontrar el cuestionario en Client Portal/Gestión de cuenta.

PRIIPs Overview

BACKGROUND

In 2018, an EU regulation, intended to protect “Retail” clients by ensuring that they are provided with adequate disclosure when purchasing certain products took effect. This disclosure document is referred to as a Key Information Document, or KID, and it contains information such as product description, cost, risk-reward profile and possible performance scenarios.

This regulation is known as the Packaged Retail and Insurance-based Investment Product Regulation (MiFID II, Directive 2014/65/EU), or PRIIPs, and it covers any investment where the amount payable to the client fluctuates because of exposure to reference values or to the performance of one or more assets not directly purchased by such retail investor. Common examples of such products include options, futures, CFDs, ETFs, ETNs and other structured products.

The UK Financial Conduct Authority (FCA) has equivalent requirements for UK residents.

It’s important to note that a broker cannot allow a Retail client to purchase a product covered by PRIIPs unless the issuer of that product has prepared the required disclosure document for the broker to provide to the client. U.S. clients are not impacted by PRIIPs, so the issuers of U.S. listed ETFs do not as a rule create KIDs. This means that EEA and UK Retail clients may not purchase the product. Clients nevertheless have several options:

- Many US ETF issuers have equivalent ETFs issued by their European entities. European-issued ETFs have KIDs and are therefore freely tradable.

- Clients can trade most large US ETFs as CFDs. The CFDs are issued by IBKRs European entities and as such meet all KID requirements.

- Clients may be eligible for re-classification as a professional client, for whom KIDs are not required.

CLIENT CATEGORISATION

We categorize all individual clients as “Retail” by default as this affords clients the broadest level of protection afforded by MiFID. Client who are categorised as “Professional” do not receive the same level of protection as “Retail” but are not subject to the KIDs requirement. As defined under MiFID II rules, “Professional” clients include regulated entities, large clients and individuals who have asked to be re-categorised as “elective professional clients” and meet the MiFID II requirements based on their knowledge, experience and financial capability.

We provide an online step-by-step process that allows “Retail” to request that their categorisation be changed to “Professional". The qualifications for re-categorisation along with the steps for requesting that one’s categorisation be considered are outlined in KB3298 or, to directly apply for a change in categorisation, the questionnaire is available in the Client Portal/Account Management.

Interactive Brokers (U.K.) Limited – Clasificación MiFID

Introducción

En el acto legislativo de la Unión Europea conocido como 'Directiva sobre Mercados de Instrumentos Financieros', o MiFID, por sus siglas en inglés, enmendado por el MiFID II, se requiere que Interactive Brokers (U.K.) Limited (IBUK) clasifique sus clientes en función de su conocimiento y experiencia entre 'clientes particulares', 'clientes profesionales' o 'contrapartes elegibles'.

Las principales diferencias respecto de las regulaciones legales entre los clientes profesionales y los clientes particulares son las siguientes:

1. Descripción de la naturaleza y los riesgos de los paquetes de inversión: Las empresas que ofrezcan servicios de inversión conjuntamente con otro servicio o producto, como condición para el mismo acuerdo con un cliente minorista, deben cumplir lo siguiente: (i) informar a los clientes minoristas si los riesgos asociados a dicho acuerdo serán diferentes de los riesgos asociados a los componentes considerados por separado; y (ii) proporcionar a los clientes minoristas una descripción detallada de los diferentes componentes del acuerdo y del modo en el que la interacción entre ellos modifica los riesgos. Dichos requisitos no se aplican a los clientes profesionales. No obstante, IBUK no realizará dicha distinción excepto en el caso especificado en el punto 3 que figura más adelante.

2. Medidas para la protección de los inversores sobre la provisión de contratos por diferencia (CFD): La Asociación Europea de Valores y Mercados (AEVM) ha establecido medidas de intervención de productos para la provisión de CFD a los clientes minoristas. Entre estas medidas se incluyen las siguientes: (i) nuevos límites de apalancamiento en la apertura de una posición, los cuales variarán en función de la volatilidad del mercado subyacente; (ii) una norma de liquidación de la garantía por cuenta, la cual estandariza el porcentaje de margen al que los proveedores están obligados a liquidar uno o más CFD abiertos; (iii) protección ante saldos negativos para las cuentas;

(iv) restricciones en los incentivos ofrecidos para negociar CFD; y (v) una advertencia de riesgo estandarizada en la que se incluye el porcentaje de pérdidas de las cuentas de inversores minoristas del proveedor de CFD. Dichos requisitos no se aplican a los clientes profesionales.

3. Comunicación con los clientes: Las empresas deben asegurarse de que sus comunicaciones con los clientes son imparciales, transparentes y correctas. No obstante, la manera en la que una empresa se comunica con sus clientes (acerca de la empresa, sus servicios y productos y sus remuneraciones) puede variar entre los clientes minoristas y profesionales. Las obligaciones de la empresa en lo que se refiere a la elaboración de detalles, el medio utilizado y el calendario de la provisión de información varía en función de los clientes minoristas o profesionales. Los requisitos para proporcionar documentos sobre determinados productos específicos como, por ejemplo, documentos de información clave (KID) para productos de inversión minorista empaquetados y productos de inversión basados en seguros (PRIIP), no se aplican a los clientes profesionales.

4. Notificación sobre la depreciación en el valor: Las firmas que dispongan de cuentas de clientes minoristas con posiciones en instrumentos financieros apalancados u operaciones causantes de pasivo contingente deben informarles en los casos en los que el valor inicial de cada instrumento se deprecie un 10 por ciento y posteriormente a múltiplos del 10 por ciento. Dichos requisitos no se aplican a los clientes profesionales.

5. Idoneidad de los servicios: Al examinar la idoneidad de los servicios sin asesoramiento, puede que se requiera que la empresa determine si el cliente tiene experiencia y conocimientos suficientes para entender los riesgos que conllevan los productos o servicios ofrecidos o solicitados. Cuando dicho requisito de evaluación de la idoneidad se aplique a un cliente, la empresa podrá suponer que el cliente profesional dispone de la experiencia y conocimiento necesarios para comprender los riesgos que conllevan estos servicios u operaciones de inversión concretos, o los tipos de transacciones o productos, para los que el cliente es clasificado como cliente profesional. La empresa no hará la misma suposición para los clientes minoristas, y debe evaluar si dichos clientes minoristas disponen del nivel de conocimientos y experiencia necesarios.

IBUK no proporciona servicios de asesoramiento y no está obligado a solicitar información o adherirse a los procedimientos de evaluación para los clientes profesionales al examinar la idoneidad de un servicio o producto concretos.

6. Exclusión de responsabilidades: La capacidad de la empresa para excluirse o restringir cualquier deber o responsabilidad que deba a los clientes es menor según las reglas de la FCA en el caso de los clientes minoristas frente a los clientes profesionales.

7. Defensor de servicios financieros: El servicio del defensor de servicios financieros del Reino Unido no está a disposición de los clientes profesionales, excepto si son, por ejemplo, consumidores, pequeñas empresas o particulares que actúen al margen de su negocio, empresa o profesión.

8. Compensación: IBUK es miembro del UK Financial Services Compensation Scheme ('Plan de compensación de servicios financieros del Reino Unido'). Puede que sea elegible para reclamar una compensación en este plan si IBUK no puede cumplir con sus obligaciones. Esto dependerá del tipo de empresa y de las circunstancias de la reclamación; las compensaciones solo están disponibles para un determinado tipo de demandantes y reclamaciones en función del tipo de negocio. La elegibilidad a la compensación con este plan se determina en las reglas aplicables a dicho plan.

Clasificación como cliente profesional

IBUK permite que los clientes minoristas se clasifiquen como profesionales. Los clientes reciben una notificación sobre su categoría de cliente y pueden consultarla en cualquier momento en Gestión de cuenta, en Ajustes > Ajustes de cuenta > Categoría de cliente de MiFID. En esa misma página, los clientes pueden solicitar el cambio de clasificación de categoría MiFID.

IBUK examinará el cambio de clasificación de minoristas a profesionales en los dos casos siguientes:

(i) están autorizados o regulados a operar en los mercados financieros;

(ii) una grande empresa que cumple dos de los volúmenes siguientes:

(a) total del balance: 20 000 000 EUR;

(b) volumen de negocios neto: 40 000 000 EUR;

(c) fondos propios: 2 000 000 EUR;

(iii) un inversor institucional cuya actividad principal sea la inversión en instrumentos financieros. En este se incluyen las entidades dedicadas a las titulizaciones de activos u otras transacciones financieras.

2. IBUK puede considerar los clientes como clientes profesionales optativos si, basándose en una evaluación de la experiencia, competencias y conocimientos del cliente, IBUK está seguro de que el cliente es capaz de tomar sus propias decisiones de inversión y comprender los riesgos implicados a la luz de la naturaleza de las transacciones o de los servicios previstos. Los clientes que no cumplan los requisitos de clasificación como clientes profesionales per se pueden solicitar clasificarse como profesionales electivos.

Para obtener esta clasificación, los clientes minoristas deben facilitar pruebas de que cumplen con al menos dos (2) de los criterios siguientes:

1. Durante los últimos cuatro (4) trimestres, el cliente llevó a cabo operaciones en instrumentos financieros con un volumen significativo y con una frecuencia promedio de diez (10) por trimestre.

Para determinar el volumen 'significativo', IBUK tiene en cuenta lo siguiente:

a. durante los últimos cuatro trimestres, se produjeron un mínimo de cuarenta (40) operaciones;

b. durante cada uno de los cuatro (4) trimestres, se realizó un mínimo de una (1) operación;

c. el valor nocional de las principales cuarenta (40) operaciones en los últimos cuatro (4) trimestres es superior a 200 000 EUR; y

d. la cuenta dispone de un valor de activo neto superior a 50 000 EUR.

Las transacciones en Spot FX y metales OTC sin distribuir no se consideran a efectos de dichos cálculos.

2. El cliente dispone de una cartera de instrumentos financieros (incluyendo efectivo) que excede los 500 000 EUR (o equivalente);

3. El cliente es un titular de una cuenda individual o un operador de una cuenta de organización que trabaja o ha trabajado en el sector financiero durante al menos un año en una posición profesional en la que se requieren conocimientos necesarios de los productos negociados.

Los clientes minoristas que soliciten clasificarse como profesionales deben leer y entender las advertencias facilitadas por IBUK antes de presentar su solicitud.

Clasificación como cliente minorista Los clientes profesionales pueden solicitar a IBUK clasificarse como clientes minoristas en la página de Gestión de cuenta mencionada anteriormente (en Ajustes> Ajustes de cuenta> Categoría de cliente de MiFID).

IBUK acepta todo tipo de solicitudes, con la única excepción de las de las entidades reguladas o los fondos gestionados por gestores de fondos regulados, los cuales se clasifican como clientes profesionales per se.

ESTA INFORMACIÓN SE OFRECE COMO GUÍA UNICAMENTE PARA CLIENTES COMPENSADOS DE INTERACTIVE BROKERS.

NOTA: LA INFORMACIÓN MENCIONADA ANTERIORMENTE NO ES UNA GUÍA COMPLETA, EXHAUSTIVA NI UNA INTERPRETACIÓN DEFINITIVA DEL REGLAMENTO, SINO UN RESUMEN DE LA CLASIFICACIÓN DE CLIENTES Y LA POLÍTICA DE CLASIFICACIÓN DE IBUK