Optionszuteilung vor Verfall

Einem Verkäufer von amerikanischen Optionen kann jederzeit eine Ausübung zugewiesen werden, bis die Option verfällt. Das bedeutet, dass der Stillhalter einer Option jederzeit zugewiesen werden kann, nachdem er die Option gezeichnet hat, bis die Option verfällt oder bis der Stillhalter des Optionskontrakts seine Position durch Rückkauf zur Schließung schließt. Eine vorzeitige Ausübung liegt vor, wenn der Inhaber eines Calls oder Puts vor Verfall seine Rechte geltend macht. Als Optionsverkäufer haben Sie keine Kontrolle über die Abtretung und es ist unmöglich, genau zu wissen, wann dies geschehen könnte. Im Allgemeinen wird das Risiko der Abtretung mit zunehmendem Verfall größer, aber selbst dann kann die Abtretung beim Handel mit amerikanischen Optionen jederzeit erfolgen.

Short-Put

Beim Verkauf eines Puts hat der Verkäufer die Verpflichtung, die zugrunde liegende Aktie oder den zugrunde liegenden Vermögenswert zu einem bestimmten Preis (Ausübungspreis) innerhalb eines bestimmten Zeitfensters (Verfallsdatum) zu kaufen. Wenn der Ausübungspreis der Option unter dem aktuellen Marktpreis der Aktie liegt, gewinnt der Optionsinhaber keinen Wert, wenn er die Aktie an den Verkäufer verkauft, da der Marktwert höher als der Ausübungspreis ist. Umgekehrt, wenn der Ausübungspreis der Option über dem aktuellen Marktpreis der Aktie liegt, ist der Optionsverkäufer einem Zuteilungsrisiko ausgesetzt.

Short-Call

Durch den Verkauf eines Calls erhält der Call-Eigentümer das Recht, innerhalb eines bestimmten Zeitrahmens Aktien vom Verkäufer zu kaufen oder "abzurufen". Wenn der Marktpreis der Aktie unter dem Ausübungspreis der Option liegt, hat der Call-Inhaber keinen Vorteil, Aktien zu einem höheren als dem Marktwert abzukaufen. Wenn der Marktwert der Aktie über dem Ausübungspreis liegt, kann der Optionsinhaber die Aktie zu einem unter dem Marktwert liegenden Preis abkaufen. Bei Short-Calls besteht ein Zuteilungsrisiko, wenn sie im Geld sind oder wenn eine Dividende bevorsteht und der innere Wert des Short-Calls geringer ist als die Dividende.

Was geschieht mit diesen Optionen?

Wenn ein Short-Call zugeteilt wird, werden dem Short-Call-Inhaber Short-Aktien zugeteilt. Wenn z. B. die Aktien der Firma ABC zu $55 gehandelt werden und ein Short-Call zum Ausübungspreis von $50 zugeteilt wird, wird der Short-Call in Short-Aktien zu $50 umgewandelt. Der Kontoinhaber könnte dann entscheiden, die Short-Position zu schließen, indem er die Aktien zum Marktpreis von $55 zurückkauft. Der Nettoverlust würde für die 100 Aktien $500 betragen, abzüglich des Guthabens aus dem anfänglichen Verkauf des Calls.

Wenn eine Short-Put-Position zugewiesen wird, würde der Inhaber der Short-Put-Position nun Long-Aktien zum Ausübungspreis der Put-Position sein. Wenn z. B. die Aktien von XYZ zu $90 gehandelt werden, werden dem Verkäufer eines Short-Puts Aktien zum Ausübungspreis von $96 zugewiesen. Der Put-Verkäufer ist dafür verantwortlich, Aktien über dem Marktpreis zu ihrem Ausübungspreis von $96 zu kaufen. Angenommen, der Kontoinhaber schließt die Long-Aktienposition bei $90, dann würde der Nettoverlust $600 für 100 Aktien betragen, abzüglich der Gutschrift aus dem ursprünglichen Verkauf des Puts.

Margin-Defizit aus der Optionszuweisung

Wenn die Abtretung vor dem Ablaufdatum erfolgt und die Aktienposition zu einem Margin-Defizit führt, dann werden in Übereinstimmung mit unserer Margin-Policy-Konto einer automatischen Liquidation unterzogen, um das Konto in Margin-Konformität zu bringen. Liquidierungen beschränken sich nicht nur auf Aktien, die aus der Optionsposition entstanden sind.

Darüber hinaus wird IBKR bei Konten, die auf dem kurzen Schenkel eines Optionsspreads zugeordnet sind, NICHT handeln, um eine auf dem Konto gehaltene Long-Option auszuüben. IBKR kann nicht von den Absichten des Inhabers einer Long-Option ausgehen, und die Ausübung der Long-Option vor dem Verfall verwirkt den Zeitwert der Option, der durch den Verkauf der Option realisiert werden könnte.

Ereignisse nach Verfall, Kapitalmaßnahmen und Ex-Dividende

Interactive Brokers hat proaktive Schritte zur Risikominimierung, die auf bestimmten Ereignissen im Zusammenhang mit dem Ablauf von Verträgen oder Kapitalmaßnahmen basieren. Weitere Informationen zu unseren Verfallsrichtlinien erhalten Sie im folgenden Artikel aus unserer Wissensdatenbank: "Positionsliquidierungen aufgrund von Fälligkeit".

Kontoinhaber sollten sich auf das Dokument zur Offenlegung der Merkmale und Risiken von standardisierten Optionen beziehen, das IBKR jedem optionsberechtigtem Kunden zum Zeitpunkt der Antragstellung zur Verfügung stellt und in dem die Risiken der Abtretung klar dargelegt sind. Dieses Dokument ist auch online auf der Website des OCC verfügbar.

Einschränkungen von Clearing-Stellen auf Cannabis-bezogene Wertpapiere

Die Börse Stuttgart und Clearstream Banking haben bekanntgegeben, dass sie keine Dienstleistungen mehr für Emissionen, deren hauptsächliche Geschäftstätigkeit direkt oder indirekt mit Cannabis-bezogenen oder sonstigen Betäubungsmittel-bezogenen Produkten in Verbindung steht, anbieten werden. Infolgedessen werden diese Wertpapiere weder an der Stuttgarter (SWB) noch an der Frankfurter Börse (FWB) gehandelt werden. Zum Handelsschluss am 19. September 2018 wird IBKR folgende Maßnahmen ergreifen:

- Betroffene Positionen von Kunden zwangsweise schließen, die der Aufforderung zur Schließung keine Folge geleistet haben und die sich nicht für eine Übertragung auf eine US-Kotierung qualifizieren; und

- Betroffene Positionen von Kunden, die der Aufforderung zur Schließung keine Folge geleistet haben, auf eine US-Börsennotierung zwangsweise übertragen, vorausgesetzt, diese qualifizieren sich für eine solche Übertragung.

In der nachstehenden Tabelle finden Sie alle betroffenen Emissionen, die am 7. August 2018 von der Börse Stuttgart und Clearstream Banking veröffentlicht wurde. Diese Tabelle umfasst einen Hinweis darauf, ob die betroffene Emission sich für eine Übertragung auf eine US-Kotierung qualifiziert oder nicht. Bitte beachten Sie, dass die Clearing-Stellen angegeben haben, dass diese Liste möglicherweise noch nicht vollständig ist und dass Kunden gebeten werden, die jeweiligen Websites auf aktuelle Informationen zu überprüfen.

| ISIN | NAME | BÖRSE | QUALIFIZIERT SICH FÜR EINE ÜBERTRAGUNG AUF EINE US-BÖRSENNOTIERUNG? | US-SYMBOL |

| CA00258G1037 |

ABATTIS BIOCEUTICALS CORP |

FWB2 | JA |

ATTBF |

| CA05156X1087 |

AURORA CANNABIS INC |

FWB2, SWB2 | JA |

ACBFF |

| CA37956B1013 |

GLOBAL CANNABIS APPLICATIONS |

FWB2 | JA |

FUAPF |

| US3988451072 |

GROOVE BOTANICALS INC |

FWB | JA |

GRVE |

| US45408X3089 |

INDIA GLOBALIZATION CAPITAL |

FWB2, SWB2 | JA |

ICG |

| CA4576371062 |

INMED PHARMACEUTICALS INC |

FWB2 | JA |

IMLFF |

| CA53224Y1043 |

LIFESTYLE DELIVERY SYSTEMS I |

FWB2, SWB2 | JA |

LDSYF |

| CA56575M1086 |

MARAPHARM VENTURES INC |

FWB2, SWB2 | JA |

MRPHF |

| CA5768081096 |

MATICA ENTERPRISES INC |

FWB2, SWB2 | JA |

MQPXF |

| CA62987D1087 |

NAMASTE TECHNOLOGIES INC |

FWB2, SWB2 | JA |

NXTTF |

| CA63902L1004 |

NATURALLY SPLENDID ENT LTD |

FWB2, SWB2 | JA |

NSPDF |

| CA88166Y1007 |

TETRA BIO-PHARMA INC |

FWB2 | JA |

TBPMF |

| CA92347A1066 |

VERITAS PHARMA INC |

FWB2 | JA |

VRTHF |

| CA1377991023 |

CANNTAB THERAPEUTICS LTD |

FWB2 | NEIN | |

| CA74737N1042 |

QUADRON CANNATECH CORP |

FWB2 | NEIN | |

| CA84730M1023 |

SPEAKEASY CANNABIS CLUB LTD |

FWB2, SWB2 | NEIN | |

| CA86860J1066 |

SUPREME CANNABIS CO INC/THE |

FWB2 | NEIN | |

| CA92858L2021 |

VODIS PHARMACEUTICALS INC |

FWB2 | NEIN |

WICHTIGE HINWEISE:

- Bitte beachten Sie, dass US-Börsennotierungen grundsätzlich außerbörslich (PINK) gehandelt werden und nicht auf EUR, sondern auf USD lauten. Dadurch sind Sie zusätzlich zum Marktrisiko auch einem Wechselkursrisiko ausgesetzt.

- Kontoinhaber, die PINK-Wertpapiere halten, müssen eine Handelsberechtigung für die USA (Penny-Stocks) haben, damit sie Eröffnungsorders eingehen können.

- Alle Benutzer mit Konten, die Handelsberechtigungen für die USA (Penny-Stocks) haben, müssen beim Login ins Konto den 2-Faktoren-Loginschutz verwenden.

Übersicht zur Umsetzung der CFD-Regeln der ESMA bei IBKR (betrifft ausschließlich Privatanleger)

Ab dem 1. August 2018 führt die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) neue Regeln für Privatanleger, die mit CFDs handeln, ein. Professionelle Kunden sind davon nicht betroffen.

Die Regeln umfassen: 1) Leverage-Limits; 2) Margin-Glattstellungsregel auf einer Pro-Konto-Basis; 3) Negativkapitalschutz auf einer Pro-Konto-Basis; 4) eine Einschränkung zu den angebotenen Anreizen zum Handel mit CFDs sowie 5) einen standardisierten Risikowarnhinweis.

Die meisten Kunden (ausschließlich regulierte Körperschaften) werden zunächst als Retailkunden eingestuft. In manchen Fällen ist es möglich, dass IBKR

einen Retailkunden als professionellen Kunden bzw. einen professionellen Kunden als

Retailkunden erneut einstuft. Siehe den Artikel zur MiFID-Kategorisierung für weitere Details.

Die folgenden Abschnitte erläutern, wie IBKR (UK) die Entscheidung der ESMA umgesetzt hat.

1 Leverage-Limits

1.1 ESMA-Margin-Anforderungen

Die ESMA hat Leverage-Limits auf unterschiedlichen Ebenen in Abhängigkeit des Basiswertes festgelegt:

- 3.33% für bedeutende Währungspaare; Währungspaare bestehend aus einer beliebigen Kombination aus USD; CAD; EUR; GBP; CHF; JPY

- 5% für nicht bedeutende Währungspaare sowie bedeutende Indizes;

- Nicht bedeutende Währungspaare bestehen aus einer Kombination, die eine Währung umfassen, die oben nicht angeführt ist, z. B.: USD.CNH

- Bedeutende Indizes sind: IBUS500; IBUS30; IBUST100; IBGB100; IBDE30; IBEU50; IBFR40; IBJP225; IBAU200

- 10% für nicht bedeutende Aktienindizes; IBES35; IBCH20; IBNL25; IBHK50

- 20% für einzelne Aktien

1.2 Angewandte Margin-Anforderungen - Standard-Anforderung

Zusätzlich zu diesen ESMA-Margin-Anforderungen hat IBKR (UK) eigene Margin-Anforderungen (IB-Margin-Anforderungen) basierend auf der historischen Volatilität des Basiswertes sowie anderen Faktoren eingeführt. Die IB-Margin-Anforderungen werden angewandt, falls diese höher als jene sind, die von der ESMA vorgeschrieben werden.

Details zu anwendbaren IB- und ESMA-Margin-Anforderungen können hier nachgelesen werden.

1.2.1 Angewandte Margin-Anforderungen - Konzentrationsminimum

Eine Konzentrationsgebühr wird angewandt, falls Ihr Portfolio aus einer geringen Anzahl an CFD-Positionen besteht oder falls die zwei größten Positionen ein dominierendes Gewicht aufweisen. Wir führen einen Stresstest am Portfolio durch, indem wir ein Absinken in Höhe von 30% an den zwei größten Positionen sowie von 5% an den verbleibenden Positionen herbeiführen. Der Gesamtverlust wird als Mindesteinschussanforderung verwendet, falls diese größer als die Standard-Anforderung ist.

Wie vorstehend beschrieben beträgt die Ersteinschussanforderung für Privatkunden grundsätzlich das Zweifache der Minimumkonzentration der Mindesteinschussdeckung. Um jedoch übermäßige Ersteinschussanforderungen für relativ kleine Positionen zu vermeiden, wenden wir einen Rabatt in Höhe von 100k USD auf die anfängliche Konzentrationsmarginanforderung für Privatkunden an (der Betrag darf nicht negativ sein):

AngewandteKonzentration = max.(berechneteKonzentration – 100k USD, 0).

Das Ziel des Rabatts ist die Eliminierung der Konzentrationsgebühr für konzentrierte Positionen, deren Wert unter 250k USD oder einem äquivalenten Betrag in einer anderen Währung liegt. Die Gebühr steigt danach schrittweise, so dass beispielsweise eine konzentrierte Position in Höhe von 500k USD mit einem Ersteinschuss von 40% und eine Position mit einem Wert von 1 Million mit einem Ersteinschuss von 50% einhergehen wird. Dieses Beispiel geht davon aus, dass ein Kunde höchstens 2 Positionen hält; zusätzliche Positionen führen zu einer Verringerung der Gesamtgebühren.

Beispielrechnungen sind hier erhältlich (Portfolios von Privatkunden).

1.3 Verfügbare Einlagen für den Ersteinschuss

Sie können ausschließlich Barmittel für den Ersteinschuss zur Eröffnung einer CFD-Position verwenden. Realisierte CFD-Gewinne werden in die Barmittel einbezogen und sind umgehend verfügbar; die Barmittel müssen nicht zuerst abgewickelt werden. Jedoch unrealisierte Gewinne können nicht zur Deckung der Ersteinschuss-Anforderung genutzt werden.

1.4 Automatische Deckung der Ersteinschuss-Anforderung (F-Segmente)

IBKR (UK) überträgt Einlagen von Ihrem Hauptkonto automatisch auf das F-Segment Ihres Kontos, um die Ersteinschuss-Anforderung für CFDs zu decken.

Bitte beachten Sie jedoch, dass keine Transfers zur Deckung der CFD-Mindesteinschuss-Anforderungen durchgeführt werden. Falls daher das qualifizierende Kapital (nachstehend beschrieben) nicht ausreicht, um die Margin-Anforderungen zu erfüllen, wird es zu Liquidierungen kommen, selbst wenn Sie über ausreichend Einlagen in Ihrem Hauptkonto verfügen. Falls Sie Liquidierungen vermeiden möchten, müssen Sie zusätzliche Einlagen auf das F-Segment in der Kontoverwaltung übertragen.

2 Margin-Glattstellungsregel

2.1 Berechnung der Mindesteinschuss-Anforderung & Liquidierungen

Die ESMA verpflichtet IBKR, CFD-Positionen zu liquidieren, falls das qualifizierende Kapital unter 50% des Ersteinschusses fällt, der zur Eröffnung der Positionen eingezahlt wurde. Qualifizierendes Kapital zu diesem Zweck umfasst Barmittel im F-Segment (ausschließlich Barmittel in jedem anderen Kontosegment) sowie unrealisierten CFD-G&V (positiv sowie negativ).

Die Basis für die Berechnung ist der Ersteinschuss, der zum Zeitpunkt der Eröffnung einer CFD-Position eingezahlt wurde. Im Gegensatz zu Marginberechnungen, die auf Nicht-CFD-Positionen zutreffen, ändert sich der Betrag des Ersteinschusses nicht, wenn sich der Wert der offenen Position ändert.

2.1.1 Beispiel

Sie haben 2000 EUR an Barmitteln in Ihrem CFD-Konto. Sie möchten 100 CFDs von XYZ zu einem Limitkurs von EUR 100 kaufen. Zunächst werden 50 CFDs und danach die verbleibenden 50 ausgeführt. Ihre verfügbaren Barmittel verringern sich, während Ihre Transaktionen ausgeführt werden:

| Barbetrag | Kapital* | Position | Kurs | Wert | Unrealisierter G&V | IM | MM | Verfügbare Barmittel | MM-Verstoß | |

| Vor Ausführung | 2000 | 2000 | 2000 | |||||||

| Vor Ausführung 1 | 2000 | 2000 | 50 | 100 | 5000 | 0 | 1000 | 500 | 1000 | Nein |

| Vor Ausführung 2 | 2000 | 2000 | 100 | 100 | 10000 | 0 | 2000 | 1000 | 0 | Nein |

*Das Kapital setzt sich aus den Barmitteln und dem unrealisierten G&V zusammen.

Der Kurs steigt auf 110. Ihr Kapital beträgt nun 3000, jedoch können Sie keine weiteren Positionen eröffnen, da Ihre verfügbaren Barmittel weiterhin 0 betragen und gemäß den Vorschriften der ESMA IM und MM unverändert bleiben:

| Barbetrag | Aktien | Position | Kurs | Wert | Unrealisierter G&V | IM | MM | Verfügbare Barmittel | MM-Verstoß | |

| Änderung | 2000 | 3000 | 100 | 110 | 11000 | 1000 | 2000 | 1000 | 0 | Nein |

Danach fällt der Kurs auf 95. Ihr Kapital verringert sich auf 1500, jedoch besteht kein Margin-Verstoß, da das Kapital weiterhin mehr als die Anforderung von 1000 beträgt:

| Barbetrag | Aktien | Position | Kurs | Wert | Unrealisierter G&V | IM | MM | Verfügbare Barmittel | MM-Verstoß | |

| Änderung | 2000 | 1500 | 100 | 95 | 9500 | (500) | 2000 | 1000 | 0 | Nein |

Der Kurs sinkt auf 85, wodurch es zu einem Margin-Verstoß kommt und eine Liquidierung ausgelöst wird:

| Barbetrag | Aktien | Position | Kurs | Wert | Unrealisierter G&V | IM | MM | Verfügbare Barmittel | MM-Verstoß | |

| Änderung | 2000 | 500 | 100 | 85 | 8500 | (1500) | 2000 | 1000 | 0 | Ja |

3 Negativkapitalschutz

Die Entscheidung der ESMA schränkt Ihre CFD-bezogene Einlagenverbindlichkeit in Bezug auf den CFD-Handel ein. Andere Finanzinstrumente (z. B.: Anteile von Futures) können nicht zur Deckung eines CFD-Margindefizits liquidiert werden.*

Daher sind Vermögenswerte in den Wertpapier- und Rohstoffsegmenten Ihres Hauptkontos wie im F-Segment gehaltene Nicht-CFD-Vermögenswerte nicht Bestandteil Ihres Risikokapitals für den CFD-Handel. Allerdings können Barmittel im F-Segment zur Deckung von Verlusten, die aus dem Handel mit CFDs stammen, verwendet werden.

Da der Negativkapitalschutz zusätzliches Risiko für IBKR darstellt, werden wir bei Privatanlegern einen zusätzlichen Finanzierungsspread in Höhe von 1% für über Nacht gehaltene CFD-Positionen erheben. Sie können detaillierte CFD-Finanzierungssätze hier nachlesen.

*Obgleich wir keine Nicht-CFD-Positionen zur Deckung eines CFD-Defizits liquidieren können, können wir CFD-Positionen zur Deckung eines Nicht-CFD-Defizits verwenden.

4 Angebotene Anreize zum CFD-Handel

Die Entscheidung der ESMA verbietet monetäre sowie bestimmte Arten an nicht monetären Vorteilen im Hinblick auf den Handel mit CFDs. IBKR bietet keine Prämien oder sonstige Anreize für den Handel mit CFDs an.

5 Risikowarnhinweis

Bei CFDs handelt es sich um komplexe Instrumente, die mit einem hohen Risiko des Geldverlusts aufgrund von Hebeleffekten einhergehen.

67% an Privatanlegern verlieren beim CFD-Handel mit IBKR (UK) Geld.

Bitte überlegen Sie sich, ob Sie wissen, wie CFDs funktionieren und ob Sie das hohe Risikopotenzial, Ihre Anlage zu verlieren, tragen können.

Clearinghouse Restrictions on Cannabis Securities

Boerse Stuttgart and Clearstream Banking have announced that they will no longer provide services for issues whose main business is connected directly or indirectly to cannabis and other narcotics products. Consequently, those securities will no longer trade on the Stuttgart (SWB) or Frankfurt (FWB) stock exchanges. Effective as of the 19 September 2018 close, IBKR will take the following actions:

- Force close any impacted positions which clients have not acted to close and that are not eligible for transfer to a U.S. listing; and

- Force transfer to a U.S. listing any impacted positions which clients have not acted to close and that are eligible for such transfer.

Outlined in the table below are impacted issues as announced by the Boerse Stuttgart and Clearstream Banking as of 7 August 2018. This table includes a notation as to whether the impacted issue is eligible for transfer to a U.S. listing. Note that the clearinghouses have indicated that this list may not yet be complete and clients are advised to review their respective websites for the most current information.

| ISIN | NAME | EXCHANGE | U.S. TRANSFER ELIGIBLE? | U.S. SYMBOL |

| CA00258G1037 |

ABATTIS BIOCEUTICALS CORP |

FWB2 | YES |

ATTBF |

| CA05156X1087 |

AURORA CANNABIS INC |

FWB2, SWB2 | YES |

ACBFF |

| CA37956B1013 |

GLOBAL CANNABIS APPLICATIONS |

FWB2 | YES |

FUAPF |

| US3988451072 |

GROOVE BOTANICALS INC |

FWB | YES |

GRVE |

| US45408X3089 |

INDIA GLOBALIZATION CAPITAL |

FWB2, SWB2 | YES |

ICG |

| CA4576371062 |

INMED PHARMACEUTICALS INC |

FWB2 | YES |

IMLFF |

| CA53224Y1043 |

LIFESTYLE DELIVERY SYSTEMS I |

FWB2, SWB2 | YES |

LDSYF |

| CA56575M1086 |

MARAPHARM VENTURES INC |

FWB2, SWB2 | YES |

MRPHF |

| CA5768081096 |

MATICA ENTERPRISES INC |

FWB2, SWB2 | YES |

MQPXF |

| CA62987D1087 |

NAMASTE TECHNOLOGIES INC |

FWB2, SWB2 | YES |

NXTTF |

| CA63902L1004 |

NATURALLY SPLENDID ENT LTD |

FWB2, SWB2 | YES |

NSPDF |

| CA88166Y1007 |

TETRA BIO-PHARMA INC |

FWB2 | YES |

TBPMF |

| CA92347A1066 |

VERITAS PHARMA INC |

FWB2 | YES |

VRTHF |

| CA1377991023 |

CANNTAB THERAPEUTICS LTD |

FWB2 | NO | |

| CA74737N1042 |

QUADRON CANNATECH CORP |

FWB2 | NO | |

| CA84730M1023 |

SPEAKEASY CANNABIS CLUB LTD |

FWB2, SWB2 | NO | |

| CA86860J1066 |

SUPREME CANNABIS CO INC/THE |

FWB2 | NO | |

| CA92858L2021 |

VODIS PHARMACEUTICALS INC |

FWB2 | NO |

IMPORTANT NOTES:

- Note that the U.S. listings generally trade over-the-counter (PINK) and are denominated in USD not EUR thereby exposing you to exchange rate risk in addition to market risk.

- Account holders maintaining PINK Sheet securities require United States (Penny Stocks) trading permissions in order to enter opening orders.

- All users on accounts maintaining United States (Penny Stocks) trading permissions are required use 2 Factor login protection when logging into the account.

Overview of ESMA CFD Rules Implementation at IBKR (UK) - Retail Investors Only

|

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money. |

The European Securities and Markets Authority (ESMA) enacted new rules applicable to retail clients trading CFDs, effective 1st August 2018. Professional clients are unaffected.

The rules consist of: 1) leverage limits; 2) a margin close out rule on a per account basis; 3) negative balance protection on a per account basis; 4) a restriction on the incentives offered to trade CFDs; and 5) a standardized risk warning.

Most clients (excepting regulated entities) are initially categorised as Retail Clients. IBKR may in certain circumstances agree to reclassify a Retail Client as a Professional Client, or a Professional Client as a Retail Client. Please see MiFID Categorisation for further detail.

The following sections detail how IBKR (UK) has implemented the ESMA Decision.

1 Leverage Limits

1.1 ESMA Margins

Leverage limits were set by ESMA at different levels depending on the underlying:

- 3.33% for major currency pairs; Major currency pairs are any combination of USD; CAD; EUR; GBP; CHF; JPY

- 5% for non-major currency pairs and major indices;

- Non-major currency pairs are any combination that includes a currency not listed above, e.g. USD.CNH

- Major indices are IBUS500; IBUS30; IBUST100; IBGB100; IBDE40; IBEU50; IBFR40; IBJP225; IBAU200

- 10% for non-major equity indices; IBES35; IBCH20; IBNL25; IBHK50

- 20% for individual equities

1.2 Applied Margins - Standard Requirement

In addition to the ESMA Margins, IBKR (UK) establishes its own margin requirements (IB Margins) based on the historical volatility of the underlying, and other factors. We will apply the IB Margins if they are higher than those prescribed by ESMA.

Details of applicable IB and ESMA margins can be found here.

1.2.1 Applied Margins - Concentration Minimum

A concentration charge is applied if your portfolio consists of a small number of CFD positions, or if the three largest positions have a dominant weight. We stress the portfolio by applying a 30% adverse move on the three largest positions and a 5% adverse move on the remaining positions. The total loss is applied as the maintenance margin requirement if it is greater than the standard requirement.

1.3 Funds Available for Initial Margin

You can only use cash to post initial margin to open a CFD position. Realized CFD profits are included in cash and are available immediately; the cash does not have to settle first. Unrealized profits however cannot be used to meet initial margin requirements.

1.4 Automatic Funding of Initial Margin Requirements (F-segments)

IBKR (UK) automatically transfers funds from your main account to the F-segment of your account to fund initial margin requirements for CFDs.

Note however that no transfers are made to satisfy CFD maintenance margin requirements. Therefore if qualifying equity (defined below) becomes insufficient to meet margin requirements, a liquidation will occur even if you have ample funds in your main account. If you wish to avoid a liquidation you must transfer additional funds to the F-segment in Account Management.

2 Margin Close Out Rule

2.1 Maintenance Margin Calculations & Liquidations

ESMA requires IBKR to liquidate CFD positions latest when qualifying equity falls below 50% of the initial margin posted to open the positions. IBKR may close out positions sooner if our risk view is more conservative. Qualifying equity for this purpose includes cash in the F-segment (excluding cash in any other account segment) and unrealized CFD P&L (positive and negative).

The basis for the calculation is the initial margin posted at the time of opening a CFD position. In other words, and unlike margin calculations applicable to non-CFD positions, the initial margin amount does not change when the value of the open position changes.

2.1.1 Example

You have EUR 2000 cash in your CFD account. You want to buy 100 CFDs of XYZ at a limit price of EUR 100. You are first filled 50 CFDs and then the remaining 50. Your available cash reduces as your trades are filled:

| Cash | Equity* | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Pre Trade | 2000 | 2000 | 2000 | |||||||

| Post Trade 1 | 2000 | 2000 | 50 | 100 | 5000 | 0 | 1000 | 500 | 1000 | No |

| Post Trade 2 | 2000 | 2000 | 100 | 100 | 10000 | 0 | 2000 | 1000 | 0 | No |

*Equity equals Cash plus Unrealized P&L

The price increases to 110. Your equity is now 3000, but you cannot open additional positions because your available cash is still 0, and under the ESMA rules IM and MM remain unchanged:

| Cash | Equity | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Change | 2000 | 3000 | 100 | 110 | 11000 | 1000 | 2000 | 1000 | 0 | No |

The price then drops to 95. Your equity declines to 1500 but there is no margin violation since it is still greater than the 1000 requirement:

| Cash | Equity | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Change | 2000 | 1500 | 100 | 95 | 9500 | (500) | 2000 | 1000 | 0 | No |

The price falls further to 85, causing a margin violation and triggering a liquidation:

| Cash | Equity | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Change | 2000 | 500 | 100 | 85 | 8500 | (1500) | 2000 | 1000 | 0 | Yes |

3 Negative Equity Protection

The ESMA Decision limits your CFD-related liability to the funds dedicated to CFD-trading. Other financial instruments (e.g. shares or futures) cannot be liquidated to satisfy a CFD margin-deficit.*

Therefore assets in the security and commodity segments of your main account, and non-CFD assets held in the F-segment, are not part of your capital at risk for CFD trading. However, all cash in the F-segment can be used to cover losses arising from CFD trading.

As Negative Equity Protection represents additional risk to IBKR, we will charge retail investors an additional financing spread of 1% for CFD positions held overnight. You can find detailed CFD financing rates here.

*Although we cannot liquidate non-CFD positions to cover a CFD deficit, we can liquidate CFD positions to cover a non-CFD deficit.

4 Incentives Offered to trade CFDs

The ESMA Decision imposes a ban on monetary and certain types of non-monetary benefits related to CFD trading. IBKR does not offer any bonus or other incentives to trade CFDs.

Additional Information Regarding the Use of Stop Orders

U.S. equity markets occasionally experience periods of extraordinary volatility and price dislocation. Sometimes these occurrences are prolonged and at other times they are of very short duration. Stop orders may play a role in contributing to downward price pressure and market volatility and may result in executions at prices very far from the trigger price.

Positionsliquidierungen aufgrund von Fälligkeit

Gemäß IB-Richtlinien werden nicht nur Kundenpositionen im Fall von Margindefiziten zwangsliquidiert, sondern auch jene, die auf Ereignissen im Zusammenhang mit Verfallsdaten oder Kapitalmaßnahmen beruhen und zu erhöhten Risiken und/oder betrieblichen Bedenken führen könnten. Nachstehend finden Sie Beispiele zu solchen Ereignissen.

Optionsausübung

IB behält sich das Recht vor, die Ausübung von Aktienoptionen zu untersagen und/oder Short-Optionen zu schließen, falls durch eine Ausübung/Zuteilung das Konto in ein Margindefizit geraten würde. Während der Kauf einer Option im Allgemeinen keine Margin erfordert, da die Position voll eingezahlt wird, ist der Kontoinhaber im Falle einer Ausübung verpflichtet, entweder die daraus folgende Long-Aktienposition vollständig zu bezahlen (wenn ein Call in einem Cash-Konto ausgeübt wird oder Aktien, die einer Margin von 100% unterliegen) oder die Long-/Short-Aktienposition zu finanzieren (wenn ein Call/Put in einem Marginkonto ausgeübt wird). Konten, die vor der Ausübung nicht über ausreichend Kapital verfügen, ziehen erhöhte Risiken nach sich, sollte es im Rahmen der Lieferung zu gegenläufigen Kursentwicklungen im Basiswert kommen. Dieses unbesicherte Risiko kann ausgesprochen hoch sein und den im Geld liegenden Wert einer Long-Option überschreiten. Dies ist besonders zum Zeitpunkt der Fälligkeit von Optionen der Fall, wenn Clearing-Stellen im Geld liegende Optionen sogar zu lediglich $0.01 pro Aktie ausführen.

Beispiel: Sie haben ein Konto, dessen Kapital an Tag 1 aus ausschließlich 20 Long-Call-Optionen mit einem Basispreis in Höhe von $50 in einer hypothetischen Aktie XYZ besteht. Zum Zeitpunkt des Verfalls werden diese in Höhe von $1 pro Kontrakt und der Basiswert bei $51 geschlossen. Szenario 1: Alle Optionen werden automatisch ausgeübt und XYZ wird an Tag 2 bei $51 eröffnet. Szenario 2: Alle Optionen werden automatisch ausgeübt und XYZ wird an Tag 2 bei $48 eröffnet.

| Kontosaldo | Vor Fälligkeit | Szenario 1 - XYZ Eröffnungskurs zu $51 | Szenario 2 - XYZ Eröffnungskurs zu $48 |

|---|---|---|---|

| Barbetrag | $0.00 | ($100,000.00) | ($100,000.00) |

| Long-Aktie | $0.00 | $102,000.00 | $96,000.00 |

|

Long-Option* |

$2,000.00 | $0.00 | $0.00 |

| Nettoliquidierungskapital/(Defizit) | $2,000.00 | $2,000.00 | ($4,000.00) |

| Margin-Anforderung | $0.00 | $25,500.00 | $25,500.00 |

| Marginüberschuss/(Defizit) | $0.00 | ($23,500.00) | ($29,500.00) |

*Die Long-Option hat keinen Beleihungswert.

Als Vorsichtsmaßnahme simuliert IB die Auswirkungen des Verfalls in verschiedenen Szenarien vor dem Verfallsdatum, um die Risiken für die einzelnen Konten im Falle einer Lieferung abzuwägen. Wenn das Risiko als zu hoch angesehen wird, behält sich IB das Recht vor, entweder: 1) die Optionen vor ihrer Fälligkeit zu liquidieren; 2) die Optionen verfallen zu lassen und/oder 3) die Lieferung sowie die Liquidierung des Basiswerts jederzeit zu gestatten. Darüber hinaus ist es möglich, dass das Konto in Bezug auf die Eröffnung neuer Positionen eingeschränkt wird, um erhöhte Risiken zu vermeiden. IB legt die Anzahl an Kontrakten fest, die IB verfallen lassen wird/am Verfallstag kurz nach Handelsschluss automatisch ausgeübt werden. Die Auswirkungen vom außerbörslichen Handel, den Sie an diesem Tag durchführen, werden in dieser Risikoberechnung möglicherweise nicht berücksichtigt.

IB behält sich zwar das Recht vor, diese Maßnahmen zu unternehmen, jedoch sind ausschließlich die Kontoinhaber für die Verwaltung der Ausübungs-/Zuteilungsrisiken verantwortlich, die mit den Positionen in deren Konten einhergehen. IB ist nicht verpflichtet, solche Risiken für Sie zu verwalten.

IB behält sich zudem das Recht vor, Positionen am Nachmittag vor ihrer Abwicklung zu liquidieren, sofern die Systeme von IB prognostizieren, dass die Abwicklung in einem Margindefizit resultieren würde. Als Vorsichtsmaßnahme simuliert IB die Auswirkungen des Verfalls in verschiedenen Szenarien vor dem Verfallsdatum, um die Risiken für die einzelnen Konten abzuwägen. Beispiel: Wenn IB prognostiziert, dass Positionen aufgrund der Abwicklung aus dem Konto entfernt würden (z. B. wenn die Optionen „aus dem Geld” verfallen oder in bar abgewickelte Optionen „im Geld” verfallen), berechnen die Systeme von IB die Marginauswirkungen dieser Abwicklungsereignisse.

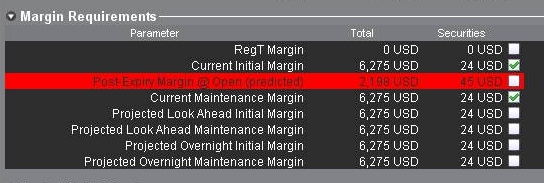

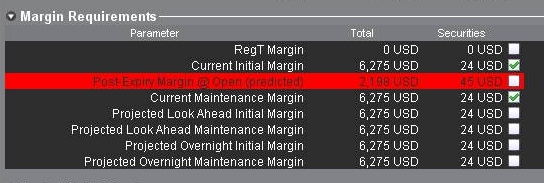

Falls IB zu dem Schluss kommt, dass das Risiko zu hoch ist, kann IB Positionen im Konto liquidieren, um das prognostizierte Margindefizit zu beheben. Kontoinhaber können dieses Verfalls-basierte Marginrisiko über das Kontofenster innerhalb der TWS finden. Der prognostizierte Marginüberschuss wird auf der Zeile „Margin nach Fälligkeit bei Handelsbeginn” angezeigt (siehe unten). Falls der Wert negativ ist und in roter Schrift angezeigt wird, deutet dies darauf hin, dass Ihr Konto möglicherweise Zwangsliquidierungen unterliegen wird. Diese Risikoberechnung wird 3 Tage vor dem nächsten Fälligkeitsdatum durchgeführt und wird ungefähr alle 15 Minuten aktualisiert. Bitte beachten Sie, dass bestimmte Kontotypen, die eine bestimmte Hierarchie aufweisen (z. B. Konten mit getrennten Handelslimiten, STL), diese Informationen ausschließlich im Masterkonto aufzeigen, wo die Berechnung zusammengefasst wird.

Bitte beachten Sie, dass IB Liquidierungen aufgrund von Fälligkeit grundsätzlich 2 Stunden vor Marktschluss veranlasst, jedoch sich das Recht vorbehält, diesen Prozess früher oder später zu beginnen, wenn es die Verhältnisse erfordern. Darüber hinaus haben die Liquidierungen Vorrang, die auf einer Anzahl an kontospezifischen Kriterien einschließlich dem Nettoliquidierungswert, dem prognostizierten Defizit nach Verfall sowie dem Verhältnis zwischen dem Optionsbasispreis und dem Basiswert basieren.

Call-Spreads vor dem Ex-Tag

Für den Fall, dass Sie vor dem Ex-Tag einen Call-Spread im Basiswert halten (Long- und Short-Call weisen denselben Basiswert auf) und Sie den Spread nicht liquidiert oder den/die Long-Call(s) ausgeführt haben, behält sich IB das Recht vor: i) manche oder alle Long-Calls auszuüben und/oder ii) manche oder alle Spreads zu liquidieren (d. h. glattzustellen) - insofern IB im eigenen Ermessen davon ausgeht, dass: a) der/die Short-Call(s) voraussichtlich zugeteilt wird/werden und b) Ihr Konto nicht über genügend Kapital verfügen würde, um der Verpflichtung, die Dividende zu zahlen oder im Allgemeinen die Margin-Anforderungen zu erfüllen, gerecht zu werden. Für den Fall, dass IB die Long-Calls in diesem Szenario ausführt und Sie nicht zu den Short-Calls zugeteilt sind, würden Sie Verluste erleiden. Wenn IB manche oder alle Ihre Spread-Positionen liquidiert, ist es möglich, dass Sie Verluste erleiden oder dies zu einem nicht beabsichtigten Investitionsergebnis führen würde.

Um dieses Szenario zu vermeiden, sollten Sie Ihre Optionspositionen und Ihr Kontokapital sorgfältig vor dem Ex-Tag jedes Basiswerts überprüfen und Ihre Risiken sowie Ihr Konto dementsprechend verwalten.

Physisch gelieferte Futures

Mit der Ausnahme bestimmter Futures-Kontrakte, die ihre Währungen als Basiswert haben, verbietet es IB, die Basiswert-Lieferung für physisch abgewickelte Futures oder Futures-Optionskontrakte durchzuführen oder zu erhalten. Um Lieferungen in einem ablaufenden Kontrakt zu vermeiden, müssen Kunden entweder den Kontrakt verlängern oder die Positionen vor dem Glattstellungsdatum des Kontrakts schließen. (Sie finden hierzu eine Liste auf unserer Website.)

Bitte beachten Sie, dass der Kunde dafür verantwortlich ist, das Glattstellungsdatum sowie physisch zugestellte Kontrakte zu beachten, da diese von IB ohne vorheriger Ankündigung jederzeit liquidiert werden können, wenn diese nicht innerhalb des angeführten Zeitraums glattgestellt werden.

Can I set a maximum dollar exposure for my account?

Unless an account holds solely long stock, bond, option or forex positions which have been paid for in full (i.e., no margin) and/or contains limited risk derivative positions such as option spreads, it is at risk of losing more than the original investment.

In the case of portfolios where the risk is indeterminable, there is no mechanism whereby the account holder can specify, at the portfolio level, a maximum dollar threshold of losses which, if reached, would limit their liability. IB does, however, provide a variety of tools and settings designed to assist account holders with managing and monitoring their exposure, including specialized order types, alerts and the Risk Navigator. A brief overview of each is provided below:

Order Types

Account holders may manage exposure on an individual trade level through several order types designed to limit risk. These order types include, but are not limited to: Stop, Adjustable Stop, Stop Limit, Trailing Stop and Trailing Stop Limit Orders. All of these order types allow you to specify an exit level for your individual positions based on your risk tolerance. For example, an account holder long 200 shares of hypothetical stock XYZ at an average price of $20.00 seeking to limit their loss to $500.00 could create a Stop Limit order having a Stop Price of $18.00 (the price at which a limit sell order is triggered) and a Limit Price of $17.50 (the lowest price at which the shares would be sold). It's important to note, however, that while a Stop Limit eliminates the price risk associated with a Stop order where the execution price is not guaranteed, it exposes the account holder to the risk that the order may never be filled even if the Stop Price is reached. For instructions on creating a Stop Limit order, click here.

Alerts

Alerts provide account holders the ability to specify events or conditions which, if met, trigger an action. The conditions can be based on time, trades that occur in the account, price levels, trade volume, or a margin cushion. For example, if the account holder wanted to be notified if their account was nearing a margin deficiency and forced liquidation, an alert could be set up to send an email if the margin cushion fell to some desired percentage, say 10% of equity. The action may consist of an email or text notification or the triggering of a risk reducing trade. For instructions on creating an Alert, click here.

Risk Navigator

The Risk Navigator is a real-time market risk management platform contained within the TraderWorkstation, which provides the account holder with the ability to create 'what-if' scenarios to measure exposure given user-defined changes to positions, prices, date and volatility variables which may impact their risk profile. For information on using an Risk Navigator, click here.

Expiration & Corporate Action Related Liquidations

In addition to the policy of force liquidating client positions in the event of a real-time margin deficiency, IBKR will also liquidate positions based upon certain expiration or corporate action related events which, after giving effect to, would create undue risk and/or operational concerns. Examples of such events are outlined below.

Option Exercise

IBKR reserves the right to prohibit the exercise of stock options and/or close short options if the effect of the exercise/assignment would be to place the account in margin deficit. While the purchase of an option generally requires no margin since the position is paid in full, once exercised the account holder is obligated to either pay for the ensuing long stock position in full (in the case of a call exercised in a cash account or stock subject to 100% margin) or finance the long/short stock position (in the case of a call/put exercised in a margin account). Accounts which do not have sufficient equity on hand prior to exercise introduce undue risk should an adverse price change in the underlying occur upon delivery. This uncollateralized risk can be especially pronounced and may far exceed any in-the-money value the long option may have held, particularly at expiration when clearinghouses automatically exercise options at in-the-money levels as low as $0.01 per share.

Take, for example, an account whose equity on Day 1 consists solely of 20 long $50 strike call options in hypothetical stock XYZ which have closed at expiration at $1 per contract with the underlying at $51. Assume under Scenario 1 that the options are all auto-exercised and XYZ opens at $51 on Day 2. Assume under Scenario 2 that the options are all auto-exercised and XYZ opens at $48 on Day 2.

| Account Balance | Pre-Expiration | Scenario 1 - XYZ Opens @ $51 | Scenario 2 - XYZ Opens @ $48 |

|---|---|---|---|

| Cash | $0.00 | ($100,000.00) | ($100,000.00) |

| Long Stock | $0.00 | $102,000.00 | $96,000.00 |

|

Long Option* |

$2,000.00 | $0.00 | $0.00 |

| Net Liquidating Equity/(Deficit) | $2,000.00 | $2,000.00 | ($4,000.00) |

| Margin Requirement | $0.00 | $25,500.00 | $25,500.00 |

| Margin Excess/(Deficiency) | $0.00 | ($23,500.00) | ($29,500.00) |

*Long option has no loan value.

To protect against these scenarios as expiration nears, IBKR will simulate the effect of expiration assuming plausible underlying price scenarios and evaluating the exposure of each account assuming stock delivery. If the exposure is deemed excessive, IBKR reserves the right to either: 1) liquidate options prior to expiration; 2) allow the options to lapse; and/or 3) allow delivery and liquidate the underlying at any time. In addition, the account may be restricted from opening new positions to prevent an increase in exposure. IBKR determines the number of contracts that will be lapsed by IBKR/auto-exercised shortly after the end of trading on the date of expiration. The effect of any after hours trading you conduct on that day may not be taken into account in this exposure calculation.

While IBKR reserves the right to take these actions, account holders are solely responsible for managing the exercise/assignment risks associated with the positions in their accounts. IBKR is under no obligation to manage such risks for you.

IBKR also reserves the right to liquidate positions on the afternoon before settlement if IBKR’s systems project that the effect of settlement would result in a margin deficit. To protect against these scenarios as expiration nears, IBKR will simulate the effect of expiration assuming plausible underlying price scenarios and evaluating the exposure of each account after settlement. For instance, if IBKR projects that positions will be removed from the account as a result of settlement (e.g., if options will expire out of the money or cash-settled options will expire in the money), IBKR’s systems will evaluate the margin effect of those settlement events.

If IBKR determines the exposure is excessive, IBKR may liquidate positions in the account to resolve the projected margin deficiency. Account holders may monitor this expiration related margin exposure via the Account window located within the TWS. The projected margin excess will be displayed on the line titled “Post-Expiry Margin” (see below) which, if negative and highlighted in red indicates that your account may be subject to forced position liquidations. This exposure calculation is performed 3 days prior to the next expiration and is updated approximately every 15 minutes. Note that certain account types which employ a hierarchy structure (e.g., Separate Trading Limit account) will have this information presented only at the master account level where the computation is aggregated.

Note that IBKR generally initiates expiration related liquidations 2 hours prior to the close, but reserves the right to begin this process sooner or later should conditions warrant. In addition, liquidations are prioritized based upon a number of account-specific criteria including the Net Liquidating Value, projected post-expiration deficit, and the relationship between the option strike price and underlying.

Call Spreads in Advance of Ex-Dividend Date

In the event that you are holding a call spread (long and short calls having the same underlying) prior to an ex-dividend date in the underlying, and if you have not liquidated the spread or exercised the long call(s), IBKR reserves the right to: i) exercise some or all of the long call(s); and/or ii) liquidate (i.e., close out) some or all of the spreads - if IBKR, in its sole discretion, anticipates that: a) the short call(s) is (are) likely to be assigned; and b) your account would not ave sufficient equity to satisfy the liability to pay the dividend or to satisfy margin requirements generally. In the event that IBKR exercises the long call(s) in this scenario and you are not assigned on the short call(s), you could suffer losses. Likewise, if IBKR liquidates some or all of your spread position, you may suffer losses or incur an investment result that was not your objective.

In order to avoid this scenario, you should carefully review your option positions and your account equity prior to any ex-dividend date of the underlying and you should manage your risk and your account accordingly.

Physically Delivered Futures

With the exception of certain futures contracts having currencies or metals as their underlying, IBKR generally does not allow clients to make or receive delivery of the underlying for physically settled futures or futures option contracts. To avoid deliveries in an expiring contract, clients must either roll the contract forward or close the position prior to the Close-Out Deadline specific to that contract (a list of which is provided on the website).

Note that it is the client’s responsibility to be aware of the Close-Out Deadline and physically delivered contracts which are not closed out within the specified time frame may be liquidated by IBKR without prior notification.

Equity & Index Option Position Limits

Equity option exchanges define position limits for designated equity options classes. These limits define position quantity limitations in terms of the equivalent number of underlying shares (described below) which cannot be exceeded at any time on either the bullish or bearish side of the market. Account positions in excess of defined position limits may be subject to trade restriction or liquidation at any time without prior notification.

Position limits are defined on regulatory websites and may change periodically. Some contracts also have near-term limit requirements (near-term position limits are applied to the side of the market for those contracts that are in the closest expiring month issued). Traders are responsible for monitoring their positions as well as the defined limit quantities to ensure compliance. The following information defines how position limits are calculated;

Option position limits are determined as follows:

- Bullish market direction -- long call & short put positions are aggregated and quantified in terms of equivalent shares of stock.

- Bearish market direction -- long put & short call positions are aggregated and quantified in terms of equivalent shares of stock.

The following examples, using the 25,000 option contract limit, illustrate the operation of position limits:

- Customer A, who is long 25,000 XYZ calls, may at the same time be short 25,000 XYZ calls, since long and short positions in the same class of options (i.e., in calls only or in puts only) are on opposite sides of the market and are not aggregated

- Customer B, who is long 25,000 XYZ calls, may at the same time be long 25,000 XYZ puts. Rule 4.11 does not require the aggregation of long call and long put (or short call and short put) positions, since they are on opposite sides of the market.

- Customer C, who is long 20,000 XYZ calls, may not at the same time be short more than 5,000 XYZ puts, since the 25,000 contract limit applies to the aggregate position of long calls and short puts in options covering the same underlying security. Similarly, if Customer C is also short 20,000 XYZ calls, he may not at the same time have a long position of more than 5,000 XYZ puts, since the 25,000 contract limit applies separately to the aggregation of short call and long put positions in options covering the same underlying security.

Notifications and restrictions:

IB will send notifications to customers regarding the option position limits at the following times:

- When a client exceeds 85% of the allowed limit IB will send a notification indicating this threshold has been exceeded

- When a client exceeds 95% of the allowed limit IB will place the account in closing only. This state will be maintained until the account falls below 85% of the allowed limit. New orders placed that would increase the position will be rejected.

Notes:

Position limits are set on the long and short side of the market separately (and not netted out).

Traders can use an underlying stock position as a "hedge" if they are over the limit on the long or short side (index options are reviewed on a case by case basis for purposes of determining which securities constitute a hedge).

Position information is aggregated across related accounts and accounts under common control.

Definition of related accounts:

IB considers related accounts to be any account in which an individual may be viewed as having influence over trading decisions. This includes, but is not limited to, aggregating an advisor sub-account with the advisor's account (and accounts under common control), joint accounts with individual accounts for the joint parties and organization accounts (where an individual is listed as an officer or trader) with other accounts for that individual.

Position limit exceptions:

Regulations permit clients to exceed a position limit if the positions under common control are hedged positions as specified by the relevant exchange. In general the hedges permitted by the US regulators that are recognized in the IB system include outright stock position hedges, conversions, reverse conversions and box spreads. Currently collar and reverse collar strategies are not supported hedges in the IB system. For more detail about the permissible hedge exemptions refer to the rules of the self regulatory organization for the relevant product.

OCC posts position limits defined by the option exchanges. They can be found here.

http://www.optionsclearing.com/webapps/position-limits