Reglamento EMIR: informe de obligaciones en el registro de operaciones y servicio delegado de Interactive Brokers para ayudarle a cumplir con sus obligaciones

la aplicación de la exención del artículo 1(4) se amplió para incluir a los bancos centrales y los organismos de gestión de deuda de EE. UU. y Japón. La comisión ha indicado que podrán añadirse más bancos centrales extranjeros y organismos de gestión de deuda en caso de que consideren que la normativa equivalente en dichas jurisdicciones sea la adecuada. El artículo 1(5) exime ampliamente a las siguientes categorías de entidades:

Resumen del sistema de negociación con margen SPAN

La metodología SPAN (Análisis de riesgo de cartera estándar) es una metodología desarrollada por el CME, y utilizada por muchas cámaras de compensación y mercados de todo el mundo para calcular la garantía de cumplimiento (es decir, el requisito de margen) sobre futuros y opciones que la cámara de compensación le cobra al comisionista de futuros y que este, a su vez, le cobra al cliente.

La metodología SPAN establece el margen al determinar la peor pérdida potencial que podría sufrir una cartera durante un determinado periodo (normalmente de un día) utilizando un conjunto de 16 escenarios de mercado hipotéticos que reflejan variaciones en el precio del subyacente del contrato de futuros u opciones y, en el caso de las opciones, el deterioro temporal y cambios en la volatilidad implícita.

El primer paso para calcular el requisito de la metodología SPAN es organizar todas las posiciones que comparten el mismo subyacente último en un agrupamiento al cual se refiere como el grupo de commodity combinado. Luego, la metodología SPAN calcula y añade, mediante un escenario similar, el riesgo de cada posición dentro de un commodity combinado, y ese escenario genera la pérdida teórica máxima que es la Búsqueda de riesgo. Los 16 escenarios se determinan sobre la base de dicho rango de búsqueda de precio de commodity combinado (el movimiento máximo en el precio del subyacente que es probable que se produzca para el periodo dado) y del rango de búsqueda de volatilidad (la variación máxima en la volatilidad implícita que es probable que se produzca para opciones).

Asuma que una cartera hipotética que tiene un futuro en largo y una opción put en largo sobre el índice de acciones de ABC tiene un precio subyacente de 1000 USD, un multiplicador de 100, y un rango de búsqueda de precio del 6 %. Para esta cartera dada, la búsqueda de riesgo sería de 1125 USD del escenario 14.

|

# |

1 Futuro en largo |

1 Opción put en largo |

Suma |

Descripción del escenario |

|

1 |

0 USD |

20 USD |

20 USD |

Precio sin variación; volatilidad por encima del rango de búsqueda |

|

2 |

0 USD |

(18 USD) |

(18 USD) |

Precio sin variación; volatilidad por debajo del rango de búsqueda |

|

3 |

2,000 USD |

(1290 USD) |

710 USD |

Precio arriba 1/3 del rango de búsqueda de precio ; Volatilidad por encima del rango de búsqueda |

|

4 |

2,000 USD |

(1155 USD) |

845 USD |

Precio arriba 1/3 del rango de búsqueda de precio ; Volatilidad por debajo del rango de búsqueda |

|

5 |

(2000 USD) |

1600 USD |

(400 USD) |

Precio abajo 1/3 del rango de búsqueda de precio ; Volatilidad por encima del rango de búsqueda |

|

6 |

(2000 USD) |

1375 USD |

(625 USD) |

Precio abajo 1/3 en el rango de búsqueda de precio ; Volatilidad debajo del rango de búsqueda |

|

7 |

4000 USD |

(2100 USD) |

1900 USD |

Precio arriba 2/3 del rango de búsqueda de precio ; Volatilidad por encima del rango de búsqueda |

|

8 |

4000 USD |

(2330 USD) |

1670 USD |

Precio arriba 2/3 del rango de búsqueda de precio ; Volatilidad por debajo del rango de búsqueda |

|

9 |

(4000 USD) |

3350 USD |

(650 USD) |

Precio abajo 2/3 del rango de búsqueda de precio ; Volatilidad por encima del rango de búsqueda |

|

10 |

(4000 USD) |

3100 USD |

(900 USD) |

Precio abajo 2/3 del rango de búsqueda de precio ; Volatilidad por debajo del rango de búsqueda |

|

11 |

6000 USD |

(3100 USD) |

2900 USD |

Precio arriba 3/3 del rango de búsqueda de precio ; Volatilidad por encima del rango de búsqueda |

|

12 |

6000 USD |

(3375 USD) |

2625 USD |

Precio arriba 3/3 del rango de búsqueda de precio ; Volatilidad por debajo del rango de búsqueda |

|

13 |

(6000 USD) |

5150 USD |

(850 USD) |

Precio abajo 3/3 del rango de búsqueda de precio ; Volatilidad por encima del rango de búsqueda |

|

14 |

(6000 USD) |

4875 USD |

(1125 USD) |

Precio debajo 3/3 del rango de búsqueda de precio ; Volatilidad debajo del rango de búsqueda |

|

15 |

5760 USD |

(3680 USD) |

2080 USD |

Alza extrema en el precio (3 veces el rango de búsqueda del precio) * 32 % |

|

16 |

(5760 USD) |

5400 USD |

(360 USD) |

Baja extrema en el precio (3 veces el rango de búsqueda del precio) * 32 % |

El cargo por la búsqueda de riesgo se añade a los cargos por diferencial entre commodities (una cantidad que se contabiliza para el riesgo de base de los diferenciales del calendario de futuros) y cargos al contado (un cargo que cubre el aumento en el riesgo de posiciones en instrumentos entregables próximos al vencimiento), y se reduce mediante cualquier compensación de crédito por diferencial entre commodities (un crédito de margen para compensar posiciones entre productos correlacionados). Esta suma se compara con el requisito mínimo de opciones en corto (garantiza que se cobre un margen mínimo para carteras que contienen opciones fuera del dinero profundas), y el mayor de los dos será el riesgo del commodity combinado. Estos cálculos se realizan para todos los commodities combinados con el requisito de margen total para una cartera equivalente a la suma del riesgo de todos los commodities combinados menos todo crédito por compensaciones de riesgo proporcionados entre los distintos commodities combinados.

El software para calcular los requisitos de margen mediante la metodología SPAN, conocido como PC-CPAN, se encuentra disponible en la página web de CME.

Más información acerca del uso de las órdenes stop

Los mercados de acciones estadounidenses ocasionalmente atraviesan periodos de extraordinaria volatilidad y desajuste de precios. A veces, estos sucesos son prolongados y en otras ocasiones son de muy corta duración. Las órdenes stop pueden contribuir a la presión a la baja en los precios y a la volatilidad del mercado. Asimismo, pueden tener como resultado ejecuciones a precios muy alejados del precio de activación.

¿Qué sucede si negocio un producto denominado en una divisa que no mantengo en mi cuenta?

La divisa específica que se necesita para comprar y liquidar un producto dado es determinada por el mercado de cotización, no por IBKR. Por ejemplo, si usted realiza una transacción para comprar un valor que está denominado en una divisa que no mantiene, suponiendo que usted tiene una cuenta de margen y suficiente exceso de margen, IBKR creará un préstamos para esos fondos. Esto es necesario debido a que IBKR tiene la obligación de liquidar esa operación con la cámara de compensación solamente en la divisa de denominación designada. Si no desea que se cree este préstamo ni incurrir en los costes de interés asociados, deberá depositar primeramente fondos en su cuenta en la forma y cantidad de divisa requerida, o convertir los fondos en su cuenta utilizando IdealPro (para cantidades superiores a 25 000 USD o su equivalente) o los centros de lotes incompletos (para cantidades inferiores a 25 000 USD o su equivalente). Ambas opciones están disponibles mediante TWS.

Asimismo, tenga en cuenta que cuando cierre una posición en un valor denominado en una divisa dada, los ingresos permanecerán en esa divisa sin importar si es la divisa base que ha seleccionado para su cuenta. En consecuencia, dichos ingresos estarán expuestos al riesgo de cambio de divisa relativo a su divisa base hasta que realice una conversión de divisa o utilice los ingresos para otro producto denominado de manera similar.

¿Por qué la sección Informe de efectivo de mi extracto de actividad refleja una transferencia interna entre valores y commodities?

Con fines normativos, IBKR tiene la obligación de separar los activos valores dentro de su cuenta de los activos commodities. Dichos activos commodities podrán incluir el valor de mercado de opciones sobre posiciones en futuros, además de todo efectivo necesario como margen como resultado de las posiciones en futuros sobre commodities y opciones sobre futuros. Periódicamente, el requisito de margen de sus posiciones en commodities se recalculará y, en caso de que los requisitos disminuyan, el efectivo excedente de aquel que sea el requisito de margen para commodities se transferirá del lado de los commodities de su cuenta al lado de los valores. De igual modo, en caso de aumentar el requisito de margen para commodities, IBKR transferirá todo efectivo disponible del lado de los valores al lado de los commodities. Debido a que se proporciona el seguro de la SIPC para activos del lado de los valores de su cuenta, pero no de los commodities, esta transferencia periódica se realizará para asegurarse de que su saldo de efectivo puede contar con la mayor protección posible. Deberá observarse que estos movimientos de efectivo representan entradas en el libro dentro de su cuenta, las cuales sirven para compensarse mutuamente en su totalidad y, por tanto, no tienen impacto en el saldo de efectivo total dentro de su cuenta (vea la columna Total dentro de la sección Informe de efectivo del extracto de actividad).

¿Cómo se calculan los requisitos de margen de futuros y opciones sobre futuros?

Los márgenes de opciones sobre futuros, al igual que los márgenes de futuros, se rigen por el mercado mediante un algoritmo de cálculo conocido como margen SPAN. Si desea obtener información sobre el sistema SPAN y cómo funciona, visite el sitio web de CME Group mediante el siguiente enlace: www.cmegroup.com. En este sitio puede realizar una búsqueda para el término SPAN, lo cual le mostrará una gran cantidad de información acerca de este tema y cómo funciona. El sistema de análisis de riesgo de cartera estandarizado (Standard Portfolio Analysis of Risk - SPAN) es una metodología altamente sofisticada que calcula los requisitos de la garantía de cumplimiento al analizar qué podría ocurrir en casi cualquier escenario de mercado.

En términos generales, SPAN funciona de la siguiente manera:

SPAN evalúa el riesgo de cartera general al calcular la peor pérdida posible en la que razonablemente pudiera incurrir una cartera de instrumentos físicos y derivados durante un periodo específico (normalmente una sesión bursátil). Esto se hace computando las ganancias y pérdidas que tendría la cartera bajo distintas condiciones del mercado. En el centro de la metodología se encuentra la matriz de riesgo SPAN, un conjunto de valores numéricos que indican cómo un contrato en particular ganará o perderá valor bajo varias condiciones. Cada condición se conoce como un escenario de riesgo. El valor numérico para cada escenario de riesgo representa la ganancia o pérdida que tendrá un contrato determinado para una combinación determinada de variación de precios (o precios del subyacente), cambio de volatilidad y reducción del plazo de vencimiento.

El mercado envía los archivos de margen SPAN a IBKR en intervalos específicos durante el día y dichos archivos se conectan a una calculadora de margen SPAN. Todas las opciones sobre futuros se seguirán calculando como si tuvieran riesgo hasta que expiren en la cuenta o se cierren las posiciones. El hecho de que pudieran estar fuera del dinero no es relevante. Todos los escenarios deben tener en cuenta lo que pudiera suceder en caso de volatilidad extrema del mercado, por consiguiente, el impacto de margen de estas opciones sobre futuros se considerará hasta que la posición sobre la opción deje de existir. Los requisitos de margen SPAN se comparan con los escenarios de movimientos extremos de mercado predefinidos de IBKR y el mayor de los dos se utilizará como requisito de margen.

Margin Considerations for Intramarket Futures Spreads

Background

Clients who simultaneously hold both long and short positions of a given futures contract having different delivery months are often provided a spread margin rate that is less than the margin requirement for each position if considered separately. However, as the settlement prices of each contract may deviate significantly as the front month contract approaches its close out date, IBKR will reduce the benefit of the spread margin rate to reflect the risk of this price deviation.

Spread Margin Adjustment

This reduction is accomplished by effectively decoupling or breaking the spread in phases on each of the 3 business days preceding the close out date of the front contract month, as follows:

- On the 3rd business day prior to close out, the initial and maintenance margin requirements will be equal to 10% of their respective requirements on each contract month as if there was no spread, plus 90% of the spread requirement;

- On the 2nd business day prior to close out, the initial and maintenance margin requirements will be equal to 20% of their respective requirements on each contract month as if there was no spread, plus 80% of the spread requirement;

- On the business day prior to close out, the initial and maintenance margin requirements will be equal to 30% of their respective requirements on each contract month as if there was no spread, plus 70% of the spread requirement.

Working Example

Assume a hypothetical futures contract XYZ with the margin requirements as outlined in the table below:

| XYZ | Front Month - 1 Short Contract (Uncovered) | Back Month - 1 Long Contract (Uncovered) | Spread - 1 Short Front Month vs. 1 Long Back Month |

| Initial Margin | $1,250 | $1,500 | $500 |

| Maintenance Margin | $1,000 | $1,200 | $400 |

Further assume a position consisting of 1 short front month contract and 1 long back month contract with the front month contract close out date = T. using this hypothetical example, the initial margin requirement over the 3 business day period preceding close out date is outlined in the table below:

| Day | Initial Margin Requirement | Calculation Details |

| T-4 | $500 | Unadjusted |

| T-3 | $725 | .1($1,250 + $1,500) + .9($500) |

| T-2 | $950 | .2($1,250 + $1,500) + .8($500) |

| T-1 | $1,175 | .3($1,250 + $1,500) + .7($500) |

| T | $1,175 | Positions not in compliance with close out requirements are subject to liquidation. |

How to Complete CFTC Form 40

Clients maintaining a U.S. futures or futures option position at a quantity exceeding the CFTC's reportable thresholds may be contacted directly by the CFTC file with a request that they complete a Form 40. Contact will generally be made via email and clients are encouraged to respond to such requests in a timely manner to avoid trading restrictions and/or fines imposed by CFTC upon their account at the FCM.

Completion of the Form requires the following steps:

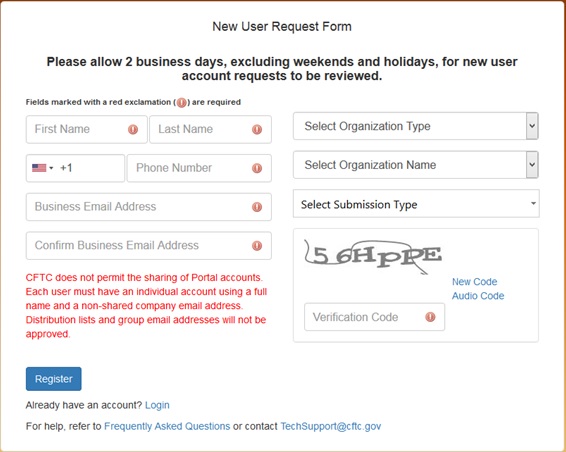

- Register for a CFTC Portal Account - performed online at: https://portal.cftc.gov/Account/Register.aspx Registration will require entry of the 9-digit code that the CFTC provided to you within the email requesting that you register. If you cannot locate your code or receive an invalid entry message, contact TechSupport@cftc.gov. When entering "Organization Type" from the drop-down selector, choose "LTR (Large Traders)".

2. Complete Form 40 - You will receive an email notification from the CFTC once your Portal Account has been approved. Note that this approval may take up to 2 business days from the date you complete the New User Request Form. The email will contain a link to the Portal where you will be prompted to log in: https://portal.cftc.gov/

Instructions for completing the form are available at: https://www.ecfr.gov/cgi-bin/text-idx?node=ap17.1.18_106.a

Note that Portal provides the opportunity to save a copy of your submission in XML format, a recommended step, as this allows for uploading the file to the Portal should you need to make modifications at a later date. This will eliminate the need to renter the form in its entirety.

The CFTC will send a confirmation email upon successful completion of your Form 40.

3. Confirm with IBKR - forward your confirmation email, or other evidence that you have submitted the Form 40 to cftc_form40_filing@interactivebrokers.com. This will assist to ensure that your account is not subject to CFTC directed restrictions or fines.

Overview of CFTC Form 40

The CFTC, the primary regulator of U.S. commodity futures markets and Futures Commission Merchants (FCMs), operates a comprehensive system of collecting information on market participants as part of its market surveillance and large trader reporting program.

IBKR, as a registered FCM providing clients with access to those markets, is obligated to report to the CFTC information on clients who hold a position in a quantity that exceeds defined thresholds (i.e., a "reportable position"). In order to report this information, IBKR requires clients trading U.S. futures or futures options to complete an online CFTC Ownership and Control Reporting form at the point the client requests futures trading permissions.

Once a client holds a "reportable position", the CFTC may then contact that client directly and require them to file more detailed information via CFTC Form 40. The information required of this report includes the following:

- Trader's name and address

- Principal business

- Form of ownership (e.g., individual, joint, partnership, corporation, trust, etc.)

- Whether the reporting trader is registered under the Commodity Exchange Act

- Whether the reporting trader controls trading for others

- Whether any other person controls the trading of the reportable trader

- Name and location of all firms through which the reportable trader carries accounts

- Name and location of other persons providing a trading guarantee or having a financial interest in account of 10% or greater

- Name of accounts not in the reporting trader's name in which the trader provides a guarantee or has a financial interest of 10% or more.

Clients who fail to complete this Form in a timely manner may be subject to trading restrictions and/or fines imposed by CFTC upon their account at the FCM. It is therefore imperative that clients immediately respond to these CFTC requests.

To complete the CFTC Form 40, clients must first register for a CFTC Portal Account, an online process which is subject to a review period of 2 business days from the point of initial registration to acknowledgement of approval by the CFTC. For information regarding this registration process and completing the Form 40, see KB3149.

Futuros IBKR OTC sobre metales LME – Datos y preguntas frecuentes

Introducción

Los futuros LME OTC de IBKR proporcionan a los clientes un acceso sintético a la Bolsa de Metales de Londres (LME), un mercado inter pares generalmente no disponible para inversores no miembros.

Los futuros LME OTC son contratos derivados OTC con IBUK como contraparte. Los futuros LME OTC referencian el futuro LME correspondiente en términos de precio, tamaño de lote, tipo y especificación, pero no son ellos mismos un contrato registrado. La entrega física no está permitida.

Los futuros LME OTC de IBKR se operan a través de su cuenta de margen y, por lo tanto, usted puede introducir posiciones largas así como posiciones cortas apalancadas. Las tasas de margen son iguales a las establecidas por el LME. Al igual que otros futuros, están basados en el riesgo (SPAN) y son, por lo tanto, variables. Los márgenes actuales varían entre el 6% y el 9%, dependiendo del contrato.

Contratos

IBKR ofrece futuros OTC con vencimientos en el 3er. miércoles para los siguientes metales:

| Metal | Símbolo IB | Precio USD/ | Multiplicador |

| Aluminio primario de alto grado | AH | Ton. métrica | 25 |

| Cobre, grado A | CA | Ton. métrica | 25 |

| Níquel primario | NI | Ton. métrica | 6 |

| Plomo estándar | PB | Ton. métrica | 25 |

| Estaño | SNLME | Ton. métrica | 5 |

| Zinc especial de alto grado | ZSLME | Ton. métrica | 25 |

Vencimientos del 3rd. miércoles

La LME incluye una variedad de contratos adaptados a las necesidades de los operadores físicos y los operadores de cobertura. Los principales entre ellos son contratos diarios a plazo de 3 meses, utilizados por los operadores físicos para que coincidan exactamente con las coberturas de sus necesidades.

Los contratos del 3er. miércoles son contratos mensuales, como los futuros, y, como tales, se adaptan mejor a las necesidades de los operadores financieros. Como el nombre sugiere, vencen el 3er. miércoles de cada mes y, aunque se liquidan físicamente en el LME, son estrictamente liquidados en efectivo en IBKR. Los contratos del 3er. miércoles se han vuelto extremadamente populares y equivalen al 65% del interés abierto en la LME.

Cotizaciones y datos de mercado

IBKR ofrece cotizaciones en tiempo real de la LME (datos de mercado L2) y no ensancha la cotización. Cada orden de cliente tiene primero una cobertura en la bolsa y la orden LME OTC es ejecutada al precio de la cobertura.

Flujos de caja

La variación diaria de margen y de PyG realizadas para los futuros LME OTC de IBKR se liquida en efectivo diariamente, al igual que para los futuros estándar. Por el contrario, los flujos de caja para el contrato subyacente LME solo se liquidan después de que el contrato haya vencido.

Márgenes

Los requisitos de margen para los futuros LME OTC de IBKR son iguales a los requisitos para el contrato subyacente en la LME. La LME utiliza el análisis de cartera estándar de riesgo (Standard Portfolio Analysis of Risk - SPAN) para calcular el margen.

Al igual que para otros futuros, las tasas de margen se establecen como un valor absoluto por contrato y, normalmente, se actualizan de forma mensual.

Permisos de Negociación

Usted deberá configurar permisos para Metales del Reino Unido en Gestión de Cuenta.

Datos de mercado

Necesitará una suscripción de nivel II (L2) a la Bolsa de Metales de Londres (LME), actualmente de 1.00 GBP.

Recursos LME OTC

Lista de productos y enlaces a detalles de contrato

Comisiones

Requisitos de margen

Preguntas frecuentes

¿Qué debo hacer para empezar a operar en futuros LME OTC?

Debe configurar permisos de negociación para Metales de Reino Unido en Gestión de Cuenta. Si tiene una cuenta IB LLC, o una cuenta IB UK mantenida por IB LLC, nosotros configuraremos un nuevo segmento de cuenta (identificado con su número de cuenta actual más el sufijo "F"). Una vez confirmada la configuración, usted podrá comenzar a negociar. No necesita depositar fondos en el segmento F por separado; los fondos se transferirán automáticamente desde su cuenta principal para cubrir los requisitos de margen.

¿Cómo se reflejan mis operaciones y posiciones en futuros LME OTC en mis extractos?

Sus posiciones se mantienen en un segmento de cuenta separado, identificado por su número de cuenta primaria con el sufijo “F”. Puede elegir ver el extracto de actividad para el segmento F por separado o consolidado para su cuenta principal. Puede realizar la selección en la ventana de extracto de Gestión de Cuenta.

¿Qué protecciones de cuenta se aplican cuando se opera en futuros LME OTC?

Los futuros LME OTC son contratos con IB UK como su contraparte y no se operan en un mercado regulado y no se compensan en una cámara de compensación central. Como IB UK es la contraparte de sus operaciones, usted se expone a los riesgos comerciales y financieros, incluido el riesgo de crédito, asociados con la relación con IB UK. Tenga en cuenta que todos los fondos de los clientes están siempre totalmente segregados, incluidos los clientes institucionales. IB UK es un participante en el esquema de compensación de servicios financieros del Reino Unido (Financial Services Compensation Scheme "FSCS"). IB UK no es miembro de U.S. Securities Investor Protection Corporation (“SIPC”).

¿Puedo operar en futuros LME OTC por teléfono?

No. En casos excepcionales, podríamos aceptar procesar las órdenes de cierre por teléfono, pero nunca las órdenes de apertura.