IBSJ Multi Currency

Can I trade foreign products in supported currencies at Interactive Brokers Securities Japan (IBSJ)?

Yes, clients can trade in any currency that has a product listed in.

For example: Client with a cash account wants to buy a US stock. Our system will check if the client has sufficient available funds in USD or other supported currencies to cover 100% of the trade and, if so, the order will be sent to the exchange.

- If client has enough balance in USD, it will be used for execution of the order.

- If not, IBSJ will automatically convert an equivalent amount of USD from other supported currencies with a positive balance.

- If the same client wishes to sell his USD denominated security at a later date, IBSJ will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in USD for purchasing US stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in supported cashiering currencies (JPY, USD, EUR, GBP). If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

Please Note

- IBSJ does NOT charge a commission to clients for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

Can I trade Forex and convert currencies at Interactive Brokers Securities Japan (IBSJ)?

Currency conversion at IBSJ must be connected to an investment service transaction (purchasing a stock, for instance) and its resulting cash flows. To comply with this regulation, clients can make a currency conversion in a trading platform only to close the negative balance from borrowing. In other cases, IBSJ makes a conversion automatically.

- The client CANNOT open long positions that create cash debits (loans). Nevertheless, client can open long positions in any foreign product regardless of the currency in which it is denominated. IBSJ will auto convert the value of the transaction from the positive balance in supported currencies held in the account.

- Any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will NOT be auto-converted.

- The client can withdraw funds in JPY, EUR, USD, GBP. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

- The client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: supported currencies or base currency. IBSJ will automatically convert positive balances to the requested one without leaving residuals.

For further information please see the IBSJ Multi-Currency Account Foreign Exchange Restrictions Disclosure.

Please Note

- IBSJ does NOT charge clients commissions for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

- Base currency: JPY.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

What currencies are available for deposits and withdrawals at Interactive Brokers Securities Japan (IBSJ)?

IBSJ clients can make deposits in four Supported Cashiering Currencies.

Withdrawals are allowed in base currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

Client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: supported currencies or base currency. IBSJ will automatically convert positive balances to the requested one without leaving residuals.

For further information please see the IBSJ Multi-Currency Account Foreign Exchange Restrictions Disclosure.

Please Note

- IBSJ does NOT charge clients commissions for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

- Base currency: JPY.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

Multi-Currency Trading at IBKR Central Europe

- If client has enough balance in USD, it will be used for execution of the order.

- If not, IBCE will automatically convert an equivalent amount of USD from other supported currencies with a positive balance.

- If the same client wishes to sell his USD denominated security at a later date, IBCE will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in USD for purchasing US stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- If client borrows EUR, he can decide what to do with the negative EUR balance. This negative balance can be closed by converting from any other supported currency or remain in the account.

- If the same client wishes to sell his EUR denominated security at a later date, IBCE will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in EUR for purchasing EU stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- If the same client wishes to sell his CAD denominated security at a later date, IBCE will auto convert the proceeds back to the base currency.

- The same process occurs when cash flows are generated from positions (e.g. dividends, interest). Conversion takes place when the cash is credited to or debited from the account, not when it is accrued.

- Client can decide what to do with the negative CAD balance. This negative balance can be closed by converting from any other supported currency or remain in the account.

- If the same client wishes to sell his CAD stock at a later date, IBCE will automatically convert the proceeds to the base currency as CAD is not a supported currency.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- For Margin accounts, the client can open long positions that create cash debits (loans) in any currency. IBCE will not auto-convert your transaction but will create an investment loan in the currency of the trade. It will be the client’s discretion when to initiate a currency conversion to close the negative balance in part or in full.

- For Cash accounts, the client CANNOT open long positions that create cash debits (loans). Nevertheless, client can open long positions in any foreign product regardless of the currency in which it is denominated. IBCE will auto convert the value of the transaction from the positive balance in supported currencies held in the account.

- For both Margin and Cash accounts, any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will NOT be auto-converted if it is the supported currency (EUR, USD, CHF, GBP, HUF, CZK, PLN, DKK, SEK and NOK).

- For both Margin and Cash accounts, any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will be auto-converted if it is NOT the supported currency.

- For both Margin and Cash accounts, the client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- For both Margin and Cash accounts, the client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: Major Currencies or Home currency. IBCE will automatically convert positive balances in the supported currencies to the requested one without leaving residuals.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

- Interactive Brokers Central Europe accounts are not allowed to withdraw funds on margin due to regulatory reasons.

- The same currency pairs can be traded as Forex CFD. Contracts For Difference are complex instruments, and we invite you to carefully review the CFDs risk warnings before trading these instruments.

- IBCE does NOT charge clients for automatic currency conversion.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

- Interactive Brokers Central Europe accounts are not allowed to withdraw funds on margin due to regulatory reasons.

- The changes mentioned above are effective since October 17, 2022.

WICHTIGE MITTEILUNG ZUM RUSSISCHEN RUBEL (RUB)

In Einklang mit vielen anderen Finanzinstituten hat auch IBKR den Handel mit Rubel (‚‚RUB”) reduziert und alle Zahlungsdienste mit Rubeln einschließlich aller Abhebungen und Währungskonvertierungen eingestellt.

Dies betrifft speziell die folgenden Themen:

Einzahlungen in RUB: IBKR nimmt keine Einzahlungen in RUB mehr entgegen. Einzahlungen in RUB werden grundsätzlich zurückgewiesen.

Alle RUB-Einzahlungen werden regelmäßig in USD oder EUR umgewandelt, je nachdem, bei welcher IBKR-Gesellschaft Sie ein Konto haben.

|

IBKR-Gesellschaft |

Zielwährung |

|

IBLLC |

USD |

|

IBCE |

EUR |

|

IBUK |

EUR |

|

IBIE |

EUR |

|

Alle anderen |

USD |

Abhebungen in RUB: IBKR ist derzeit nicht in der Lage, Abhebungen in RUB zu genehmigen.

Basiswährung: IBKR erlaubt Kunden derzeit nicht, RUB als Basiswährung weiterzuführen. Wenn Sie vorher RUB als Basiswährung verwendet hatten, wurde sie in USD oder EUR umgewandelt, je nachdem, bei welcher IBKR-Gesellschaft Sie registriert sind (siehe Tabelle oben).

IBKR achtet stets auf die Einhaltung aller geltenden Sanktionsgesetze. Wir bedanken uns für Ihre Kooperation und Ihr Vertrauen.

IMPORTANT NOTICE REGARDING THE RUSSIAN RUBLE (RUB)

In line with many financial institutions, IBKR has reduced exposure to the Russian Ruble, (“RUB”) and has discontinued all cashiering services for Russian Rubles, including all withdrawals and currency conversions.

Specifically:

Deposits in RUB: IBKR is no longer accepting deposits of RUB. Any deposit in RUB will be rejected.

IBKR will periodically convert RUB balances to USD or EUR, depending on the IBKR entity with which you have an account.

|

IBKR Entity |

Target Currency |

|

IBLLC |

USD |

|

IBCE |

EUR |

|

IBUK |

EUR |

|

IBIE |

EUR |

|

All Others |

USD |

Withdrawals in RUB: IBKR is not able to accommodate RUB withdrawals at this time.

Base Currency: IBKR does not currently allow clients to maintain RUB as their base currency. If you previously used RUB as your base currency, we converted it to USD or EUR depending on which IBKR entity your account is with (see chart above).

IBKR is fully committed to complying with all applicable sanctions laws. We appreciate your cooperation and your business.

Was bedeutet der Cash-FX-Umwandlungsgewinn bzw. -verlust auf meinem Tagesauszug und wie wird er berechnet?

Damit wir Ihnen einen umfassenden Überblick über Ihr Kontokapital zu Auszugserstellungszwecken bieten können, müssen jegliche Long- oder Short-Barsalden in Ihrem Konto, die auf eine andere Währung als Ihre Basiswährung lauten, zum jeweils geltenden Wechselkurs umgewandelt werden. Da Wechselkurse sich von einem Zeitraum zum nächsten ändern können, ist es möglich, dass dieser Umwandlungsprozess in einem Cash-FX-Umwandlungssaldo resultiert, der entweder positiv (d. h. Gewinn) oder negativ (d. h. Verlust) ist. Hierbei sollte beachtet werden, dass diese Gewinne oder Verluste eine Mark-to-Market-Berechnung darstellen (d. h. als ob alle Fremdwährungssalden zum Wechselkurs vom Tagesende glattgestellt wurden) und der tatsächliche Gewinn oder Verlust, wenn ein solcher entsteht, kann erst dann bestimmt werden, nachdem der Fremdwährungssaldo geschlossen wurde.

Der Cash-FX-Umwandlungsgewinn/-verlust für eine Fremdwährung wird zunächst durch die Berechnung der Differenz der Basiswährungswechselkurse zum Stand der aktuellen und vorherigen Tagesauszugszeiträume berechnet (Wechselkurs C – WechselkursP , wobei die Kurse in jedem Auszug unter dem Abschnitt „Wechselkurs der Basiswährung“ einsehbar sind). Diese Differenz (positiv oder negativ) wird danach mit dem Anfangsbarsaldo für den aktuellen Auszugszeitraum multipliziert, um den Cash-FX-Umwandlungsgewinn (wenn positiv) oder -verlust (wenn negativ) zu bestimmen. Da alle anderen Fremdwährungsdetails (z. B.: Netto-Transaktionsverkäufe und -käufe, Provisionen, Zinsen etc.) zum Ende des Tages zu Währungsumwandlungszwecken verbucht werden, weisen sie per Definition keinen Umwandlungsgewinn oder -verlust auf.

IBKR Metals CFDs – Facts and Q&A

The following article is intended to provide a general introduction to London Gold and Silver Contracts for Differences (CFDs) issued by IBKR.

Please follow these links for information on IBKR Share CFDs, Index CFDs and Forex CFDs.

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the

high risk of losing your money.

ESMA Rules for CFDs (Retail Clients only)

The European Securities and Markets Authority (ESMA) has enacted new CFD rules effective 1st August

2018.

The rules include: 1) leverage limits on the opening of a CFD position; 2) a margin close out rule on a per

account basis; and 3) negative balance protection on a per account basis.

The ESMA Decision is only applicable to retail clients. Professional clients are unaffected.

Please refer to the following articles for more detail:

ESMA CFD Rules Implementation at IBKR (UK) and IBKR LLC

ESMA CFD Rules Implementation at IBIE and IBCE

Introduction

A London Gold CFD enables you to have exposure to price movements of physical Gold without actually owning it. A London Gold CFD is an agreement between you and IBKR to exchange the difference in price of the underlying over a period of time. The difference to be exchanged is determined by the change in the reference price of the underlying. Thus, if the price of physical Gold traded on the London bullion market rises and you are long the CFD, you receive cash from IBKR and vice versa. A London Gold CFD can be bought long or sold short to suit your view of market direction in the future.

Contract Specifications

| Contract | IBKR Symbol | Per Trade Fee | Minimum per Order | Multiplier |

| London Gold | XAUUSD | 0.015% | USD 2.00 | 1 |

| London Silver | XAGUSD | 0.03% | USD 2.00 | 1 |

Price Determination

The IBKR London Gold and Silver CFDs reference physical Gold and Silver traded on the London bullion market. The London bullion market is a wholesale over-the-counter market for the trading of precious metals. Trading is conducted among members of the London Bullion Market Association (LBMA). Most of the members are major international banks.

IBKR receives quote streams from approximately 10 such major banks, in much the same way it does for cash forex. IBKR Smart routes between the banks, and the best available price at any given time becomes the reference price for the CFDs. IBKR does not add a spread to the banks’ quotes.

Low Commissions and Financing Rates: Unlike other CFD providers IBKR charges a transparent

commission, rather than widening the spread. Commission rates are only 0.015% for London Gold and 0.03% for London Silver. Overnight financing rates are just benchmark +/- 1.5% (an additional 1% surcharge is added for retail accounts).

Transparent Quotes: Because IBKR does not widen the spread, the Metals CFD quotes accurately

represent the spreads and price movements of the related cash metal, as described above.

Margin Efficiency: IBKR establishes house-margin requirements based on historic volatility of the

underlying and other factors. Retail clients are subject to regulatory minimum initial margins of 5% for

London Gold or 10% for London Silver.

Trading Permissions: Same as for Share and Index CFDs.

Market Data Permissions: Metals CFD market data is free, but a permission is required for system

reasons.

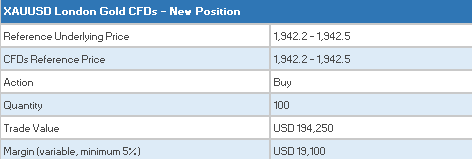

Worked Trade Example (Professional Clients):

You purchase 100 XAUUSD CFDs at $1,942.5 for USD 194,250 which you then hold for 5 days.

![]()

Closing the Position

CFD Resources

Below are some useful links with more detailed information on IB’s CFD offering:

Frequently asked Questions

Are short Metals CFDs subject to forced buy-in?

No.

Can I take delivery of the underlying metal?

No, IBKR does not support physical delivery for Metals CFDs.

Are there any market data requirements?

The market data for Metal CFDs is free, and is included the market data for Index CFDs. However, you need to subscribe to the permission for system reasons. To do this, log into Account Management, and click through the following tabs: Settings/User Settings/Trading Platform/Market Data Subscriptions. Alternatively you can set up an Index or Metals CFD in your TWS quote monitor and click the “Market Data Subscription Manager” button that appears on the quote line.

How are my CFD trades and positions reflected in my statements?

If you are a client of IBKR (U.K.) or IBKR LLC, your CFD positions are held in a separate account segment identified by your primary account number with the suffix “F”. You can choose to view Activity Statements for the F-segment either separately or consolidated with your main account. You can make the choice in the statement window in Account Management.

If you are a client of other IBKR entities, there is no separate segment. You can view your positions normally alongside your non-CFD positions.

In what type of IB accounts can I trade CFDs e.g., Individual, Friends and Family,

Institutional, etc.?

All margin and cash accounts are eligible for CFD trading.

Can I trade CFDs over the phone?

No. In exceptional cases we may agree to process closing orders over the phone, but never opening

orders.

Can anyone trade IB CFDs?

All clients can trade IB CFDs, except residents of the USA, Canada, Hong Kong, New Zealand and

Israel. There are no exemptions based on investor type to the residency-based exclusions.

Wie gibt man eine Order im FX Trader ein?

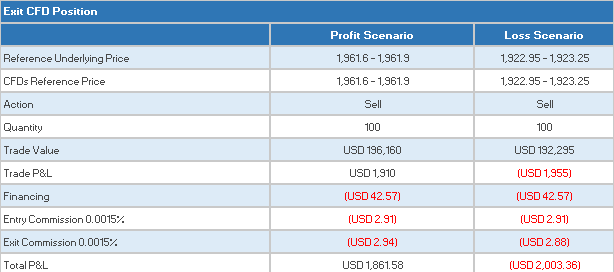

Mit der Trader Workstation (TWS) können Trader Forex-Orders von einer Seite aus erstellen, die FXTrader-Seite genannt wird.

Obwohl der FXTrader-Bildschirm sich vom Orderverwaltungsbildschirm unterscheidet, bleibt die Trading-Funktion dieselbe.

Der FXTrader zeigt Währungspaare wie in einer "Zelle" an, auf die Sie über das FXTrader-Symbol oben im TWS-Hauptbildschirm Zugang haben.

![]()

Ähnlich wie bei der Marktdatenzeile im Orderverwaltungsbildschirm wird der Geldkurs auf der linken und der Briefkurs auf der rechten Seite angezeigt. Kauforders werden erstellt, indem Sie auf den Briefkurs klicken und Verkaufsorders, indem Sie auf den Geldkurs klicken.

Laufende Orders und Transaktionen sind in den jeweiligen Tabs im zweiten Abschnitt des FXTrader-Fensters abgebildet.

Hinweis: Orders, die im FXTrader erstellt werden, werden in den Orderverwaltungsbildschirmen in der TWS angezeigt, jedoch sind Orders, die innerhalb des Orderverwaltungsbildschirms erstellt wurden, nicht im FXTrader-Fenster sichtbar.

Klicken Sie HIER, um sich ein aufgezeichnetes Webinar zur Verwendung des FXTraders anzusehen.

Eine Einleitung zu Forex-Geschäften (FX)

IB bietet Marktplätze und Handelsplattformen an, die sich sowohl an Devisen-orientierte Trader als auch solche richtet, deren Devisenaktivitäten aus Aktien- und oder Derivat-Transaktionen aus mehreren Währungen entstanden sind. Im folgenden Artikel werden grundsätzliche Aspekte zu Devisen vorgestellt und wie Sie solche Orders in der TWS-Plattform eingehen können. Darüber hinaus werden Kursnotierungskonventionen sowie Positionsberichte (nach Ausführungen) erläutert.

Bei einer Devisentransaktion (FX) wird eine Währung gekauft und gleichzeitig eine andere Verkauft. Diese Kombination wird im Allgemeinen als "Cross Pair" bezeichnet. In den nachstehenden Beispielen wird anhand eines EUR.USD-Cross-Pairs gezeigt, dass es sich bei der ersten Währung (EUR) um die Transaktionswährung, die man entweder kaufen oder verkaufen möchte und die zweite Währung (USD) wird Abwicklungswährung genannt.

Zu einem spezifischen Abschnitt springen:

- Devisenkursnotierungen

- Erstellung einer Kurszeile

- Erstellung einer Order

- Pip-Wert

- Meldung von Positionen (nach Ausführung)

Devisenkursnotierungen

Bei einem Währungspaar handelt es sich um die Kursnotierung des relativen Werts einer Währungseinheit gegenüber der Einheit einer anderen Währung am Devisenmarkt. Die Währung, die als Referenz verwendet wird, wird Kursnotierungswährung genannt, während die Währung, die im Vergleich dazu notiert wird, Basiswährung genannt wird. In der TWS bieten wir ein Tickersymbol pro Währungspaar an. Mit dem FXTrader können Sie die Kursnotierung umkehren. Trader kaufen oder verkaufen die Basiswährung und kaufen oder verkaufen die Kursnotierungswährung. Beispiel: Bei dem Währungspaar EUR/USD lautet das Tickersymbol:

EUR.USD

wobei:

- EUR die Basiswährung ist

- USD die Kursnotierung ist

Der Preis des vorstehenden Währungspaares stellt dar, wie viele Einheiten von USD (Kursnotierungswährung) erforderlich sind, um eine Einheit von EUR (Basiswährung) handeln zu können. In anderen Worten: Der Preis von 1 EUR notiert in USD.

Bei einer Kauforder von EUR.USD wird EUR gekauft und ein äquivalenter Betrag in USD, basierend auf dem Handelskurs, verkauft.

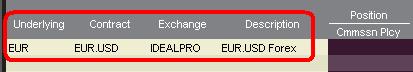

Erstellung einer Kurszeile

Nachstehend erhalten Sie Anweisungen, wie Sie eine Kursnotierungszeile in der TWS hinzufügen können:

1. Geben Sie die Transaktionswährung (Beispiel: EUR) ein und drücken Sie auf die Enter-Taste.

2. Wählen Sie den Produkttypen aus: Forex

3. Wählen Sie die Abwicklungswährung (Beispiel: USD) aus und wählen Sie den Forex-Handelsplatz aus.

.jpg)

Hinweise:

IDEALFX bietet direkten Zugang zu Interbank-Devisenkursen für Orders, die die Mindestmengenanforderungen von IDEALFX überschreiten (im Allgemeinen 25,000 USD). An IDEALFX weitergeleitete Orders, die nicht die Mindestmengenanforderungen erfüllen, werden automatisch an einen kleineren Orderplatz für Devisen-Umwandlungen weitergeleitet. Klicken Sie HIER für Informationen zu Mindest- und Höchstmengen bei IDEALFX.

Währungsdealer notieren FX-Paare in eine bestimmte Richtung. Dadurch ist es möglich, dass Trader das Währungssymbol, das eingegeben wird, anpassen müssen, um das gewünschte Währungspaar zu finden. Beispiel: Wenn das Währungssymbol CAD verwendet wird, werden Trader sehen, dass die Abwicklungswährung USD nicht im Kontraktauswahlfenster gefunden werden kann. Der Grund hierfür ist, dass das Paar als USD.CAD notiert ist und Sie nur dann darauf zugreifen können, indem Sie das zugrunde liegende Symbol als USD eingeben und danach Forex auswählen.

Erstellung einer Order

In Abhängigkeit davon, wie die Titel angezeigt werden, werden die Währungspaare folgendermaßen angezeigt:

Die Kontrakt- und Beschreibungsspalten zeigen das Paar im Format "Transaktionswährung.Abwicklungswährung" an (Beispiel: EUR.USD). Die Basiswertspalte zeigt ausschließlich die Transaktionswährung an.

Klicken Sie HIER für Informationen darüber, wie Sie die angezeigten Spaltenüberschriften ändern können.

1. Klicken Sie entweder auf den Geld- oder Briefkurs, um eine Order einzugehen.

2. Geben Sie Handelswährungsmenge ein, die Sie kaufen bzw. verkaufen möchten. Die Menge der Order wird in der Basiswährung angegeben. Dies ist die erste Währung des Paares in der TWS.

Interactive Brokers bietet kein Kontraktkonzept an, bei dem ein festgelegter Betrag einer Basiswährung am Devisenmarkt reflektiert wird. Stattdessen spiegelt Ihre Handelsgröße den erforderlichen Betrag in der Basiswährung dar.

Beispiel: Bei einer Kauforder von 100,000 EUR.USD werden 100,000 EUR gekauft und die äquivalente Anzahl an USD wird basierend auf dem angezeigten Wechselkurs verkauft.

3. Geben Sie den gewünschten Ordertypen sowie Wechselkurs (Preis) an und übermitteln Sie die Order.

Hinweis: Orders können in ganzen Währungseinheiten platziert werden. Es gibt keine Mindestkontrakt- bzw. Lotgrößen, die berücksichtigt werden müssen, mit Ausnahme von Marktplatz-Mindestanforderungen (wie oben beschrieben).

Allgemeine Frage: Wie platziert man eine Order mit dem FX Trader?

Pip-Wert

Bei einem Pip handelt es sich um die gemessene Veränderung in einem Währungspaar, das bei den meisten Paaren für die kleinste Veränderung steht, obwohl für andere Änderungen in Pip-Bruchteilen auch erlaubt sind.

Beispiel: Bei EUR.USD beträgt 1 Pip 0.0001, während bei USD.JPY 1 Pip 0.01 beträgt.

Mit der folgenden Formel kann 1 Pip-Wert in Kurswährungseinheiten berechnet werden:

(Nennbetrag) x (1 Pip)

Beispiele:

- Tickersymbol = EUR.USD

- Betrag = 100,000 EUR

- 1 Pip = 0.0001

1 Pipwert = 100’000 x 0.0001 = 10 USD

- Tickersymbol = USD.JPY

- Betrag = 100’000 USD

- 1 Pip = 0.01

1 Pipwert = 100’000 x (0.01) = 1000 JPY

Mit der folgenden Formal kann 1 Pip-Wert in Basiswährungseinheiten berechnet werden:

(Nennbetrag) x (1 Pip/Wechselkurs)

Beispiele:

- Tickersymbol = EUR.USD

- Betrag = 100’000 EUR

- 1 Pip = 0.0001

- Wechselkurs = 1.3884

1 Pipwert = 100’000 x (0.0001/1.3884) = 7.20 EUR

- Tickersymbol = USD.JPY

- Betrag = 100’000 USD

- 1 Pip = 0.01

- Wechselkurs = 101.63

1 Pipwert = 100’000 x (0.01/101.63) = 9.84 USD

Meldung von Positionen (nach Ausführung)

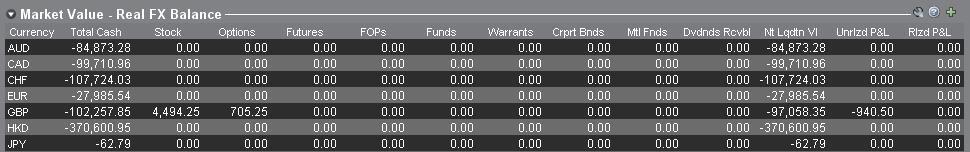

Informationen zu FX-Positionen sind ein wichtiger Aspekt im Zuge von Transaktionen bei IB, die Sie verstehen sollten, bevor Sie Handelsgeschäfte in einem Live-Konto durchführen. Die Handelssoftware von IB gibt FX-Positionen an zwei verschiedenen Orten an, die jeweils im Kontofenster angezeigt werden.

1. Marktwert

Der Abschnitt zum Marktwert innerhalb des Kontofensters zeigt Währungspositionen in Echtzeit und für jede einzelne Währung an (nicht als Währungspaar).

Der Marktwert-Abschnitt im Kontofenster ist der einzige Ort, an dem Trader Informationen zu FX-Positionen in Echtzeit sehen können. Trader, die mehrere Währungspositionen halten, sind nicht verpflichtet, diese mit demselben Paar zu schließen, mit dem sie sie die eröffnet haben. Beispiel: Ein Trader, der EUR.USD kaufte (Kauf von EUR und Verkauf von USD) und zudem USD.JPY kaufte (Kauf von USD und Verkauf von JPY), kann die sich daraus ergebende Position schließen, indem er EUR.JPY handelt (Verkauf von EUR und Kauf von JPY).

Hinweise:

Der Abschnitt mit dem Marktwert kann beliebig aus- und eingeklappt werden. Trader sollten das Symbol überprüfen, das oberhalb der Spalte mit dem Nettoliquidierungswert angezeigt wird, um sicherzustellen, dass ein grünes Minus angezeigt wird. Wenn Sie ein grünes Plus sehen, ist es möglich, dass einige aktive Positionen verborgen sind.

Trader können im Marktwert-Abschnitt Schließtransaktionen veranlassen, indem sie auf die Währung klicken, die sie schließen möchten und "Devisenposition schließen" oder "Alle Salden in anderen Währungen als der Basiswährung auflösen" auswählen.

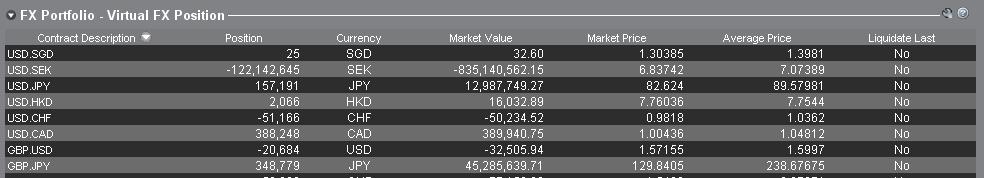

2. FX Portfolio

Der FX-Portfolio-Abschnitt im Kontofenster bietet Informationen zu Ihren virtuellen Positionen und zeigt Positionsinformationen in Bezug auf Währungspaare anstelle von einzelnen Währungen wie im Marktwert-Abschnitt an. Dieses besondere Anzeigeformat dient zur Anwendung einer für institutionelle Devisen-Trader gebräuchlichen Konvention und kann grundsätzlich von Retail- oder gelegentlichen Devisen-Tradern außer Acht gelassen werden. Die im FX-Portfolio angezeigten Positionsmengen reflektieren nicht alle FX-Aktivitäten, jedoch haben Trader die Möglichkeit, Positionsmengen und Durchschnittskosten, die in diesem Abschnitt angezeigt werden, zu ändern. Die Möglichkeit, Informationen zu Positionen und Durchschnittskosten zu ändern, ohne eine Transaktion durchzuführen, kann für Trader nützlich sein, die Währungstransaktionen häufig durchführen und darüber hinaus Währungsprodukte nicht in der eigenen Basiswährung handeln. Auf diese Weise können Trader automatische Umwandlungen (die automatisch passieren, wenn man Währungsprodukte nicht in der eigenen Basiswährung handelt) von direkten FX-Trading-Aktivitäten trennen.

Im FX-Portfolio-Abschnitt sind FX-Positionen und Gewinn- und Verlust-Informationen in allen anderen Handelsfenstern angeführt. Dies kann manchmal Verwirrung sorgen, da nicht klar ist, welche Positionsinformationen real und in Echtzeit sind. Um diese etwaige Verwirrung zu umgehen, können Trader Folgendes unternehmen:

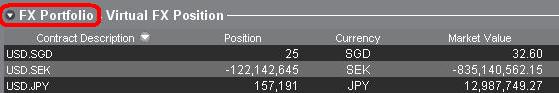

a. FX-Portfolio-Bildschirm einklappen

Wenn Trader auf den Pfeil links vom Wort "FX-Portfolio" klicken, können sie den FX-Portfolio-Abschnitt einklappen. Durch das Einklappen dieses Bereichs werden Informationen zu virtuellen Positionen nicht mehr auf allen Handelsseiten angezeigt. (Hinweis: Dadurch werden keine Marktwert-Informationen angezeigt, es werden lediglich FX-Portfolio-Informationen nicht mehr angezeigt.)

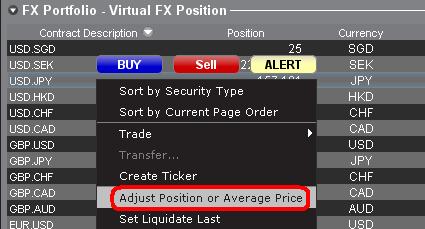

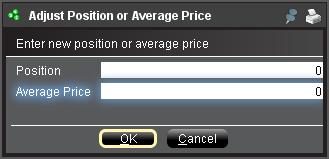

b. Position bzw. Durchschnittskurs anzeigen

Wenn Sie einen Rechtsklick auf den FX-Portfolio-Abschnitt im Kontofenster machen, können Trader entweder Positionen oder den Durchschnittskurs anpassen. Sobald Trader alle Währungspositionen geschlossen haben, die nicht auf ihre Basiswährung lauten, und bestätigen haben, dass der Marktwert-Abschnitt alle Positionen in Währungen, die nicht auf die Basiswährung lauten, als geschlossen bestätigt, können Trader die Positions- und Durchschnittskursfelder auf 0 zurücksetzen. Dadurch wird die im FX-Portfolio-Abschnitt angezeigte Positionsmenge zurückgesetzt und Trader sollten in der Lage sein, genauere Informationen zu ihren Positionen sowie Gewinnen und Verlusten auf den Handelsbildschirmen sehen. (Hinweis: Hierbei handelt es sich um einen manuellen Prozess und müsste jedes Mal, wenn Währungspositionen glattgestellt werden, durchgeführt werden. Trader sollten Positionsinformationen im Marktwert-Abschnitt immer bestätigen, um sicherzustellen, dass ihre übermittelten Orders das erwünschte Ergebnis einer Positionsschließung bzw. -eröffnung erzielen.

Wir empfehlen Tradern, sich mit FX-Trading mittels eines Paper-Trading-Kontos oder eines DEMO-Kontos vertraut zu machen, bevor sie Transaktionen in ihrem Live-Konto eingehen. Kontaktieren Sie IB für zusätzliche Details zu den vorstehenden Informationen.

Weitere allgemeine Fragen:

Leveraged FX Currency Restrictions for Israeli Retail Clients

Due to a June 2018 ruling by the Israeli financial court, Interactive Brokers is no longer permitted to offer spot forex trading to Israeli retail clients. While IBKR's forex offering is a deliverable "spot" transaction, the ruling interpreted a 2014 amendment to Israeli Securities Law 5728-1968 to cover spot/cash transactions in addition to derivative/contract style transactions.

- Forex transactions that would create a negative balance or would increase a pre-existing negative balance in either component currency will not be allowed to Israeli retail clients.

- The negative cash balance test applies only to the component currencies and for the cash movements created directly by the forex trade. There is no restriction regarding the creation of negative balances by other means such as cashiering activity or trading activities in securities (stocks, bonds, options, etc).

| Currency | Cash | Cash |

| ILS | 10,000 | 10,000 |

| USD | 1,000 | -2,510 |

| EUR | 0 | 3,000 |

USD -2,000.

| Currency | Cash | Stock | Cash | Stock |

| USD | 1,000 | 0 | -2,000 | 3,000 |

Example: Having USD 1,000 and converting to ILD, value of ILS 3,600 (1 USD = 3.6 ILS)

|

Currency

|

Cash

|

Cash

|

|

ILS

|

0

|

3,600

|

|

USD

|

1,000

|

0

|

|

Currency

|

Cash

|

Cash

|

|

EUR

|

0

|

-600

|

|

USD

|

1,000

|

1,000

|

Procedure

In order to be consider a "Qualified Investor" IB requires client to meet the following criteria and procedural requirements.

Qualified Investor qualification need to be recertified every 3 years.

For Individuals

Individuals, which comply with at least one of the following alternatives:

- Total value of Liquid Assets greater than NIS 8 million; or

- Annual income in each preceding two years is greater than NIS 1.2 million or the income of the Household to which he belongs is greater than NIS 1.8 million.; or

- Total value of Liquid Assets greater than NIS 5 million and the annual income in each proceeding two years is greater than NIS 600,000 or such annual income of the Household to which he belongs is greater than NIS 900,000.

"Liquid Assets" means cash, deposits, securities, equities and funds.

"Household" means an individual and the persons living with him or who are dependent on him for their living.

The client must:

- compete the Qualified Investor Representation form and

- provide a written signed confirmation from a registered attorney or accountant certifying their qualification. This certification should be no older than 3 months.

For Corporates

The following entities can be exempted:

- Authorized mutual funds or fund managers

- Provident funds or fund managers

- Insurers

- Banking corporations

- Portfolio managers

- Investment advisors, who acquire for themselves

- Stock Exchange members

- Underwrites, who buy for themselves

- Venture capital funds

- Corporations (including funds, partnerships) other than corporations which were incorporated for the purpose of purchasing securities in a specific offer, with equity exceeding 50 million NIS

- Corporations, wholly owned by one of the aforementioned investors

Entities qualifying under exemptions 1-9 must provide confirmation of their status from a governmental register.

Entities that wish to be considered under exemptions 10 and 11 must:

- complete the Qualified Investor Representation form and

- provide a written signed confirmation from a registered attorney or accountant certifying their qualification. This certification should be no older than 3 months.

Forex Execution Statistics

IBKR clients can now analyze the quality of their forex executions in comparison to forex trades by other IBKR customers through the FX Browser tool in Client Portal. The tool provides transaction data for the 15 forex transactions that occur immediately before and after in the same currency pair of the client's transaction.

Note:

The number of transactions may be limited to fewer than the stated 15 as the NFA also has placed a 15 minute window on the query. Meaning, if within a 15 minute window before and after the customer's execution there are fewer than 15 executions the customer's query will return only those executions which occurred within the time window.

Accessing the FX Browser Tool

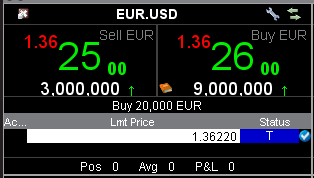

To Access the FX Browser tool, login to Client Portal using the Login button on our website. Click the Help menu (question mark icon in the top right corner) followed by Support Center. Please note, at this time only data for the live account will be provided.

.png)

From there, select "See Trades on IBKR's FX Platform" from the list of Information & Tools:

Submitting a Query

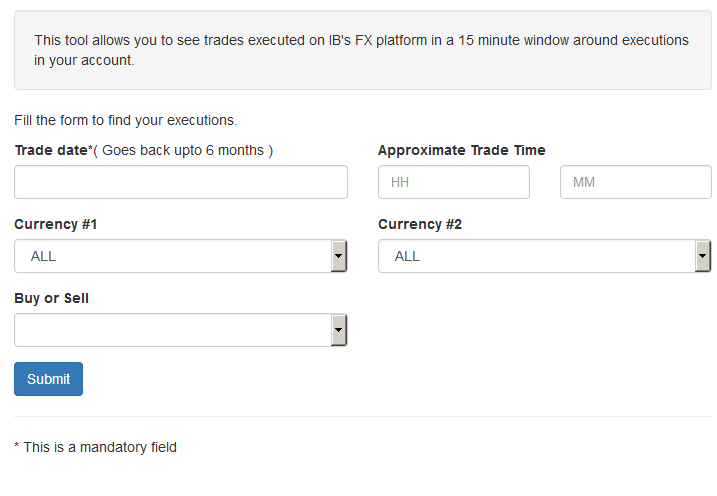

When the FX Browser is launched, you will be presented with the following screen:

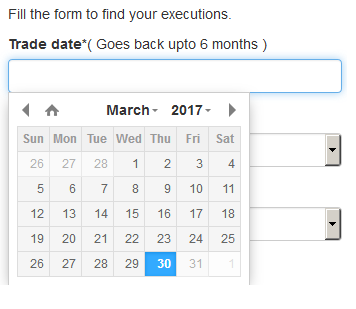

Please note that only Trade Date is a mandatory field in the query. When clicking on the Trade Date field, a calendar widget will populate and allow you to select your trade date. Only transactions from the last 6 months will be available to search.

Active customers may wish to limit the results by further selecting the currency pair, side or time of the execution.

Once the desired query has been entered, click on the Submit button.

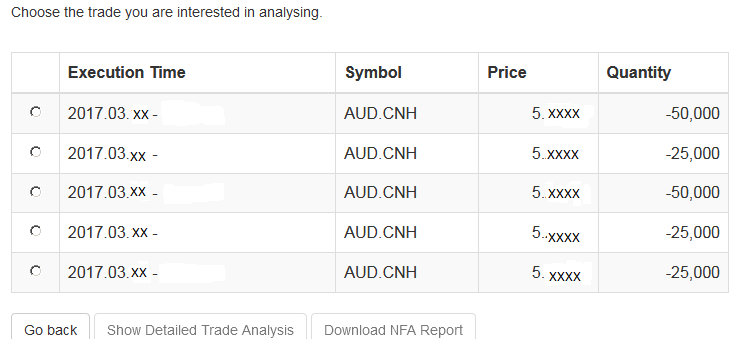

The next screen will display the list of executions for the given account on the specified day. From there, you may select the execution you wish to receive the execution statistics on.

Once the execution you wish to view has been selected, click the "Download NFA Report" button.

Reading the Report

The results will be returned in a new tab and will contain the 15 executions before and 15 executions after the trade you selected on the previous screen. Per the note above, if fewer than 15 executions occurred in the 15 minute time frame only those executions will be displayed.

The query results will include the following information:

- Execution date and time, as expressed in Eastern time

- Side (buy or sell)

- Quantity (of Transaction Currency)

- Currency pair

- Execution price

- Commissions and other charges assessed by the FDM

- Currency denomination of commissions

Your trade will be marked as Trade Number "0" and the trades before and after your trade will be numbered from 1 to 15.

Error Messages

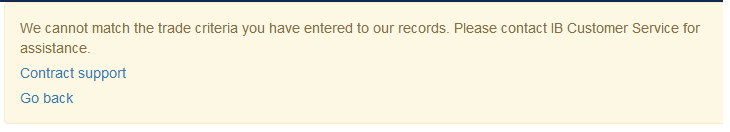

If the search criteria you enter does not bring up any trade information, you will be presented with the following error message: