到期相關清算

除了在實時保證金不足時強行清算客戶頭寸的政策外,IB還會根據某些到期相關事件(會導致不應有的風險和/或操作問題)清算頭寸。下方列出了此類事件範例。

期權行權

如果行權/轉讓會導致帳戶保證金不足,IB保留禁止股票期權行權并/或平倉空頭期權的權利。由於頭寸已全額支付,因此購買期權通常不需要保證金,一旦行權,帳戶持有人便有義務全額支付後續多頭股票頭寸(現金帳戶看漲期權行權或100%保證金股票)或支付多頭/空頭股票頭寸(保證金帳戶看漲/看跌期權行權)。如果在交割時,底層證券價格出現重大不利變化,行權之前不具備充足權益的帳戶會面臨不應有的風險。這種無擔保風險尤為明顯,並且可能會超出多頭期權所持有的任何價內價值,尤其是在到期時清算所以每股低達$0.01美元的價格自動行使期權的時候。

例如,第一天,帳戶權益只包括20張行使價為$50美元的XYZ多頭看漲期權,這些合約在底層證券價格為$51美元時以每份$1美元的價格平倉。假設情境1中,期權自動行權,並且XYZ在第二天的開盤價達到$51美元。假設情境2中,期權自動行權,並且XYZ在第二天的開盤價為$48美元。

| 帳戶餘額 | 到期前 |

情境1 - XYZ開盤價 @ $51 |

情境 2 - XYZ 開盤價 @ $48 |

| 現金 |

$0.00 | ($100,000.00) | ($100,000.00) |

| 多頭股票 |

$0.00 | $102,000.00 | $96,000.00 |

|

多頭期權* |

$2,000.00 | $0.00 | $0.00 |

| 凈清算權益/(不足) | $2,000.00 | $2,000.00 | ($4,000.00) |

| 保證金要求 |

$0.00 | $25,500.00 | $25,500.00 |

| 多餘保證金/(不足) | $0.00 | ($23,500.00) | ($29,500.00) |

*多頭期權無貸款價值。

為在到期日臨近時防止發生這些情景,IB將假設接近實際的底層證券價格情境并評估股票交割帳戶風險來模擬到期影響。如果風險過高,IB保留一下權利:1) 到期前清算期權;2)允許期權失效;及/或3) 允許交割并立即清算底層證券。此外,帳戶不能開立新的頭寸以防增加風險。

如果IB系統預測結算會導致保證金不足,那麼IB也會保留在結算前的下午清算頭寸的權利。為在到期日臨近時防止發生這些情景,IB將假設接近實際的底層證券價格情境并評估結算后帳戶風險來模擬到期影響。例如,如果IB預測結算將導致頭寸從帳戶中移除(如期權將在價外到期或現金結算期權在價內到期),那麼IB系統將評估結算的保證金影響。

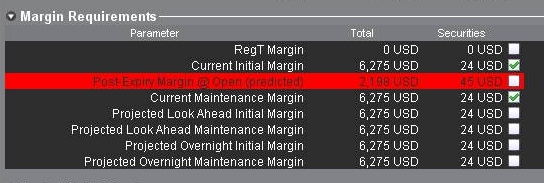

如果IB認為風險過高,那麼IB可能會清算帳戶中的頭寸以解決預測的保證金不足問題。帳戶持有人可通過TWS中的帳戶窗口監控與保證金風險相關的到期期權。預測超額保證金將顯示在“到期后保證金”(見下方)一行,如果其為負數并紅色顯示,則表明您的帳戶可能強制頭寸清算。風險計算在下一個到期日的前面三天進行,並且每15分鐘更新一次。請注意,某些分層結構帳戶類型(如獨立交易限制帳戶)的這一信息只會在主帳戶層級顯示并計算。

請注意,IB通常在收盤前兩小時發起到期相關清算,但保留條件允許的情況下提前或推遲此類清算程序。此外,清算會更具特定的帳戶條件(包括凈清算價值、預測到期后保證金不足以及期權行使價格與底層證券價格之間關係)進行優先排序。

實物交割期貨

除了將貨幣作為其底層證券的某些期貨合約外,IB通常不允許客戶發起或接收實物結算期貨或期貨期權合約的底層交割。為避免交割即將到期的合約,客戶必須延期合約或在合約指定的結算截止日期(我們網站中列有)前平倉頭寸。

請注意,客戶有義務瞭解結算截止日期,并知曉未在指定時間段內結算的實物交割合約可能會在無事先通知的情況下被IB清算。